Противоборство Федеральной налоговой службы и неплательщиков все больше напоминает многосерийный фильм, в начале каждой части которого служба придумывает очередной способ выявить скрывающих доходы граждан и заставить их выполнить свои обязательства по уплате налогов.

В результате, очередная «схема» налоговой, как правило, приводит к определенным результатам, но неплательщики вскоре находят новые способы уклониться от уплаты. В финале каждой части все занимают первоначальные позиции и готовятся к новой «серии». Особенно много внимания ФНС уделяет борьбе с теми, кто неофициально сдает жилье.

Как налоговая боролась с неофициальными арендодателями?

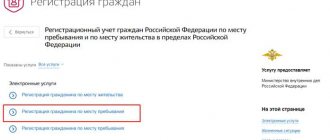

ФНС осуществляет проверки по договорам аренды, зафиксированным в реестре. Как результат, большинство тайно сдающих квартиры граждан начало оформлять договор сроком на 11 месяцев, а такой документ не требует государственной регистрации. По истечении его срока действия попросту заключался новый договор на тот же срок. Конечно, это не освобождало арендодателя от обязанностей уплачивать налоги, но выявить его становилось гораздо сложнее.

Некоторое время назад ФНС начала разыскивать арендодателей через квартиросъемщиков-мигрантов, с помощью информационных баз сначала Федеральной миграционной службы, а впоследствии — Управления по вопросам миграции. В итоге мигранты начали становиться на регистрацию по «специальным» адресам.

Наконец, пришло время для очередной части сериала. В конце прошлого года Министерство финансов предложило методические рекомендации, направленные на повышение эффективности сбора НДФЛ. На сегодняшний день данные рекомендации начинают активно работать.

За нелегальную сдачу жилья грозит административная и уголовная ответственность

Сотни тысяч приезжих наводнили Москву и её окрестности. Они прибывают из разных регионов России и других стран в поисках лучшей жизни, а некоторые улицы и микрорайоны стали напоминать настоящие гетто со своей культурой и укладом жизни. Что-то подобное сейчас происходит в элитном доме в Новой Москве, жильцы которого устали от непрошеных гостей, заселившихся в несколько квартир.

«Гостям из других стран, что игнорируют правила миграционного законодательства, грозит серьёзная ответственность. Статья 18.8 КоАП РФ за нарушение иностранным гражданином или лицом без гражданства правил въезда в Российскую Федерацию либо режима пребывания предусматривает наказание от штрафа до административного выдворения», — говорит адвокат по гражданским делам Алибек Гуков.

Жильцов волнуют не столько мигранты, сколько поведение соседки, ведущей прибыльный бизнес. Купив несколько квартир и проведя перепланировку, она организовала подобие хостела. Сдаёт помещения посуточно и помесячно, клиентов особо не выбирает: заселяются те, кто готов платить. Благодаря расширению границ Москвы сразу несколько районов стали частью столицы. Только коренных жителей эти обстоятельства не радуют. Появились как многочисленные жилищные комплексы с современной архитектурой, так и многочисленные приезжие.

«Для гостиничного бизнеса требуется не так уж и много усилий. Достаточно зарегистрировать ИП, чтобы открыть небольшой хостел. Предприниматели пользуются упрощённой системой налогообложения, но многие ведут свой небольшой бизнес нелегально, пытаясь сэкономить на всём. Любая проверка со стороны контролирующих органов может обернуться серьёзными проблемами с законодательством», — рассказывает адвокат по гражданским делам Алибек Гуков.

Высокий спрос на недорогое жильё рождает предложение. На документы или их отсутствие никто не обращает внимания. Всего за несколько тысяч рублей в месяц иностранцы могут получить комнату, некоторые проживают в небольших помещениях целыми семьями. В тесноте, обиде, зато недорого. Соседей гости явно не устраивают. Шумные застолья, неприятные запахи и подозрительные компании никак не красят облик элитной многоэтажки. Жильцы намерены составить коллективное обращение в прокуратуру и муниципалитет, поскольку организатор мини-гостиницы их жалоб слышать не хочет.

«Собственникам нелегальных отелей и общежитий, которые ведут свой бизнес в обход налогового законодательства, грозит административная ответственность. Статья 14.1 КоАП за осуществление предпринимательской деятельности без государственной регистрации или при отсутствии специальных разрешений и лицензий предусматривает наказание в виде штрафа для физических лиц. Если незаконный бизнес приносит хороший доход, правоохранители могут возбудить уголовное дело по статье 171 УК «Незаконное предпринимательство», — считает адвокат по гражданским делам Алибек Гуков.

Как налоговая будет бороться с тайно сдающими жилье в этом году?

Для того чтобы ответить на этот вопрос, необходимо изучить текст методических рекомендаций. В пункте 2.1.7. указанного документа приводится информация Росстата о том, что 50% сделок по сдаче жилья физическими лицами совершаются неофициально. Скорее всего, Росстат слегка приукрашивает ситуацию и процент таких сделок намного выше.

Этот же пункт предлагает более активно привлекать к выявлению незаконной аренды квартир, управляющие компании.

Чтобы их заинтересовать и заставить работать в этом направлении, методические рекомендации предлагают выделять УК гранты в случае увеличения поступлений налогов за счет выявленных незаконных арендодателей.

Все в том же пункте рекомендаций предлагается создать «горячую линию» для приема звонков от граждан, желающих сообщить о случаях незаконной сдачи жилья в наем. Гражданам за это, в отличие от управляющих компаний, вознаграждение выплачиваться не будет.

Как владельцу квартиры избежать шантажа со стороны квартирантов

Если вы не платили налоги с дохода от сдачи квартиры, а съемщики или даже соседи пугают тем, что расскажут об этом налоговой службе, нужно учитывать некоторые нюансы. Во-первых, как говорит управляющий директор «МИЭЛЬ-Аренда» Мария Жукова, отчитаться о своих доходах в этом случае нужно до 30 апреля следующего года, а не прямо сейчас. Так что это должен быть весьма затяжной конфликт с квартирантами. Во-вторых, арендаторам очень сложно будет доказать факт получения собственником денег, особенно, если они передавались из рук в руки и нет расписок об их получении (в расписке должно быть чётко указано, что это денежные средства за аренду квартиры по конкретному адресу). Даже если это были электронные переводы, без указания назначения платежа, то можно оспорить эти переводы в суде, отмечает Жукова. Тем не менее, чтобы не волноваться и не нарушать закон, лучше узаконить свою деятельность, подчеркивает эксперт.

Вариантов, как это сделать, несколько. Можно до конца апреля следующего года подать декларацию о доходах и заплатить налог. Можно стать индивидуальным предпринимателем или самозанятым гражданином.

Первый вариант целесообразен, если доход от аренды имеет разовый характер, считает эксперт проектов «Жилфин» и «Финшок» Минфина РФ Ольга Дайнеко. Ставка налога в этом случае — 13%. Но арендодатель будет иметь право на получение налоговых вычетов — стандартных, социальных или имущественных.

«Вся сумма налога по арендному доходу может быть возмещена за счет налоговых вычетов. Поэтому посчитайте внимательно, какой вариант для вас выгоднее», — советует эксперт Национального центра финансовой грамотности, консультант по финансовой грамотности проекта Вашифинансы.рф Светлана Ефимкина. Например, можно вернуть 15 600 рублей в год за обучение себя или родных или 260 000 за покупку жилья.

Если гражданин сдает в аренду много помещений на длительные сроки, нежилые помещения, то имеет смысл зарегистрироваться в качестве индивидуального предпринимателя, считает Дайнеко. Также имеет смысл рассмотреть такой вариант тем, кто сдает дорогое жилье или несколько объектов. При упрощенной системе налогообложения, которая применяется ИП, ставка налога будет 6% или 15% (если выбрана система «доходы минус расходы»). Можно также воспользоваться патентной системой, стоимость патента зависит от региона и потенциального дохода.

Из вариантов упрощенной системы налогообложения для арендодателей больше подходит вариант со ставкой 6%, говорит Ефимкина. «В этом случае не надо собирать документы, касающиеся расходной части, тем более что расходы не всегда можно подтвердить. Например, потекла труба, вы вызвали знакомого сантехника и заплатили ему наличными — никакого подтверждающего документа он не даст», — говорит Ефимкина. При этом нужно учитывать, что, кроме налога с дохода, ИП обязаны платить фиксированные взносы — на обязательное пенсионное страхование (32 448 рублей в год) и на обязательное медицинское страхование (8426 рублей в год).

Индивидуальный предприниматель должен вести учет и сдавать отчетность, обращает внимание эксперт НЦФГ, консультант по финансовой грамотности проекта Вашифинансы.рф Нина Акаемова. «В некоторых случаях требуется личное посещение налогового или другого госоргана. Регулярная сдача отчетности тоже может повлечь дополнительные расходы на ведение своего дела. Чтобы прекратить деятельность в качестве ИП потребуется подача заявления в налоговый орган. Пока регистрация в качестве ИП не прекращена, гражданин обязан отчитываться о своей деятельности, подавать декларации, отчеты, даже если им фактически не получено дохода», — отмечает Акаемова.

Оптимальный вариант для обычного арендодателя, сходятся во мнениях эксперты — стать самозанятым (сейчас это доступно в 23 регионах, с июля список расширится). Если квартиру сдают физлицу, налог будет в размере 4% от дохода, если ИП или юрлицу — ставка налога составит 6%. Такая же ставка — в 6% — будет при сдаче жилья в аренду через агрегатор (поскольку деньги будут поступать от организации). Сдавать в аренду нежилое помещение самозанятый не имеет права.

«Часть налогов отправляется в Фонд медстрахования, так что самозанятые имеют право на бесплатную медицинскую помощь в установленных законом рамках. Взносы на пенсию самозанятые платят только в добровольном порядке», — добавляет Ефимкина.

Преимущество самозанятости в том, что нет сложной отчетности — вся деятельность оформляется и ведется в простом мобильном приложении, которое все посчитает, говорит Акаемова. Налог надо платить раз в месяц, подача декларации не требуется. При этом нужно иметь в виду, что максимальный доход самозанятого за год не должен превышать 2,4 млн рублей. «Разделив на 12 месяцев, получим 200 000 руб. Это значительная сумма для сдачи внаем жилого помещения», — говорит эксперт. Когда от нанимателя квартиры поступила плата — надо заполнить в мобильном приложении две строчки: кому оказана услуга и какая сумма за это получена. Чек не надо печатать, он автоматически направляется по указанному адресу электронной почты. Сумму налога посчитает налоговый орган, а уведомление о ней появится в приложении. Еще одно преимущество этого налогового режима — не требуется совершения каких-либо действий в случае, если деятельность прекращена. Нет дохода — нет налога — нет отчетности.

«Основной минус самозанятости — то, что применение данной системы не влечет автоматического формирования пенсии и социального страхования по несчастному случаю. Но это не исключает возможности их добровольного формирования», — говорит эксперт. Кроме того, самозанятость не исключает работы по трудовому договору, где уже работодателем будут оплачиваться пенсионные и другие взносы.

Итоги

Уже сейчас можно сказать, что массовых «доносов» ожидать не стоит: управляющие компании гораздо больше интересует сбор средств за ЖКУ и борьба с должниками. На поиск неофициальных арендодателей уходило бы слишком много рабочего времени.

Скорее всего, такие меры будут применяться лишь в случаях, когда жилье сдается проблемным арендаторам.

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На онлайн-практикуме осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>

Ответственность за незаконную сдачу квартиры в аренду

Чем грозит нелегальная сдача жилья? Ответственность за такие деяния предусмотрена как уголовная, так и административная. Разграничение ответственности зависит от суммы неуплаченного налога.

Если сумма налогов за 3 финансовых года составляет более 600 000,00 рублей и доля неуплаченных налогов превышает 10% от подлежащих уплате налогов, то за непредоставление декларации и неуплату налогов наступает уголовная ответственность, предусмотренная статьей 198 УК РФ. Санкция данной статьи предусматривает штраф от 100 000,00 рублей до 300 000,00 рублей или штраф в размере заработной платы осужденного лица от 1 года до 2 лет. Также предусмотрена ответственность в виде принудительных работ, ареста или лишения свободны на срок до 1 года. Такая ответственность наступает за вышеуказанное деяние, если размер неоплаченных налогов является крупным. Для особо крупного размера предусмотрена более жесткая ответственность. Но мы не будем вдаваться в подробности, поскольку санкцию части 2 статьи 198 УК РФ вы можете изучить сами.

«Сам себя и сдал»

Налоговая служба обратилась в суд с заявлением о взыскании недоимки по налогу на доходы физических лиц и начисленных пеней с собственника, который сдавал свое жилье неофициально.

Обвинения ФНС не были голословными: в суд были представлены копии договоров коммерческого найма квартиры и расписок, согласно которым собственник получил от своего жильца 150 000 рублей арендной платы.

Главный вопрос: откуда эти документы оказались у налоговиков? Ответ удивил: оказывается, от самого же собственника.

Год назад в том же суде слушалось дело о взыскании убытков по договору найма по его иску: наниматель задолжал за несколько месяцев, а также частично испортил мебель, вынудив хозяина квартиры обратиться в суд.

И теперь материалы дела сыграли против него же: оправдания собственника, что квартиру он никому не сдавал, на фоне им же представленных документов выглядели совсем не правдоподобными.

Суд взыскал с него недоимку по налогу, пени и госпошлину — всего на сумму 24 тысяч рублей (дело № 2а-1133/2018, Магаданский горсуд).