Своевременно оплачивать налоги — обязанность каждого гражданина РФ. В наши дни этот процесс максимально упростился и стал доступен из любой точки земного шара. Мы знаем 7 способов того, как это сделать.

Процесс оплаты налога стал предельно простым, чего нельзя сказать о процедуре заполнения налоговой декларации. Если с последней у вас возникают сложности, обратитесь к опытному юристу в сфере налогообложения.

Хотите разобраться, но нет времени читать статью? Юристы помогут

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажете

С этим вопросом могут помочь 45 юристов на RTIGER.com

Решить вопрос >

Ответственность за неуплату налогов

Физические лица в РФ обязаны платить налог на доходы, имущество, землю, транспорт. Первый, в большинстве случаев, взимается с заработной платы и уплачивается работодателем ежемесячно. Подоходные отчисления с других видов дохода ложатся на плечи самого налогоплательщика, их нужно внести до 1 декабря года, следующего за истекшим налоговым периодом. Декларация по форме 3-НДФЛ подается гражданином, который еще не заплатил налог, до 30 апреля указанного года. Остальные виды налогов нужно заплатить в те же сроки.

Несоблюдение указанных сроков влечет санкции в рамках налогового, административного и уголовного законодательства. Все сделки с налогооблагаемым имуществом отслеживаются Федеральной налоговой службой: Росреестр и ГИБДД в порядке межведомственного взаимодействия направляют туда сведения об актах регистрации.

Злостное уклонение от обязанности заплатить налоги, из-за которого в течение трех лет набежала задолженность как минимум на сумму 900 000 рублей, по статье 198 Уголовного кодекса карается целым спектром наказаний от штрафа в сто и больше тысяч рублей до лишения свободы на срок до трех лет. Чтобы оказаться в колонии на три года, нужно задолжать государству в особо крупном размере — более 9 000 000 рублей. К уголовной ответственности за такое нарушение привлекаются дееспособные граждане в возрасте от 16 лет.

За непредставление в срок декларации о доходах назначается штраф в диапазоне 5–30% от суммы, которую нужно заплатить. Его минимальная величина составляет 1000 рублей. Просрочка уплаты влечет начисление пеней в размере трехсотой части текущей ставки рефинансирования Центробанка РФ. Дополнительно назначается штраф в виде 20% от суммы долга, если просрочка допущена неумышленно — например, были ошибки в расчетах. В таком случае способом избежать начисления штрафа будет доплата недостающей суммы, после чего нужно подать уточняющую декларацию. Если оплата не произведена умышленно, размер штрафа повышается до 40% от суммы долга.

Для кого доступна данная услуга?

Оплата земельного налога в режиме онлайн доступна всем категориям налогоплательщиков:

- физлицам;

- индивидуальным предпринимателям;

- юрлицам (компаниям).

Стоит учитывать, что оплату они должны производить из собственных средств.

Так, если оплачивать налог предполагается с карты, то она должна принадлежать собственнику земельного участка. Не допускается оплата из денег арендатора земли вместо его законного владельца.

Часто собственники земельного участка, которые владеют недвижимость на правах общей долевой собственности, интересуются, как разделить земельный участок на два участка. Что такое предиальный сервитут и когда он устанавливается? Узнайте об этом из нашей статьи.

Можно ли законно продать землю без межевания? Мы рассказали об этом здесь.

Оплата налогов оффлайн

Чтобы заплатить налог, не имея доступа к интернету, необходимо получить квитанцию-извещение с пятнадцатизначным идентификационным номером. Пока не истекло время для уплаты, ее можно взять в отделении налоговой по месту регистрации объекта налогообложения. После этого у вас есть несколько вариантов действий.

- Оплата в отделениях банков: это может быть Сбербанк, Тинькофф, ВТБ, Промсвязьбанк и другие. В кассу вместо квитанции можно подать заполненную декларацию, заплатить — с помощью карты или наличными.

- Оплата через Федеральную платежную систему «Город». Она функционирует не во всех городах. Пункты системы можно найти, например, в отделениях Форбанка в Алтайском крае, Челябинской области и других регионах.

- Внесение средств в терминалы банков. Используется штрих-код, нанесенный на квитанцию, поэтому осуществить процедуру можно только в банкоматах, имеющих специальные считывающие устройства.

- Оплата через устройства самообслуживания в отделениях налоговой. Это такие же терминалы, как те, которые принимают денежные средства для пополнения счета мобильного телефона.

Эти способы наиболее верные — квитанцию об оплате вы получаете тотчас в кассе, не нужно ждать, пока статус платежа подтвердится (а в случае с онлайн-способами срок ожидания доходит до 10 дней). Вы будете точно знать, что платеж прошел.

Оплачиваем налоги без квитанции из ФНС на портале Госуслуг

После внесения всей информации в личный профиль, проверяйте информацию о налогах и оплачивайте их без квитанции. Просто следуйте инструкции:

- Пройдите по ссылке https://esia.gosuslugi.ru.

- Авторизуйтесь в системе, указав данные для входа.

- Откройте главную страницу портала.

- Вверху найдите раздел «Услуги».

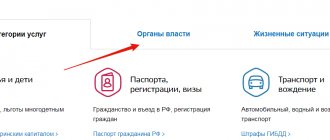

- Перейдите в категорию «Органы власти».

- В появившемся списке ведомств выберите «ФНС России».

- Откроется перечень популярных услуг.

- Нажмите на пункт, в котором проверяют налоговую задолженность.

- Ознакомьтесь с порядком предоставления услуги. С правой стороны кликните по кнопке «Проверить».

- Система начнет автоматическую проверку задолженности по ИНН, который вы ранее указали в своем профиле.

- После обработки запроса появится информация о задолженности по налогам в блоке «К оплате». Здесь же увидите, за что начислен налог.

- Для перехода на платежную страницу нажмите «Оплатить» напротив нужного начисления.

- Выберите способ оплаты.

- Укажите реквизиты. Если хотите оплатить банковской картой, то введите номер, срок действия и трехзначный код с обратной стороны.

- Проверьте все данные, ознакомьтесь с информацией о комиссии.

- Кликните «Оплатить».

- Подтвердите платеж.

Оплата налогов через интернет

Самые современные способы оплаты — онлайн. Преимущества: возможность заплатить налог в любое время суток и простота. Чтобы произвести платеж, потребуется только идентификационный номер налогоплательщика (ИНН). К онлайн-способам относится оплата через:

- онлайн-банкинг;

- личный кабинет налогоплательщика на сайте «Заплати налоги»;

- единый портал «Госуслуги».

Первый способ подразумевает возможность заплатить, например, через Сбербанк Онлайн. Два других требуют относительно длительного процесса авторизации. О каждом из способов расскажем подробнее.

Оплата через Сбербанк Онлайн

Заплатить налоги можно в интернет-версии Сбербанка через компьютер или приложение для смартфона. Средства списываются с карты Сбербанка, к которой привязывается ваш личный кабинет, либо с другой карты на выбор. Если у вас еще нет личного кабинета в Сбербанке Онлайн, подключение услуги не займет много времени и труда — регистрация требует только ввода данных карты без срока ожидания.

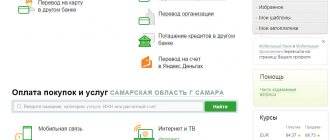

Способы заплатить в компьютерной и мобильной версии несколько отличаются, хотя, в целом, порядок таков: находите интересующую вас услугу, заполняете реквизиты и подтверждаете. Чтобы заплатить налог первым способом, нужно найти на сайте в разделе «Платежи и переводы» пункт «Оплата покупок и . Затем «Поиск и оплата налогов ФНС». Затем система попросит вас ввести необходимые данные.

После того как вы скачали приложение Сбербанк Онлайн, в разделе «Платежи» найдите «Налоги, штрафы, ГИБДД», а там в списке — чтобы вы могли заплатить, система предложит 3 способа поиска: по ИНН, по индексу квитанции-извещения, по произвольным реквизитам. Введя свой ИНН, вы получите данные по платежам, просрочкам и сможете оплатить последние.

Чтобы заплатить с помощью налогового извещения, нужно либо ввести идентификационный номер собственноручно, либо отсканировать штрих-код на документе. Третий вариант предусматривает необходимость ввести банковский идентификационный код (БИК) получателя, номер его счета, код бюджетной классификации и ИНН. Затем нужно ввести свои данные и данные платежа:

- общероссийский классификатор территорий муниципальных образований — если не знаете, можете, например, узнать в сервисе «Узнай ОКТМО» на сайте ИФНС;

- ИНН — состоит из 12 цифр;

- налоговый период, за который вы намерены оплатить налог;

- статус плательщика — всего существует 26 статусов, в том числе «иное физлицо – владелец счета в банке» под номером 13, «предприниматель» под номером 09 и другие.

Также понадобится ввести основание платежа — двузначные буквенные коды. Например, ТП, ЗД, БФ для оплаты по платежкам текущего года, погашения задолженности и произведения текущего платежа через банковский счет. Причем для оплаты ТП нужно в графе поставить «0»;

Комиссия за услуги

Налог на землю относится к платежам, которые не облагаются комиссией Сбербанка при уплате. В этом преимущество таких платежей через данное банковское учреждение. Скорость процедуры – минимальная.

Вам может быть интересно:

Как оплатить налоги

Возможность оплатить различные платежи онлайн позволяет клиентам не тратить время и силы на совершение этих операций. Каждый человек в любое удобное для него время через телефон или компьютер может совершить платеж по реквизитам. Для этого достаточно иметь карту банка и личный кабинет в онлайн сервисе банка.

Автоплатеж, и как им пользоваться

Но существует ещё более удобная система под названием «автоплатеж». Вы самостоятельно выбираете нужную сумму, которую банк будет списывать ежемесячно в пользу налоговой службы. Таким образом, вам больше не придётся ставить себе напоминания, бояться просрочить платёж и тратить на это время.

Воспользовавшись бесплатной банковской услугой, вы можете в любой момент контролировать процесс выплаты денег, изменять временные промежутки или полностью прекратить использование автоплатежа. Выбрав пункт «подключить автоплатеж, вам нужно заново ввести ИНН и выбрать карту для оплаты, после чего нажать «подключить» и дождаться уведомления. Вскоре на экране появится сообщение «Принято к исполнению», а на телефон поступит СМС о первом платеже. Не беспокойтесь, каждый месяц перед тем, как сделать выплату, банк будет прислать вам СМС с номера 900. Такая система действует абсолютно для всех операций через онлайн-сервис, будь то оплата земельного налога или пополнение мобильного счёта.

Для многих аренда земли раньше казалась тяжёлой ношей, так как помимо десятка документов для оформления, необходимо было ежемесячно следить за суммой задолженности и максимально стараться не просрочить очередную выплату. Длинные очереди в кассу всегда только осложняли этот процесс, не давая возможности быстро совершать нужную операцию, но сейчас вы можете забыть обо всех неудобствах и оплачивать любые услуги на рабочем месте или дома на диване. Это действительно удобно, попробуйте!

Льготы для пенсионеров по земельному налогу

В 2021 году Президентом РФ был подписан федеральный закон № 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». В соответствии с этим законом вводится налоговый вычет, уменьшающий земельный налог на величину кадастровой стоимости 600 кв.м площади земельного участка. Фактически речь идет о так называемых 6 сотках. Под данную льготу попадают все пенсионеры

, а так же следующие категории граждан: Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, ветераны Великой Отечественной войны и боевых действий и т.д Налог за 2021 год, оплатить который будет необходимо в 2021 году, будет рассчитан исходя из этой льготы. Налоговый вычет предоставляется только на величину кадастровой стоимости 6 соток. Если площадь земельного участка больше, то налог будет рассчитан за оставшуюся площадь. К примеру, если площадь земельного участка принадлежащего пенсионеру 20 соток, то налог будет начислен только за 14 соток. Еще одна особенность данного закона – вычет применятся только

по одному земельному участку

по выбору «льготника» независимо от категории земель, вида разрешенного использования и местоположения земельного участка. Для того, чтобы самостоятельно выбрать земельный участок, к которому будет применена льгота, необходимо обратиться в любую ИФНС с Уведомлением о выбранном участке. Если уведомление не поступит от налогоплательщика, то вычет будет автоматически применен в отношении одного земельного участка с максимальной исчисленной суммой налога.

Как узнать кадастровую стоимость земельного участка?

Узнать кадастровую стоимость земельного участка можно воспользовавшись онлайн сервисом Росреестра под названием «Публичная кадастровая карта». На этом сайте находится интерактивная карта всех субъектов РФ. После выбора интересующего вас участка земли будет показана подробная информация по нему: тип, кадастровый номер, статус, адрес, категория земель, форма собственности, кадастровая стоимость, площадь и т.п. Поиск участка возможен по GPS координатам, однако не всегда этот функционал работает корректно. Вся информация о земельном участке доступна бесплатно и без регистрации.

Что такое земельный налог для физических лиц?

Земельный налог – это налог, взимаемый с физических лиц, обладающих земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Налог не взимается с физических лиц в отношении земельных участков, находящихся у них на праве безвозмездного пользования или переданных им по договору аренды.

Не подлежат налогообложению земельные участки следующих категорий:

- входящие в состав общего имущества многоквартирного дома

- ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками

Земельный налог относится к категории местных налогов и как следствие – ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований.

Сроки проведения платежа и зачисления на бюджетные счета

Временные затраты налогоплательщика на совершение транзакций для погашения налоговых долгов через Сбербанк Онлайн минимальны. При этом зачисление средств на бюджетные счета происходит в течение ближайших рабочих суток.

Нужно помнить, что при совершении платежа в выходные и нерабочие дни, оплата “зайдет” по назначению только на следующий банковский день.

Что касается ответственности в отношении недобросовестных налогоплательщиков, то она довольно серьезна:

- в случае уклонения от обязанности сообщения о наличии объекта у плательщика, его привлекают к ответственности и обязывают выплачивать штрафы в размере 20% от объема невыплаченного сбора;

- кроме штрафной санкции может быть начислена пеня. Ее накопление происходит ежедневно, при просрочке погашения долгов по налоговым сборам за землю. Размеры пени устанавливаются в соответствии с суммой долга, и зависят от ставки рефинансирования на момент расчета.

Оплата налогов через сервис Сбербанк Онлайн позволяет существенно сэкономить время и средства. Удобный интерфейс и бесплатное приложение позволяет с успехом выплачивать налоговые долги, даже находясь в пути, при условии доступа к сети Интернет. Своевременное погашение задолженности по налогам позволит избежать ответственности перед государством.

Пошаговая инструкция проведения платежей через мобильное приложение Сбербанка представлена ниже.

Об авторе

Григорий Знайко Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Расчет и ставки налога на землю

Рассчитать земельный налог можно по формуле: Земельный налог = КСТ * Д * СТ * КВ КСТ – кадастровая стоимость земельного участка; Д – размер доли в праве на земельный участок; СТ – налоговая ставка; КВ – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Кадастровую стоимость земельного участка рассчитывает Росреестр (Федеральная служба государственной регистрации, кадастра и картографии). Налоговая ставка устанавливается нормативно-правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя). Таким образом, налоговая ставка отличается в разных населенных пунктах (муниципальных образованиях). К примеру, ставка земельного налога в Москве 0,025% на так называемую «дачную землю», в то время как московской области преобладает ставка 0,3%. Кроме отличия ставки по муниципальной принадлежности участка, ставка меняется в зависимости от категории земли. Существует верхняя граница налоговой ставки, закрепленная на федеральном уровне. 0,3% в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

- ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

Расчет земельного налога при продаже/покупке участка

В ситуации, когда владение земельным участок было в течение неполного года, к примеру, при продаже или покупке участка, для расчета налога, применяется коэффициент владения. Коэффициент владения земельный участком это отношение числа полных месяцев, в течение которых этот земельный участок находился в собственности (постоянном (бессрочном) пользовании, пожизненном наследуемом владении) налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде – 12 месяцев. При покупке земельного участка

, месяц считается полным, если право собственности возникло до 15-го (включительно) числа месяца покупки. В

случае продажи

, месяц считается полным, если право собственности было прекращено после 15-го числа соответствующего месяца. В иных случаях месяц считается неполным и не учитывается при определении коэффициента владения.

Платеж в приложении Сбербанка

В программе для смартфонов оплатить имущественный налог можно по стандартной схеме, она аналогична действиям в ЛК на сайте. Но в приложении доступен еще один способ – платеж по QR-коду:

- Пройдите авторизацию в приложении.

- Перейдите к платежам.

- Кликните «Оплата по QR».

- Наведите камеру мобильного на QR-код из платежки.

- После сканирования реквизиты заполнит система – станется только подтвердить.

Деньги зачисляются в бюджет только в рабочие дни, чтобы не допустить просрочек, следует заранее совершать транзакцию. Обычно обработка занимает до 3 дней.