БЛИЦ! Получить налоговый вычет ИП после приобретения недвижимости может! Но для этого необходимо применение ОСНО, либо уплата НДФЛ с доходов на работе по совместительству с предпринимательской деятельностью. Если ИП на упрощёнке, ЕСХН, патенте или ЕНВД — возврат налога оформлять банально неоткуда.

Теперь подробнее.

С момента постановки на государственный учет, индивидуальные предприниматели автоматически становятся субъектами налогообложения, то есть у них появляется обязанность платить налоги. Размер и виды налогов различны при использовании разных налоговых схем, хотя общие суммы налоговых сборов в любом случае довольно велики. Именно для того, чтобы снизить налоговую нагрузку, в Налоговом кодексе РФ разработано такое понятие как «налоговый вычет». По сути дела, налоговый вычет – это право и возможность для налогоплательщика возместить часть уплаченных налогов за счет каких-то других платежей или вовсе освободиться от их выплаты.

Профессиональный налоговый вычет для ИП

Статья 221 НК РФ дает возможность ИП уменьшить доходы, полученные в рамках коммерческой деятельности, на величину расходов. То есть индивидуальный предприниматель может воспользоваться так называемым профессиональным налоговым вычетом. Расходы, на которые корректируются налогооблагаемые доходы ИП, определяются согласно главе 25 НК РФ.

При этом НК РФ содержит критерии, которые нужно учесть при включении расходов в состав профвычета:

- расходы должны быть подтверждены документами. В противном случае вычет ограничен 20 процентов дохода предпринимателя;

- расходы произведены для коммерческой деятельности ИП, то есть они не связаны с его семейными тратами.

Кроме того, в состав профвычета включаются страховые взносы на ОПС и ОМС, которые были начислены и уплачены ИП за соответствующий период, а также сумма имущественного налога, при условии, что объект используется в бизнесе ИП.

Следует отметить, что индивидуальный предприниматель вправе учесть расходы на использование имущества, приобретенного до регистрации ИП. Важно, чтобы в дальнейшем объект применялся в коммерческой деятельности. Налоговики не против этого (письмо от 25.07.2013 № ЕД-4-3/[email protected]).

Альтернативы ипотеке

Если бизнес приносит крупный и постоянный доход, стоит рассмотреть вариант покупки квартиры в рассрочку. Договор заключается напрямую с застройщиком, минуя банк. Требуется минимальный пакет документов, подтверждать доход не надо, оформление происходит намного быстрее, чем с ипотечным кредитом. Единственный существенный минус рассрочки — короткий срок и, как следствие, большие платежи.

Все крупные надежные застройщики Петербурга предлагают различные схемы рассрочки, в том числе беспроцентные. Например, в ЖК «Дом на Космонавтов» предлагаются вот такие квартиры. Рассрочка на них действует до июня 2022 года, первый взнос — 20%:

Имущественный налоговый вычет

Порядок предоставления имущественных вычетов регламентирует статья 220 НК РФ. ИП вправе получить вычет при продаже и покупке имущества.

Рассмотрим по порядку.

Вычет налога при продаже имущества предоставляется в следующих размерах:

- 1 млн рублей — при продаже жилья, бывшего в собственности менее пяти лет;

- 250 тыс. рублей — при продаже иной недвижимости, а также продаже движимого имущества, находившегося в собственности менее 3 лет.

Обратите внимание: данный вычет не положен ИП, если имущество использовалось в бизнесе.

Вычет налога при покупке или строительстве жилья ограничен 2 млн рублей. Если недвижимость приобретена в ипотеку, то налогоплательщику полагается вычет по процентам, уплаченным банку. Данный вычет предоставляется в размере 3 млн рублей. Указанные вычеты не предусматривают их повторного получения. То есть если ИП ранее воспользовался вычетом при покупке квартиры, то получить его при строительстве дома уже не получится.

Стандартный вычет для индивидуального предпринимателя

Стандартные вычеты согласно нормам ст. 218 НК РФ подразделяются:

- на вычеты, предоставляемые налогоплательщику (500 и 3 тыс. рублей положены отдельным категориям налогоплательщиков, таким как герои СССР, герои РФ, лица, перенесшие болезни вследствие чернобыльской катастрофы, и другие);

- на вычеты, предоставляемые на детей (на первого и второго ребенка — 1 400 рублей, на третьего и последующих — 3 тыс. рублей, на ребенка-инвалида — 12 тыс. рублей).

В целях получения детского вычета действуют ограничения:

- доход налогоплательщика, рассчитанный нарастающим итогом, не может превышать 350 тыс. рублей. Начиная с месяца, в котором доход превысит установленный лимит, вычет не предоставляется;

- возраст ребенка не более 18 лет (24 года, если ребенок обучается очно). При этом вычет положен до конца того года, в котором ребенок достиг указанного возраста.

Обратите внимание: если ИП является единственным родителем, то вычет он может получить в двойном размере. При этом важно помнить, что с момента вступления в брак предприниматель лишается права на вычет. После развода соответствующее право возобновляет свое действие (письмо Минфина РФ от 02.04.2012 № 03-04-05/3-410).

Кроме того, НК РФ не запрещает одному из родителей отказаться от вычета в пользу другого. Однако, как отмечают чиновники, это возможно только при наличии соответствующего права на вычет, которое подтверждено документально (письмо Минфина РФ от 14.12.2018 № 03-04-05/91182).

Социальный налоговый вычет

ИП может рассчитывать на социальные вычеты, правила получения которых прописаны в ст. 219 НК РФ. В силу указанной нормы вычеты предоставляются по расходам:

- на обучение;

- на лечение;

- на пожертвования;

- на негосударственное пенсионное обеспечение и (или) добровольное пенсионное страхование и (или) добровольное страхование жизни;

- на уплату дополнительных взносов на накопительную пенсию;

- на прохождение независимой оценки своей квалификации.

На все виды соцвычета предусмотрен общий лимит 120 тыс. рублей. Исключение — вычет на образование детей и дорогостоящее лечение.

Рассмотрим указанные виды соцвычета подробнее.

ИП может получить вычет на личное образование, а также на образование своих детей до 24 лет, а также брата и сестру. В последнем случае размер вычета — 50 тыс. рублей на каждого ребенка (сестру, брата) в общей сумме на обоих родителей.

Для получения вычета на обучение детей, подопечных, а также брата и сестры важно, чтобы форма обучения была исключительно очная (в отношении себя — неважно). Также вычет не дадут, если выяснится, что образовательное учреждение не имеет соответствующую лицензию.

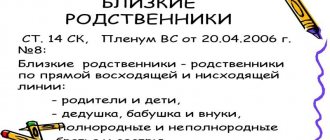

Лечебным вычетом можно воспользоваться по расходам на медуслуги, предоставленные лично ИП, а также его детям, супруге и родителям. Кроме того, предприниматель может получить НДФЛ-преференцию и по затратам на покупку лекарств, назначенных врачом.

Если ИП жертвует деньги гражданам, медицинским, образовательным организациям, учреждениям соцобслуживания, благотворительным и научным сообществам, фондам, музеям и другим организациям, то он вправе получить вычет на пожертвования. Размер вычета лимитирован не более 25 процентов суммы годового дохода. Если же предприниматель перечисляет пожертвования учреждениям культуры и некоммерческим организациям в этой области, то предельный размер вычета составляет 30 процентов.

Вычет на пенсионное страхование положен ИП при уплате пенсионных взносов по договору с негосударственным пенсионным фондом (НПФ), при уплате страховых взносов по договору добровольного пенсионного страхования, заключенному со страховой организацией, при уплате взносов по договору добровольного страхования жизни на срок не менее 5 лет.

Если индивидуальный предприниматель платит дополнительные взносы на накопительную пенсию, то ему положен соответствующий вычет. ИП вправе уменьшить свою налоговую базу на сумму уплаченных дополнительных страховых взносов на накопительную пенсию.

Право на вычет НДФЛ

Больше всего вычетов предусмотрено налогом на доходы физических лиц. Его платят все граждане, работающие по трудовым и гражданско-правовым договорам. Кроме того, НДФЛ облагаются некоторые другие виды дохода, например, полученные от сдачи в аренду или продажи имущества, от инвестирования, по договорам страхования и другие.

Бесплатная консультация по налогам

Индивидуальные предприниматели на основном режиме налогообложения (ОСНО) тоже платят НДФЛ. Может ли ИП получить налоговый вычет, если применяет эту налоговую систему? Безусловно, может, поскольку на него распространяются все права налогоплательщика. А вот те ИП, которые выбрали льготные режимы (УСН, ЕНВД, ПСН, ЕСХН), права на вычеты по НДФЛ не имеют. Они не являются плательщиками этого налога, у них нет налоговой базы, а значит, и уменьшать им нечего.

Вместе с тем нельзя сказать, что предприниматели на спецрежимах полностью лишены права на налоговые вычеты по НДФЛ. Ведь одновременно с бизнесом они могут получать и другие доходы, которые облагаются этим налогом. Например, если ИП на упрощенной системе параллельно работает по найму или сдает в аренду недвижимость, то право на вычет у него сохраняется. Но применять его можно только в отношении доходов, облагаемых НДФЛ.

Таким образом, правило очень простое: если индивидуальный предприниматель платит налог на доходы физлиц по ставке 13%, значит, он может получить вычеты, предусмотренные при его исчислении.

Пример 1

Гражданин Смирнов работал в фирме и получал зарплату 40 тыс. рублей, с которой его работодатель ежемесячно удерживал и переводил в бюджет НДФЛ. При расчете налога применялся стандартный вычет на ребенка в размере 1400 рублей. Расчет налога производился так: (40 000 — 1 400) * 13% = 5 018 рублей.

Смирнов решил попробовать свои силы в бизнесе, для этого зарегистрировал ИП и сразу же перешел на упрощенный налоговый режим. Однако с работы он пока не уволился, то есть по-прежнему получал заработную плату. Работодатель все так же продолжал исчислять с нее НДФЛ и применять налоговый вычет на ребенка. С доходов от бизнеса предприниматель должен считать налог при УСН сам, вычеты в данном случае не применяются.

Спустя несколько месяцев Смирнов решил полностью посвятить свое время новому делу и ушел с работы. У него больше не было доходов, которые облагались НДФЛ по ставке 13%. Соответственно, права на применение вычета по НДФЛ у Смирнова теперь нет.

Со следующего календарного года бизнесмен решил сменить налоговый режим с упрощенного на основной — так было выгоднее для дела. Он стал платить НДФЛ, поскольку он предусмотрен основным режимом налогообложения, а значит, право на применение налоговых вычетов возникло вновь.

Вычетов по НДФЛ существует несколько разновидностей. Им посвящены статьи 218-221 НК РФ. Более подробно остановимся на самых распространенных.

Инвестиционный вычет для ИП

Право на инвестиционные вычеты зафиксировано в ст. 219.1 НК РФ. Вычет полагается в следующих случаях:

1. При продаже ценных бумаг, обращающихся на ОРЦБ. Освобождается от налога разница между доходами и расходами, полученная при продаже ценных бумаг. Размер вычета рассчитывается как произведение 3 млн рублей и количества полных лет нахождения проданных ценных бумаг в собственности. Вычет положен, если ценные бумаги (акции, облигации, паи) обращаются на российском организованном рынке ценных бумаг, находились в собственности свыше трех лет и были приобретены после 01.01.2014.

2. При внесении денег на индивидуальный инвестиционный счет (ИИС). Сумма, внесенная на ИИС в течение года в пределах 400 тыс. рублей, освобождается от обложения НДФЛ. Воспользоваться вычетом можно, если у налогоплательщика есть только один действующий договор с российскими брокером или доверительным управляющим на ведение ИИС, заключенный после 01.01.2014 на срок не менее трех лет.

3. При получении финрезультата по операциям, отражаемым на ИИС. Вычет предоставляется на всю сумму доходов, полученных по операциям, учитываемым на ИИС. Применить вычет возможно, если у налогоплательщика только один действующий договор с российскими брокером или доверительным управляющим на ведение ИИС, заключенный после 01.01.2014 на срок не менее трех лет. Вычетом можно воспользоваться разово, по окончании срока действия договора на ведение ИИС.

Порядок получения налогового вычета

Для того чтобы воспользоваться вычетами по налогу на доходы физических лиц, ИП необходимо подать декларацию по форме 3-НДФЛ в налоговую инспекцию по его местожительству. К декларации следует приложить документы, дающие право на получение того или иного вычета.

Так, для имущественного вычета необходим пакет документов, подтверждающих приобретение или продажу объекта. Право на стандартный вычет подтвердит свидетельство о рождении ребенка и документ, удостоверяющий право на льготу. Профвычет подтвердят все расходные документы, инвестиционный вычет, договор на ведение ИИС или договор о брокерском обслуживании.

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На онлайн-практикуме осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>

Какие банки дают ипотеку для ИП

Вы можете взять ипотеку на общих условиях, как обычный заемщик. Такую услугу предоставляют все ведущие банки: ПАО Сбербанк, ВТБ, Альфа-Банк, Газпромбанк, Райффайзенбанк. Условия и требуемые документы зависят от банка, на начальном этапе ориентируйтесь на наш список выше.

Если есть деньги на большой первоначальный взнос, а бизнес приносит стабильно высокую прибыль, воспользуйтесь специальными программами, для которых не требуется подтверждение дохода. Такие программы существуют почти во всех крупных банках.

Ипотека для ИП без подтверждения дохода

| Банк | Программа | Какие документы нужны | Минимальный первоначальный взнос | Ставка |

| ПАО Сбербанк | Ипотека по двум документам | паспорт + водительское удостоверение / удостоверение военнослужащего / военный билет / загранпаспорт / СНИЛС | от 50% | от 9,2% |

| ВТБ | Победа над формальностями | паспорт + СНИЛС | от 30% для новостройки, от 40% для вторички | от 8,9% |

| Газпромбанк | Ипотека по двум документам | паспорт + водительское удостоверение | от 40% | от 9,5% |

| Россельхозбанк | Ипотека по двум документам | паспорт + водительское удостоверение / загранпаспорт / СНИЛС | от 40% | от 10,25% |

| Санкт-Петербург | Квартира по паспорту | паспорт | от 30% | от 10,75% |

| ДОМ.РФ | Легкая ипотека | паспорт + СНИЛС / водительское удостоверение / военный билет / загранпаспорт | от 35% | от 9,75% |

Для предпринимателей, которые хотят купить коммерческую недвижимость, существуют отдельные программы:

| Банк | Программа | Что можно купить | Ставка | Минимальный первоначальный взнос | Срок | Особенности |

| ПАО Сбербанк | Экспресс-Ипотека | жилая и коммерческая недвижимость | от 13,9% | от 20% | до 15 лет | |

| ПАО Сбербанк | Бизнес-Недвижимость | только коммерческая недвижимость | от 11% | до 10 лет | Максимальная сумма займа — 10 млн рублей. | |

| ВТБ | Кредитование под залог приобретаемой недвижимости | только коммерческая недвижимость | от 10% | от 15% | до 10 лет | Предоставляется отсрочка в погашении основного долга. |

| Россельхозбанк | Кредит под залог приобретения коммерческой недвижимости | только коммерческая недвижимость | зависит от срока кредитования | от 20% | до 8 лет | Максимальная сумма займа до 200 млн рублей. |

В банке «ДельтаКредит» действует «Ипотека для предпринимателей», которая разработана специально для бизнесменов, которые хотят купить жилую недвижимость. При первоначальном взносе более 50% от стоимости квартиры банк разрешает предоставить сокращенный пакет документов, а именно: подтверждение доходов по форме банка и справку об оборотах по расчетному счету. Если взнос меньше 50%, требуются выписки по движению и обороту средств на расчетном счете, налоговые декларации и информационное письмо о деятельности предприятия.