Приобретатели земельных участков и прочих объектов недвижимости обладают правом на налоговые имущественные вычеты. Это даёт возможность вернуть из бюджета подоходный налог или в будущем не оплачивать его. Всем, кто стал обладателем гаражного сооружения, будет полезно узнать, можно ли получить налоговый вычет при покупке гаража.

Вернут ли налог

Порядок и условия возврата налога при приобретении различных недвижимых объектов закреплены в статье 220 Налогового кодекса Российской Федерации. Возможность налогового вычета при покупке гаража в 2021 году невозможна. Гаражный бокс не относится к жилым помещениям.

Важно! Право на получение имущественного вычета по налогам возникает только при заключении сделок купли-продажи недвижимых объектов, относящихся к жилому фонду.

Даже если владелец в дальнейшем переоборудует бокс под пригодное для проживания помещение, он всё равно не сможет вернуть вычет. Перевод нежилого помещения в жилое не рассматривается как строительство или покупка.

Важно! Каждый хозяин гаража должен запомнить, что в отношении сделок с таким имуществом правом вычета разрешается воспользоваться лишь для уменьшения суммы подоходного налога.

Изменения в законодательстве

Человеку, купившему гараж, необходимо знать об изменениях, так как они влияют на

права на получение вычета в будущем. По новым правилам срок владения, при котором не придется отчитываться перед налоговой и платить взнос, составляет 5 лет. То есть если этот срок не вышел, то придется проходить вышеописанные процедуры.

Однако новые положения относятся к имуществу, приобретенному после 1 января 2021 года, для остальных объектов недвижимости срок остается прежним — 3 года. Если вы собираетесь покупать или продавать землю под гараж, то следует придерживаться этих же правил, так как земельные участки относятся к иному виду имущества.

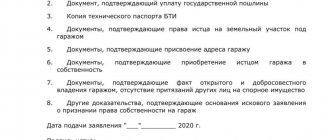

Какие нужны документы

Хозяин гаража обязан оформить декларацию и оплатить НДФЛ. Перед обращением в налоговый орган нужно собрать бумаги, которые помогут в расчёте точной суммы платежа, и получить имущественный вычет.

Основной список документов:

- Договор покупки-продажи гаражного строения (копия).

- Свидетельство о праве собственности на сооружение (копия).

- Копии документации, где зафиксированы расходы на покупку гаража.

- Копии справок о получении (или о неполучении) доходов за год от реализации имущества.

- Заполненная декларация.

- Паспорт или удостоверение личности (копия).

При обращении в налоговую службу при себе необходимо иметь и подлинники всех указанных документов.

Оформляем документы

До 1 января 2021 года для получения имущественного налогового вычета в рассмотрение брались объекты недвижимости, не превышающие срок собственности более 3-х лет. Если сделка была заключена позже этой даты, придется подождать 5 лет, чтобы избавить себя от необходимости отчитываться и платить.

Отчитываться по купленному имуществу менее 3-х лет в 2021 году не понадобится, а тому, кто продавал – придется, если покупка гаража попадает под вышеуказанные сроки. Для этого необходимо заполнить декларацию 3-НДФЛ.

В зависимости от ситуации следует заполнять декларацию различными способами — если гражданин имеет расходы и документы, подтверждающие их, следует приложить их и заполнить соответствующие графы.

Когда документы не сохранились, заполняются другие строки. Если гараж продается второй раз за год, иное заполняется, а если вместе с гаражом купили и автомобиль, то и вовсе вписываются иные значения в совершенно другие строки.

При необходимости для подготовки документов можно обратиться в специализированные компании. За отдельную плату их сотрудники самостоятельно рассчитают налог и составят декларацию, которую нужно будет лично отнести в налоговый орган, либо отправить по электронной почте с использованием специального ресурса.

Что представляет собой налоговый вычет

НДФЛ – это обязанность каждого россиянина уплачивать подоходный налог в размере 13%. В ситуации, когда лицо продаёт сооружение для содержания авто за миллион рублей, налог с продажи гаража составит 130 тысяч рублей. Эту сумму можно снизить или совсем не платить при соблюдении ряда условий.

От обязанности оплачивать гигантские суммы избавляют вычеты по налогам, которые представляют собой возврат израсходованных средств на обучение и лечение, приобретение в собственность недвижимого имущества.

Вывод

При сделках с нежилой недвижимостью невозможно возместить НДФЛ, однако его можно использовать для уменьшения суммы налога, рассчитанного от размера средств, полученных с продажи. В зависимости от наличия документов, подтверждающих траты на продаваемое имущество, меняется и сумма налога — количество рублей, если документы есть в наличии, уменьшится. В противном случае имеет смысл воспользоваться суммой вычета в 250 000 рублей, если, конечно, ранее она уже не была использована. Следует понимать, что данный вычет предоставляется только один раз в жизни — многократное использование запрещено законом.

Сроки по возникновению обязательств перед налоговой увеличены до 5-ти лет, но исключительно для объектов, приобретенных с момента действия изменений. Ко всем ранее купленным объектам применяется предыдущий срок, равный 3-м годам.

Отчитываться по доходу, полученному с продажи гаража, следует по форме декларации 3-НДФЛ. Составить ее можно как самостоятельно, так и при помощи специальных компаний, оказывающих услуги по составлению и сдаче деклараций. Стоимость подобных услуг колеблется в зависимости от региона, а прейскурант составляется руководством и не контролируется законодательными актами или государственными структурами.

https://youtu.be/miawHj2dkKc

Возврат имущественного налогового вычета при продаже гаража в 2021 году

Каждый владелец гаражного бокса должен знать, придётся ли платить налог в случае его реализации. Согласно Гражданскому кодексу Российской Федерации, гараж признаётся недвижимостью, если он неразрывно связан с земельным участком. Капитальное сооружение обладает прочным фундаментом и его нельзя переместить в другое место. При начислении налоговых платежей при продаже постройки учитывают два фактора:

- Сумма, за которую его реализовали.

- Срок нахождения объекта во владении продавца.

Резиденты РФ уплачивают в казну 13% от суммы дохода. Если собственник гаража не является резидентом России, налог составит 30% от суммы дополнительного дохода.

Гаражная амнистия 2021 – последние новости закона о гаражах

Налоговый вычет при покупке гаража — возможно ли получить его? Закон говорит, что при свершении любых сделок с недвижимостью, граждане должны самостоятельно начислить НДФЛ.

С первого взгляда может показаться, что ничего сложного в продаже или покупке нет — стороны договорились об объекте и о стоимости, остается только подписать документы и перерегистрировать право.

Однако есть нюансы, прописанные в Налоговом кодексе РФ.

Последние новости «Гаражной амнистии» в 2021 году

Первая редакция законопроекта под номером 1043216-6 «О праве собственности на гаражи и гаражные объединения» поступила на рассмотрение Государственной думы еще в апреле 2021 года, но была отклонена 25 июля 2021 года.

Новая редакция проекта получила название «О гаражах, о порядке приобретения прав на них и о внесении изменений в отдельные законодательные акты Российской Федерации» была подготовлена Минэкономразвития в феврале 2021 года. Ее текст подразумевает внести изменения в другие законодательные акты:

- о социальной защите инвалидов;

- об ипотеке;

- земельный кодекс;

- градостроительный кодекс;

- о государственной регистрации недвижимости;

- о банках и банковской деятельности.

Законопроект довольно масштабный и требует всесторонней проработки вопросов, связанных с правовым регулированием в отношении гаражей. Информация о поступлении его на рассмотрение пока не зарегистрировано. Будем следить за дальнейшими изменениями.

Здесь же разберем часто задаваемые вопросы:

- Какая площадь бесплатного участка? Все зависит от самого гаража не более 30 кв. метров.

- За сколько времени можно оформить? Регистрация проходит 12 дней, без учета сбора документов.

Нужно ли платить налог с продажи гаража

Другим важным вопросом для пенсионеров является: нужно ли налог с продажи гаража платить в 2021 году. Ответ зависит от следующих двух факторов:

- Назначенной цены при заключении сделки.

- Сколько времени находилась постройка специального назначения в собственности пенсионера.

Подводя итог на вопрос, платят ли пенсионеры налог при продаже гаража, однозначно можно ответить, что оплата выполняется на общих основаниях, как это предусмотрено для физических лиц.

Пенсионный возраст не является основанием для освобождения от уплаты финансовых обязательств от дохода. К категориям граждан, которые могут рассчитывать на освобождение от налога люди, пенсионного возраста, проживающие в отдельных регионах.

Кроме этого освобождаются от финансовых обязательств при продаже имущества пенсионеры:

- Герои Советского Союза и России.

- Имеющие Орден Славы третьей степени.

- Инвалиды.

Нужно ли платить налог с продажи

После подписания договора купли-продажи гаражного сооружения все документы на него передаются новому собственнику. Перед расчётом НДФЛ с полученного дохода обращают внимание на факт: в течение какого срока гараж находился во владении продавца. Если больше 3-х лет, подоходное налогообложение снимается – человеку не нужно оформлять декларацию.

Важно! Когда гражданин владел боксом для содержания машины меньше 3-х лет, он обязан отчитаться и осуществить платёж.

Заполняется декларация по форме 3, предъявляются все бумаги. Налог рассчитывается исходя из стоимости, обозначенной в договоре покупки-продажи.

Лицо может в этот момент воспользоваться правом на снижение размера налогового платежа. Для недвижимого имущества, не относящегося к жилому фонду (таковым является гараж) сумма вычета составит 250 тысяч рублей. Порядок расчёта:

- Вычесть сумму, затраченную на покупку гаражного бокса от стоимости дохода.

- От оставшейся суммы отнять 13% для перечисления в бюджет.

- При отсутствии бумаг, подтверждающих первоначальную стоимость сооружения, применяют вычет по налогу. Отнимают от суммы сделки 250 тысяч рублей. Вычитают 13% от остатка.

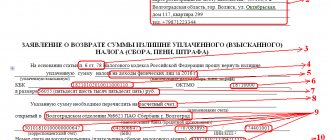

Инструкция по составлению 3-НДФЛ

Заказать составление 3-НДФЛ можно у нас, а можно справиться самостоятельно.

При составлении декларации готовой формой для написания и уже заполненным наглядным образцом. Форма заполняется максимально разборчиво заглавными печатными буквами в соответствии с представленными разделами. Заполняется ручкой с синей или черной пастой. Если вы печатаете ее на принтере, то используется только односторонняя печать синей или черной краской. Исправлять что-то в декларации нельзя.

Если при печати текст деформировался, то следует лист перепечатать. У каждой буквы должна быть своя ячейка. Цифры нужно указывать в рублях, округляем если до 50 копеек вниз, выше — вверх. Поля форм заполняются слева на право. Если отсутствует какой-то показатель в ячейках ставим прочерк. В нижней части подписываемся и ставим дату.

Как подать декларацию

Все финансовые операции с гаражным строением, подпадающие под налогооблагаемую категорию, подлежат декларированию по месту прописки в Федеральной налоговой службе.

Важно! Декларацию подают не позже 30 апреля года, следующего за годом заключения сделки покупки-продажи недвижимого объекта.

Если продавец не уложится в сроки, будут начисляться штрафы за каждый месяц просрочки в размере 5% от положенной суммы налога к уплате.

Когда гражданин оформит декларацию, положенный налоговый платёж он обязан погасить не позже 15 июня года, который идёт за годом совершения сделки и получения средств. В случае неуплаты начисляется пеня.

Чтобы подать декларацию, пользуются любым удобным способом:

- Личное обращение к представителю налогового органа.

- Отправка по почте России заказным письмом.

- Через интернет-портал Госуслуг.

- Через представителя на основании нотариальной доверенности.

При подаче декларации заказным письмом и с помощью сервиса Госуслуг необходимо посещение налоговой службы, чтобы подписать заявление.

Как получить налоговый вычет при покупке гаража: пошаговая инструкция от R.TIGER

НДФЛ — обязательство резидентов (граждан и иностранцев с соответствующим статусом) платить подоходный налог в размере 13%. Когда происходит любая сделка, в том числе продажи гаража, появляется доход, с которого и взимается налог. В декларацию владелец должен внести информацию о полученных средствах и осуществить отчисления в пользу государства.

Государство идет навстречу гражданам, платящим подоходный налог, и предоставляет им возможность воспользоваться налоговым вычетом. Заявить о возврате денег хозяин вправе, если гараж находился во владении до трех лет, с 2021 года – до пяти лет.

Хозяин может заявить также о вычете по гаражному объекту и по участку, если гараж с землей. В договоре купли-продажи просто нужно зафиксировать раздельно цену гаража и земли, они и будут играть главную роль, а также время пребывания их в собственности.

Список доходов, из которых не удерживается НДФЛ, написан в ст. 217 НК РФ. В ст. 217.1 НК РФ рассматриваются особенности освобождения от уплаты налога на недвижимость. Условия возвращения налога при покупке различных недвижимых объектов можно прочесть в статье 220 НК РФ. Общие вопросы, которые касаются недвижимости, регулируются ГК РФ и ФЗ № 218.

Для гаража фиксированная сумма вычета равна 250 000 руб.

Получи первичную консультацию от нескольких компаний бесплатно

: оформи заявку и система подберет подходящие компании!

По этой услуге подключено 24 компаний

Начать подбор в несколько кликов >

Порядок расчета НДФЛ

Чтобы рассчитать НДФЛ, необходимо отнять от стоимости дохода сумму, затраченную на покупку гаража. Потом высчитывается 13% от оставшейся суммы для перечисления в бюджет. При отсутствии бумаг, подтверждающих первоначальную стоимость, применяют вычет по налогу. Отнимают от суммы сделки 250 000 рублей. Высчитывают 13% от остатка.

Чтобы было более понятно, приведем пример. Вы решили продать за 400 000 руб. свой гараж, которым владеете 2 года. Вы имеете право воспользоваться вычетом или снизить получаемый доход, с которого будет взиматься НДФЛ. Налоговый вычет при этом считаем так:

Стоимость гаража при продаже — Предельная сумма вычета = 400000 – 250000 = 150000.

Теперь считаем НДФЛ: 150000 * 13% = 19500 руб.

Документы для получения налогового вычета

Основной список необходимых документов:

- в первую очередь, конечно же копии и оригиналы персональных документов;

- документы о праве собственности;

- договор купли-продажи;

- заявление на возврат денег;

- форма 2-НДФЛ и форма 3-НДФЛ;

- финансовые документы по расходам.

Подать декларацию можно лично обратившись в налоговый орган, отправив заказным письмом по почте, воспользовавшись интернет сервисом Госуслуг, передав через своего представителя (на основании нотариальной доверенности). При 2 и 3 пунктах правда для подписания заявления все же придется обращаться в налоговую лично.

Декларацию следует подавать до 30 апреля года, следующего за годом заключения сделки купли-продажи. После оформления декларации владелец гаража обязан погасить налоговый платеж не позже 15 июня.

Следовательно, если хозяин гаража не войдет в эти сроки, за несоблюдение сроков предоставления декларации и неуплату налога, ему будут начислены штрафы за каждый месяц просрочки в 5% от положенной суммы налога к уплате.

Кому положен налоговый вычет

Право на него имеют:

- те, кто приобрели или построили гараж;

- те, кто купили участок земли для строительства совместно с жилым домом — и за счет собственных, и за счет заемных денег.

Также есть граждане, которые не имеют права на налоговый вычет. А именно:

- безработные пенсионеры, не получающие официального дохода и не платящие подоходный налог в прошлом налоговом периоде;

- люди, имеющие неофициальный доход («зарплату в конвертах») и не уплачивающие подоходный налог;

- близкие родственники, проводящие сделку купли-продажи между собой (родители и дети; усыновители и усыновленные; полнородные и неполнородные братья, сестры; внуки и бабушки с дедушками);

- предприниматели, использующие специальный налоговый режим (ЕНВД, УСН), в части доходов, полученных от предпринимательской деятельности. Но, если предприниматель помимо этих систем налогообложения осуществляет деятельность или выполняет работу, которая подлежит обложению НДФЛ, он приобретает право на вычет.

Инструкция по составлению 3-НДФЛ

Заказать составление 3-НДФЛ можно у нас, а можно справиться самостоятельно.

При составлении декларации готовой формой для написания и уже заполненным наглядным образцом.

Форма заполняется максимально разборчиво заглавными печатными буквами в соответствии с представленными разделами. Заполняется ручкой с синей или черной пастой.

Если вы печатаете ее на принтере, то используется только односторонняя печать синей или черной краской. Исправлять что-то в декларации нельзя.

Если при печати текст деформировался, то следует лист перепечатать. У каждой буквы должна быть своя ячейка. Цифры нужно указывать в рублях, округляем если до 50 копеек вниз, выше — вверх. Поля форм заполняются слева на право. Если отсутствует какой-то показатель в ячейках ставим прочерк. В нижней части подписываемся и ставим дату.

Источник: https://rtiger.com/ru/journal/kak-poluchit-nalogovyi-vychet-pri-pokupke-garaja-poshagovaya-instruktsiya/