Налоговый вычет: как вернуть часть денег при строительстве дачи

Житель Краснодарского края Дмитрий Максимов строит дачу. Планов у него множество, но все, как водится, упирается в финансы. Их у молодой семьи недостаточно, поэтому и строительство дома на купленном два года назад участке продвигается медленно. Слишком уж это дорогостоящее предприятие.

«В районе 900 тысяч рублей – это исключая покупку участка – мы вложили. Подключили электричество, провели воду, сделали канализацию. В дальнейшем строительство дома будет стоить в районе 3 миллионов рублей», – рассказал Дмитрий.

Мужчина планирует оформить имущественный налоговый вычет. Мало кто знает, но претендовать на компенсацию расходов могут не только те, кто купил уже готовое жилье, но и те, кто строит дом или дачу на своем участке.

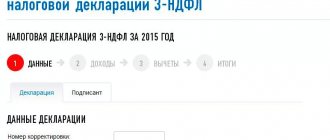

«Мы с вами собираем все подтверждающие документы, подготавливаем налоговую декларацию и предоставляем в налоговую инспекцию по территориальному местонахождению», – рассказал доцент кафедры бухгалтерского учета и налогообложения РЭУ имени Плеханова Равиль Ахмадеев.

К декларации обязательно прикладываем договоры с подрядными организациями, платежные документы на оплату работ, чеки на приобретение материалов. Все это будет служить доказательством ваших расходов на строительство.

«Право на получение налогового вычета налогоплательщик вправе реализовать в течение трех лет с момента окончания налогового периода, в котором произведены соответствующие затраты», – пояснила адвокат Татьяна Кормилицына.

Если вы в 2021 году приобрели объект недвижимости или завершили строительство жилого дома на земельном участке, то декларацию вы подаете за 2021 год уже в 2022-м. Если вы не подадите декларацию в 2022 году, ничего страшного, у вас есть еще два года.

Кстати, предельный размер налогового вычета на возведение дома или дачи сегодня составляет 2 миллиона рублей. Но это не та сумма, которую вы можете получить на руки, а та сумма, от которой будут высчитывать 13 процентов. То есть если на строительство жилья вы потратите 2 миллиона рублей, в качестве компенсации расходов вам вернется максимум 260 тысяч рублей.

Будет это единоразовый платеж или выплата затянется на несколько лет, зависит от вашего дохода. Например, при заработной плате в 50 тысяч рублей вы ежемесячно отчисляете государству в виде налога 6,5 тысячи. В год эта сумма составит 78 тысяч рублей. То есть весь налоговый вычет – 260 тысяч рублей – вам выплатят за четыре года.

Когда расходы на покупку дачного участка можно включить в имущественный вычет

Расходы на покупку садового земельного участка, где был построен жилой дом, можно включить в состав имущественного налогового вычета. Об этом предупреждает налогоплательщиков ФНС, ссылаясь на письмо Минфина от 07.09.2020 № 03-04-07/78389.

В своем сообщении от 17.09.2020 ФНС поясняет, что с 1 января 2019 года участки с видами разрешенного использования «садовый земельный участок», «для садоводства», «для ведения садоводства», «дачный земельный участок», «для ведения дачного хозяйства» и «для дачного строительства» считаются равнозначными.

На всех этих участках допускается размещение садовых и жилых домов, хозяйственных построек и гаражей. Исключением являются земельные участки с видом разрешенного использования «садоводство», так как они предназначены для вида сельскохозяйственного производства, связанного с выращиванием многолетних плодовых и ягодных культур, винограда и иных многолетних культур.

НК РФ разрешает получить имущественный налоговый вычет по расходам на покупку земельных участков, где расположены приобретаемые жилые дома, или которые предназначены для индивидуального жилищного строительства. Предоставление вычета при приобретении иных участков налоговым законодательством не предусмотрено.

Таким образом, расходы на покупку садового участка можно учесть при заявлении имущественного налогового вычета после государственной регистрации права собственности на дом.

БУХПРОСВЕТ

Имущественный вычет предоставляется в размере фактически произведенных расходов на новое строительство или покупку жилья, но не более 2 млн рублей (пп. 3 п. 1 ст. 220 НК РФ). При ипотеке физлицу может предоставляться дополнительный вычет в сумме выплаченных по кредиту процентов, но не более, чем 3 млн рублей. При приобретении земельных участков, предоставленных для индивидуального жилищного строительства, вычет по НДФЛ предоставляется только после получения свидетельства о праве собственности на жилой дом.

В фактические расходы могут включаться расходы на разработку проектной и сметной документации, на приобретение строительных и материалов, на приобретение жилого дома, на подключение к сетям электро-, водо- и газоснабжения и канализации. Эти расходы физлица могут подтверждать квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки.

Также расходы в целях получения вычета разрешается подтвердить актами о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца (п. 3 ст. 220 НК РФ). Если физлицо воспользуется правом на получение вычета в размере менее его предельной суммы, остаток суммы может быть учтен при получении вычета в дальнейшем на новое строительство либо приобретение жилья.

Как получить имущественный налоговый вычет в Подмосковье

Налоговый вычет – сумма, которая уменьшает размер дохода, с которого выплачивается налог. Право на такие вычеты имеют только официально трудоустроенные граждане России, которые платят налог на доходы физических лиц (НДФЛ). О том, кто может получить имущественный налоговый вычет и как его оформить, читайте в материале портала mosreg.ru.

Налоговый режим для самозанятых в Подмосковье: условия перехода и аванс для новичков>>

Кто может получить

Подписание документов

Источник: РИАМО, Николай Корешков

Получить имущественный налоговый вычет может налогоплательщик, который продавал имущество, приобретал жилье, строил жилье или покупал земельный участок для этих целей. Право на имущественный налоговый вычет также есть у налогоплательщика, у которого выкупили какое-либо имущество для государственных или муниципальных нужд.

Разделить эти вычеты можно на две группы: имущественный вычет при приобретении имущества и имущественный вычет при продаже имущества.

Как в Подмосковье онлайн оформить субсидию на оплату коммунальных услуг>>

Приобретение имущества

Дачный поселок

Источник: Фотобанк Московской области, Александр Кожохин

Вычет на приобретение имущества можно получить в трех случаях:

- если налогоплательщик построил или купил объект жилой недвижимости либо земельный участок под него. В этом случае максимальная сумма, с которой можно получить налоговый вычет, – 2 миллиона рублей.

- если налогоплательщик платит проценты по целевым займам, полученным от российских организаций или индивидуальных предпринимателей. Займы должны быть израсходованы на новое строительство или приобретение жилья, земельного участка под него. Максимальная сумма, с которой можно получить вычет, – 3 миллиона рублей;

- если налогоплательщик платит проценты по кредитам российских банков для рефинансирования займов на строительство или приобретение жилья, земельного участка под него. Максимальная сумма, с которой можно получить вычет, – 3 миллиона рублей.

При новом строительстве или покупке жилого дома учитываются расходы на разработку проектной и сметной документации, приобретение строительных и отделочных материалов, приобретение дома, работы по строительству, а также организацию электро-, газо- и водоснабжения.

А при покупке квартиры или комнаты в счет идут расходы на приобретение квартиры или комнаты, приобретение прав на квартиру или комнату, приобретение отделочных материалов, отделочные работы.

Важно, что расходы, связанные с перепланировкой помещения, не учитываются, как и покупка сантехники и другого оборудования.

Имущественный вычет при покупке имущества нельзя получить, если были использованы средства материнского капитала, бюджетные средства или средства работодателей. А также в том случае, если сделка была заключена с супругом, родителями, детьми или братьями и сестрами.

Как в Подмосковье изменить вид разрешенного использования земельного участка>>

Документы

Подача документов

Источник: Фотобанк Московской области, Борис Чубатюк

Для того чтобы оформить этот вычет, понадобятся следующие документы:

- заполненная налоговая декларация по форме 3-НДФЛ;

- справка из бухгалтерии по форме 2-НДФЛ;

- копии документов, подтверждающие право собственности на жилье;

- копии платежных документов;

- свидетельство о браке и письменное заявление (соглашение) о договоренности сторон – участников сделки о распределении размера имущественного налогового вычета между супругами (если имущество приобреталось в совместную собственность).

Внедрение суперсервисов в Подмосковье: какие госуслуги предоставят автоматически>>

Продажа имущества

Подписание документов

Источник: Фотобанк Московской области, Анастасия Осипова

Доход от продажи квартиры облагается налогом. Исключением являются случаи, если квартира в собственности больше 5 лет, а в отдельных – более 3 лет (если квартира досталась по наследству, оказалась в собственности по договору приватизации или была передана по договору пожизненного содержания с иждивением).

Максимальная сумма налогового вычета – 1 миллион рублей, на который может быть уменьшен доход при продаже квартир и жилых домов.

Налоговый вычет с продажи имущества можно рассчитать двумя способами. Первый вариант: если квартиру, купленную за 4 миллиона рублей, продали за 5 миллионов рублей, то от 5 миллионов рублей вычитаем 1 миллион рублей (максимальную сумму налогового вычета), от оставшейся суммы находим НДФЛ (13%) – получается, 520 тысяч рублей придется заплатить с продажи квартиры.

Второй вариант: владелец заявляет в декларации не имущественный вычет, а вычет в сумме документально подтвержденных расходов, в этом случае его облагаемый доход составит 1 миллион рублей, а НДФЛ – 130 тысяч рублей.

Ипотечные каникулы в Подмосковье: как получить отсрочку платежей>>

Документы

Мособлархитектура обработала более 200 документов по утверждению генпланов и ППЗ в 2021 году

Источник: Комитет по архитектуре и градостроительству Московской области

- заполненная налоговая декларация по форме 3-НДФЛ;

- копии документов, подтверждающие факт продажи имущества;

- копии документов, подтверждающих расходы (если налогоплательщик заявляет вычет в сумме расходов, связанных с получением доходов от продажи имущества).

Как получить разрешение на размещение объектов на земельных участках в Подмосковье>>

Куда обратиться

Девушка за компьютером с калькулятором проверяет расчеты

Источник: , pixabay.com

Для того чтобы получить имущественный налоговый вычет, нужно по окончании года обратиться в налоговую инспекцию по месту жительства. Понадобится заполнить налоговую декларацию и приложить копии документов, подтверждающих право на вычет.

Узнайте, как получить социальный налоговый вычет в Московской области>>