Дарственная, или договор дарения — это соглашение между двумя сторонами, подтверждающее безвозмездную передачу имущества, в том числе денег. Право передачи регламентируется ст. 32 ГК РФ.

В большинстве случаев соглашение заключается между близкими родственниками. Если стороны договора — посторонние люди, приобретатель имущества должен заплатить налог в размере 13 % от денежного выражения предмета договора.

Договор дарения, заключенный в простой письменной форме, необходимо регистрировать в органах Росрееста. Нотариальное заверение необязательно, но может быть выполнено по желанию сторон.

Особенности документа

Сделка является безвозмездной. За дарителем не остается прав на имущество, а одариваемый не имеет никаких обязательств. Если есть встречная передача, отнести подобную процедуру к числу сделок дарения нельзя. Обе стороны должны быть дееспособными, одариваемыми могут быть как взрослые так и дети, а дарителями — дети от 14 до 18 лет, если сумма договора дарения денег не превышает их дохода, например, стипендии. Подпись на договоре вместе несовершеннолетних детей ставит их законный представитель.

Сделка имеет ряд нюансов:

- до заключения договора нужно получить согласие одариваемого, поскольку он имеет права отказаться от имущества;

- неправильно оформленные документы возвращаются Регистрационной палатой для исправления ошибок;

- соглашение, заключенное с условием, не регистрируется, перехода права собственности не происходит;

- согласия супруга на дарение денег не требуется. Но юристы рекомендуют на стадии оформления дарственной получить нотариальное согласие во избежание проблем в будущем;

- в дарственной не может быть целевого указания использования средств, например, на покупку квартиры, поскольку новый собственник имеет право распоряжаться ими по своей воле.

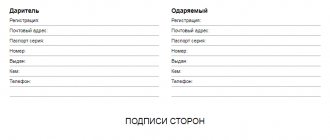

В документе прописываются следующие пункты:

- предмет;

- реквизиты сторон;

- их права и обязанности;

- общие положения, например, о мирном варианте урегулирования спорных вопросов;

- подписи.

Теоретически договор дарения денег между близкими родственниками можно оспорить, но если документ составлен правильно, признать его недействительным практически невозможно.

Важные моменты:

- составленный и подписанный договор дарения денег нельзя изменить. Этим он отличается от завещания, которое можно переписывать сколько угодно раз;

- дарственную нельзя переоформить на другого человека;

- документ нельзя отозвать, поэтому даритель должен тщательно обдумать свои действия;

- дарственная, окончательно не оформленная при жизни дарителя, не может вступить в силу после его смерти.

Учитывая описанные нюансы, составление дарственной лучше проводить с помощью нотариуса.

Вариант № 1: договор дарения

Договор дарения позволяет заранее наделить одаряемого правом собственности на имущество. Но для этого даритель должен быть единоличным собственником этого имущества.

Если же имущество находится в общей долевой собственности (доля в квартире, комната, часть дома), то подарить его тоже можно. В отличие от продажи при дарении доли у других сособственников нет преимущественного права, которое предусмотрено ст. 250 ГК РФ. То есть даритель не обязан ставить сособственников в известность о том, что он намерен подарить свою долю третьему лицу. Предлагать сособственникам «выкуп» доли, как в случае продажи, тоже не требуется.

Однако есть нюанс: если сособственники смогут доказать, что под видом дарения была фактическая продажа имущества, то сделка будет признана ничтожной и каждая сторона должна будет вернуть друг другу всё обратно: даритель — деньги, одаряемый — имущество.

Но самым большим риском для дарителя является то, что после регистрации перехода права собственности у него больше нет прав на свое имущество. Это нужно четко понимать. Поэтому, если жилье является единственным, нужно серьезно задуматься о том, что есть большой риск остаться на улице. В этом случае не следует рассчитывать на добропорядочность одаряемого, даже если это близкий родственник.

Если решение всё же принято, то можно сократить расходы на оформление сделки. Договор дарения допустимо составить самостоятельно и не заверять у нотариуса.

Эксперты «КонсультантПлюс» подготовили для вас шаблон договора дарения. , получив пробный доступ к системе К+, и заполните своими данными.

При заключении договора дарения потребуется только уплатить госпошлину за регистрацию перехода права собственности. Размер госпошлины установлен подп. 22 и подп. 23 п. 1 ст. 333.33 НК РФ и составляет:

- для физического лица — 2000 руб.;

- за госрегистрацию доли в праве общей собственности на общее недвижимое имущество в многоквартирном доме — 200 руб.

Если одаряемый — близкий родственник, то уплачивать 13% НДФЛ от стоимости полученного в дар имущества ему не требуется. Если же он не является близким родственником, нужно будет уплатить в бюджет 13% от кадастровой стоимости квартиры или дома.

Преимущества нотариального оформления

Нотариальное удостоверение подтверждает, что сделка произошла между дееспособными лицами. Заверение факта передачи денег докажет действительность документа при попытке оспаривания его в суде. Иногда такие конфликты возникают между родственниками, если кто-то сочтет себя обделенным.

Дополнительные преимущества:

- гарантия правильности составления соглашения, отсутствие проблем с регистрацией;

- выбор наиболее приемлемой для конкретного случая формы безвозмездной передачи денег. Нотариус профессионально оценивает различные ситуации и предлагает оптимальное решение;

- разъяснение прав и обязанностей участникам сделки.

В нашей нотариальной конторе можно составить и заверить договор дарения без выходных. Список необходимых документов можно узнать, обратившись по телефону.

Итоги

Оба варианта — и завещание, и договор дарения — имеют преимущества и недостатки. Каждая ситуация требует индивидуального рассмотрения. На то, какой вариант выбрать, влияет множество факторов (единственное ли это жилье у собственника, благонадежность родственников, насколько широк круг наследников и т. д.). Следует помнить, что при дарении преимущество у одаряемого, а при завещании защищен составитель завещания.

О том, как рассчитывается и уплачивается налог на имущество, узнайте в нашей рубрике «Налог на имущество».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Стоимость

| Нотариальное действие | Нотариальный тариф | УПТХ |

| За удостоверение договоров дарения, за исключением договоров дарения недвижимого имущества для которых законодательством РФ не предусмотрена обязательная нотариальная форма | ||

| — детям, в том числе усыновленным, супругу, родителям, полнородным братьям и сестрам | 0,3% суммы договора, но не менее 200 руб. | 10 000 руб. |

| — другим лицам | 1% от суммы договора, но не менее 200 руб. | 10 000 руб. |

УПТХ — правовая техническая работа, утвержденная Московской городской Нотариальной Палатой.

С кого не взимается налог на наследство и дарение?

Есть категория граждан, принимающих имущество в собственность по безвозмездному договору, которая не платит налог. После заверения дарственной нотариусом сведения о сделке передаются в налоговые органы, на что отводится 15 дней. По истечению этого периода принимающее лицо оплачивает процент от стоимости ценностей, переданных в дар. С 2006 года в силу вступили изменения в законодательстве, освобождающие от этого.

Льготы распространяются на ближайших родственников дарителя или завещателя. Оплачивается госпошлина, а налог не предусмотрен. Однако если волеизъявление оформлялось до 2006 года, данное правило исключается, так как сделка вступила в законную силу с момента визирования, а значит, отталкиваться нужно от законов, действующих на тот момент. Преемники не платят налоги, если это:

- родители (биологические или приемные);

- дети (кровные или усыновленные);

- супруги (жены, мужья, состоящие в браке);

- братья и сестры (родные, сводные);

- бабушки, дедушки, внуки и внучки.

Не стоит путать налог с госпошлиной, которая взимается для оплаты работы государственных регистрационных, нотариальных, судебных инстанций.

Когда преемники освобождаются от налога?

Чтобы освободиться от уплаты налога на наследство и дарение, нужно подтвердить статус, родовую близость и степень родства. Для этого предоставляются соответствующие справки, выписки, свидетельства, паспорт. Важно, чтобы законная связь имела место на момент оформления дарственной или завещания. Когда посмертная воля не была оформлена в виде завещания, родственные связи должны быть актуальны в день раскрытия наследства по закону.

Учитывается не только кровное родство. Когда усыновляют (удочеряют) ребенка, оформляются бумаги, обеспечивающие возникновение тех же прав, что и в случае с рождением биологических детей. В последнем случае родители не обязательно должны состоять в браке. Главное, чтобы отцовство (материнство) подтвердилось документально. Сожители, не вступившие в брак, платят налог, так как юридически не являются законными супругами, даже если имеют совместных детей.

Наследование по завещанию

Выбрать одного или нескольких близких, распределить имущество с четким определением долей наследодатель может, оформив заблаговременно завещание на свое наследство. Порядку оформления и исполнения завещаний посвящена 62 глава третьей части ГК РФ. Важное правило — для подтверждения правомерности волеизъявления завещание должно быть оформлено нотариально. Исключениями могут быть лишь документы, приравненные к нотариальным. Таковыми являются:

- подтвержденные главврачами, их заместителями и дежурными врачами завещания граждан, находящихся на лечении в этих медицинских учреждениях;

- удостоверенные капитанами завещания лиц, находящихся в дальнем плавании на этих судах;

- удостоверенные командирами завещания военнослужащих удаленных воинских частей;

- подтвержденные начальниками исправительных учреждений завещания осужденных лиц.

Кроме оформления завещания, наследодателю необходимо выбрать исполнителя документа, который будет проверять распределение имущества согласно указанной в документе воле. При этом в течение жизни человек может оформлять изменения завещания на наследство или вовсе отменить его. Исполнителя также можно выбрать заново.

Налоги на жилье по дарственной

Дарственная позволяет получить жилье в собственность, что по законодательству признано одним из способов обогащения. Налог выплачивается в обязательном порядке. Исключениями являются случаи, когда:

- Дарственная оформлена между членами одной семьи.

- Сторонами по договору являются консулы. Данное право установлено Венской конвенцией, касающейся международных дипломатических отношений.

Данные исключения прописаны в Налоговом кодексе (ст. 217). Получив недвижимость по наследству, преемник освобождается от налога, но есть пошлина, размер которой зависит от степени родства и цены переоформленного имущества. Отец, мать, муж, жена, сын, дочь платят 0,3% от кадастровой или рыночной стоимости. Все остальные – 0,6%. Когда же говорится о дарственной, применяется 13-процентная ставка согласно законам о налогах на доходы физлиц.

Если одариваемые не родственники

Дарственная позволяет передавать недвижимое имущество лицам любой категории. Правопреемником может быть:

- лицо из числа родственников;

- физическое лицо, не имеющее родовых связей;

- юрлицо (коммерческое и некоммерческое);

- государственная структура, орган.

Такая же классификация применима при составлении волеизъявления. Если завещания нет, квартира, дом, гараж, дача, земельный участок делится по закону. Претендентами являются люди из семи очередей, состоящих из родни. В восьмую включены иждивенцы, бывшие обеспечении наследодателя до его смерти. Все, кроме первоочередных наследников, для которых госпошлина равна 0,3%, платят 0,6%. Дарственная предполагает налог в размере 13% от цены объекта (для граждан РФ).

Необходимые условия

Чтобы стать собственником на основании дарственной, достаточно предъявить паспорт, явиться в нотариальную контору вместе с дарителем, поставить подпись в соответствующие графы. Для отметки в Росреестре тоже предусмотрена плата. Наследуемая жилплощадь передается наследнику, который:

- Доказал, что входит в число наследников по закону (первоочередной из числа родственников).

- Указан в тексте завещания в качестве основного правопреемника.

- Является подназначенным наследником (если главный умер или отказался).

- Приложил доказательства, позволяющие претендовать на обязательную долю.

Но и здесь есть свои нюансы: если появилось желание продать наследуемую квартиру, назначат налог согласно утвержденной ставке.

Кто рассматривает ситуации с сиротами, не достигшими 18 лет?

Несовершеннолетние граждане лишены права подписи юридических документов, поэтому их собственность принимают родители или законные представители. Они содержат имущество до наступления совершеннолетия своих подопечных. Это касается дарственной и наследования. Но что делать, если выгодополучатель – малолетний сирота? Когда благотворительный акт доброй воли выражен в оформлении дарственной для ребенка, у которого нет родителей, за все несет ответственность учреждение, где находится наследник.

Зачастую размер ставки налога, определенного ФНС, слишком велик, чтобы одаряемый смог его заплатить. В данном случае подключают органы опеки и попечительства. Аналогичными правами наделен руководитель приюта и официальный опекун. Если даритель встречает сопротивление, он может внести сумму налога сам.

Льготы для близких родственников

Освобождение от налога на доход физических лиц – стандартная процедура. Но сам налог платится, когда переоформление производится на основании дарственной. Принятие имущества по наследственному делу предполагает уплату госпошлины. В обоих случаях ближайшие члены семьи освобождены от повинности, или ее размер снижается. Так, госпошлина уменьшается с 0,6 до 0,3%. Налог при дарственной исключается полностью.

Список категорий льготных налогоплательщиков

Наследополучатели, пошлина для которых снижена – супруги, дети, родители. В случае с дарственной льготниками также становятся сестры, братья, бабушки и дедушки, а также внуки. Есть несколько особенностей. Подобным правом наделены не только люди с биологическим родством. Лица, которых усыновили, а также сами усыновители вправе не платить на налоги согласно действующему законодательству.

Какие документы доказывают родство?

Если при оформлении дарственной родство не имеет значения, и чтобы переоформить ценности, достаточно паспорта, то в случае с призванием к наследству по закону ситуация усложняется. В завещании также указывается преемник – не обязательно родной. Но когда приходит время заявлять притязания на наследуемую массу, помимо свидетельства о смерти наследодателя приходится предъявлять:

- Паспорт для подтверждения личности.

- Свидетельство о вступлении в брак, действительное на момент раскрытия.

- Свидетельство о рождении в качестве доказательства взаимоотношений сын-отец-дочь-мать.

- Бумаги об усыновлении, выданные судом либо органами опеки.

Дальние родственники должны подтвердить связи с наследодателем. Дарственная с паспортом – достаточный комплект, чтобы перерегистрировать ценности на свое имя и распоряжаться по собственному усмотрению.

Если дарственная на имя иностранного гражданина

Распоряжаться нажитым законным путем имуществом – неотъемлемое право каждого гражданина Российской Федерации. Будь то дарственная или завещание, никто не запретит в качестве правопреемника указать гражданина другой страны. Без дарственной и волеизъявления, когда наследство передается по закону, получателем также может быть нерезидент. Однако российская система обложения налогами для иностранцев устанавливает повышенную ставку – 30% (для дарственной).