02.01.2021

При покупке недвижимости в 2013 (2012, 2011, 2010 годах и ранее) имущественный вычет предоставляют покупателям квартиры, комнаты, дома или долях в них (о том что такое вычет и как его применяют смотрите по ссылке). Получив имущественный вычет при покупке квартиры, дома, комнаты (доли в них) вы сможете вернуть налог в сумме 260 000 руб. (или не платить его в будущем). Это налог на доходы, который вы уже заплатили или будете обязаны заплатить. Порядок предоставления имущественного вычета по недвижимости, приобретенной после 2013 года (например, в 2021, 2020 и 2021 годах), смотрите по ссылке.

Как работает имущественный вычет

Сумма имущественного вычета равна стоимости купленной недвижимости. Однако максимальная сумма вычета ограничена. Вне зависимости от того сколько вы заплатили вычет при покупке квартиры (или другой недвижимости) не может превышать 2 000 000 руб. (без учета процентов по ипотечному кредиту, если таковые были). Но пока мы на этом останавливаться не будем. Подробности ниже.

Проиллюстрируем механизм работы вычета. Но прежде всего нужно помнить, что налог на доходы считают лишь по окончании года. То есть в конце каждого года вы суммируете все полученные доходы, уменьшаете их на вычеты и рассчитываете сумму налога. Потом сравниваете ее с той суммой, которую заплатили вы лично (или за вас — работодатель). Разницу вы либо доплачиваете в бюджет (если заплачено меньше чем нужно), либо возвращаете из бюджета (если заплачено больше чем нужно).

Пример Предположим, что ваша зарплата составляет 35 000 руб. в месяц. Налог на доходы, который будет с нее удержан, составит: 35 000 руб. х 13% = 4550 руб.

Эту сумму, предприятие в котором вы работаете, будет ежемесячно платить в бюджет. Следовательно, «на руки» вы получите зарплату за вычетом налога, то есть лишь в сумме: 35 000 руб. — 4550 руб. = 30 450 руб.

Соответственно за год вам будет начислена зарплата в размере: 35 000 руб. х 12 мес. = 420 000 руб.

С нее будет удержан налог в сумме: 420 000 руб. х 13% = 54 600 руб.

Итак, предприятие в котором вы работаете за год удержала с вас налог в размере 54 600 руб. и заплатила его в бюджет.

В этом году вы получили право на вычет при покупке квартиры в сумме 380 000 руб. По окончании года ваш годовой доход, облагаемый налогом, составит: 420 000 руб. (зарплата за год) — 380 000 руб. (вычет) = 40 000 руб. (облагаемый доход)

С него должен быть удержан налог в размере: 40 000 руб. (облагаемый доход) х 13% = 5200 руб.

Однако, с вас уже удержали 54 600 руб. Ведь предприятие, которое платило налог за вас рассчитывало ваш доход без этого вычета. Следовательно, часть излишне уплаченного за вас налога вы вправе вернуть из бюджета «живыми» деньгами. Эта часть составит: 54 600 руб. (уже удержанный налог) — 5200 руб. (налог, который нужно заплатить) = 49 400 руб. (налог, который бюджету придется вернуть)

Соответственно в этой суммы вы вправе претендовать на возврат налога.

Подробнее о том как применять налоговые вычеты читайте по ссылке.

Ограничения и особенности выплат по вычетам

Второй важный момент ‒ многократный вычет по подоходному налогу распространяется только на недвижимость, которая приобреталась до 01.01.14 г.

В случае покупки недвижимости до вступления в силу нового законодательства, то на него распространяются старый правила.

Они отображены в 27 абзаце подпункта 2, пункта 1 статьи №220 НК России.

Согласно старому законодательству вычет по подоходному налогу распространялся на один объект недвижимого имущества на сумму, не превышающую 2 млн. руб. Это значит, что вычет не мог быть больше 260 тыс. руб.

В случаях, когда полученная сумма была меньше максимально установленного лимита, дополучить разницу при последующих покупках было невозможно.

К примеру, в 2007 г. гражданин приобрёл квартиру стоимость 1 100 тыс. руб. и получил вычет, равный 143 тыс. руб. В 2015 г. он приобрёл дом, однако после рассмотрения заявления ему отказали в выплате вычета. Это связано с тем, что до 2014 г. действовал однократный вычет, а по действующему законодательству многократное получение вычета распространяется только на договорные отношения, которые были заключены после 01.01.14 г. Это означает, что гражданин уже реализовал своё право на возврат подоходного налога и не может претендовать на его вторичное получение.

Возврат налога по процентам ипотеки на жильё, купленное до 2014 г.

С такой же сложностью столкнуться те, кто вторично приобретал жильё в ипотеку до 2014 г. В тот период ограничений по вычету на кредитные проценты установлено не было.

Это означало, что гражданин имел право вернуть 13% со всего размера ипотечного кредита, но получить его можно было только на тот объект недвижимого имущества, на который получался основной имущественный вычет.

В старой редакции закона возврат подоходного налога при обычной покупке и приобретении недвижимости с помощью займов (кредит, ипотека) считались единым видом вычета.

К примеру, если гражданин приобрёл жильё в 2012 г. и получил по этому объекту недвижимости вычет по подоходному налогу, то он не сможет претендовать на возврат 13% налога вторично на жильё, которое он приобрёл в ипотеку в 2013 г.

Возврат налога по процентам ипотеки на жильё, купленное после 2014 г.

Ещё одна особенность заключается в том, что можно вторично воспользоваться правом на вычет, если недвижимость приобретается в кредит (ипотеку), когда основной вычет был получен на квартиру, купленную до 2014 г., а второй объект недвижимости приобретён после вступления в силу новой редакции НК России.

В 2014 г., когда только вступил в силу новый закон, этот вопрос вызвал много споров, но вскоре было вынесено решение, позволяющее вторично воспользоваться правом на получение вычета в таких ситуациях.

Это было закреплено письмом ФНС РФ № БС–4–11/8666 от 21.05.15 г. В соответствии с этим документом граждане имеют право претендовать на возврат подоходного налога при покупке объекта жилой недвижимости в кредит (ипотеку), приобретённую после 2014 г., в случае если основной вычет был получен до 2014 г.

Это разъяснение распространяется только на проценты по займам в случае, если до 2014 г. гражданин не приобретал недвижимость в кредит (ипотеку) и не получил (или планирует получить) возврат налога по нему.

Возврат подоходного налога до 01.01.01 г.

Последней особенностью является получение вычетов в случаях, когда гражданин приобрёл жильё до 1 января 2001 г. и получил по нему вычет. Однако он не приобретал недвижимость и не пользовался правом на вычет в период с 2001 до 2014 гг. В то время выплата вычетов производилась в соответствии с ФЗ №1998–1 от 07.12.91 г, который утратил силу в начале 2001 г.

Право многократного возврата налога при приобретении недвижимости после 2014 г., когда основной вычет был получен до 01.01.01 г. закреплено письмом Министерства Финансов России №03-04-05/5889 от 13.02.14 г.

Чем выгодна сдельная заработная плата, вы узнаете в нашей статье. Узнайте больше о плавающих окладах, их плюсах и минусах в нашем материале.

Что такое налоговый вычет на ребенка и как им пользоваться в свою пользу? Наша статья посвящена этому вопросу.

Имущественный вычет: когда на него есть право?

Право на имущественный вычет возникает в том году, когда вы купили недвижимость (дом, квартиру, комнату и т. д.) и получили право собственности на нее. Причем в каком месяце года это произошло, не важно. Важно, чтобы это произошло не позднее 31 декабря. В противном случае право на вычет возникнет уже в следующем году.

Отметим, что право собственности на недвижимость появляется после государственной регистрации сделки (например, купли-продажи или дарения). Госрегистрация — это внесения необходимой записи в Государственный реестр прав на недвижимое имущество и сделок с ним. Обычно дата внесения записи в реестр и дата выдачи Свидетельства о регистрации права собственности не совпадают (свидетельство, как правило, выдают «на руки» чуть позже). Так вот дата выдачи самого свидетельства никакого значения не имеет. Если сделка прошла регистрацию, например, 30 декабря 2013 года, а свидетельство было выдано в январе 2014 года, то право собственности получено в 2013, а не 2014 году. Дата, на которую прошла регистрация сделки, обычно указана в Свидетельстве о праве собственности.

Пример Вы купили квартиру по договору купли-продажи. Соответствующая запись была внесена в госреестр 25 декабря 2013 года. Вы получили право на вычет в 2013 году. Соответственно весь доход за 2013 год (с 1 января по 31 декабря) может быть уменьшен на вычет.

Исключение из этого порядка предусмотрено только для квартир, приобретаемых по договору долевого участия в строительстве (ДДУ). Вычет по таким квартирам можно получить после заключения договора ДДУ, его оплаты и оформления акта приемки-передачи квартиры от застройщика покупателю. Соответственно на вычет вы можете рассчитывать до оформления права собственности на квартиру.

Срок, в течение которого вы можете обратиться за имущественным вычетом, законом не ограничен. Например купив квартиру в 2013 году вы можете заявить о вычете и уменьшить свои доходы, полученные в 2013, 2014, 2015, 2021, 2021 годах. И не важно сколько лет прошло с момента покупки квартиры. Есть только два нюанса.

Первый — вычет будет предоставлен по тем правилам, которые действовали в году покупки квартиры.

Второй — вы можете требовать возврата налога, с момента уплаты которого не прошло трех лет.

Например, вы купили квартиру в 2013 году. Однако, за вычетом вы обратились только в 2021 году. В такой ситуации вы можете требовать возврата налога, уплаченного в 2021, 2021 и 2021 году. Налог, перечисленный в 2021 году и более ранние годы вам уже не вернут (с момента его уплаты прошло больше трех лет).

Также вы не вправе требовать возврата налога, который был заплачен в годах, предшествующих году покупки квартиры. Так, купив квартиру в 2021 году вы не сможете вернуть налог за 2021, 2021 или 2018 годы. Исключение из этого порядка предусмотрено только для пенсионеров. У них подобное право есть.

Размер имущественного вычета

Сумма имущественного вычета при покупке квартиры равна покупной стоимости квартиры или другой недвижимости (дома, комнаты). В нее могут включаться и другие расходы по покупке (подробнее об этом ниже). Однако, максимальный размер имущественного вычета ограничен законом. Не зависимо от стоимости квартиры (другой недвижимости) его сумма не может превышать 2 000 000 руб.

Например, квартира стоит 1 300 000 руб. Тогда и вычет при покупке этой квартиры составит такую же сумму (она не превышает максимума). Другой вариант. Квартира стоит 6 000 000 руб. В такой ситуации вы получите вычет в его максимальном размере — 2 000 000 руб. Разница в 4 000 000 руб. на сумму имущественного вычета никак не повлияет.

Сумма имущественного вычета при покупке квартиры может превысить 2 000 000 руб. Дело в том, что она подлежит увеличению на сумму процентов по ипотечному кредиту, который был получен вами на приобретение той недвижимости, по которой вы получаете вычет (если, конечно, такой кредит у вас был). Причем размер этих процентов, увеличивающим сумму вычета, законодательством не ограничен.

Например, если вы купили квартиру за 3 400 000 руб. и заплатили проценты по ипотечному кредиту в сумме 330 000 руб., то вычет вам будет предоставлен:

- по самой квартире в пределах его максимальной суммы — 2 000 000 руб.;

- по процентам в размере их фактической суммы — 330 000 руб.

Общая сумма вычета составит: 2 000 000 + 330 000 = 2 330 000 руб.

Размер процентов по целевым кредитам, которые могут увеличивать сумму вычета, законом не ограничен. Вы будете получать вычет по процентам до тех пор пока их платите банку. Но этот порядок применяется только к недвижимости, купленной до 1 января 2014 года.

Немного базовой информации

- Кто может получить налоговый вычет? Налоговый резидент РФ, который платит НДФЛ. То есть неработающие студенты или ИП на упрощенке не могут воспользоваться льготой.

- Из этого вытекает следующий аспект: сумма вычета не может быть больше суммы исчисленного НДФЛ за год.

Например, Роман зарабатывает 40 тыс. рублей в месяц, 480 тыс. рублей в год, других доходов у него нет. От этой суммы работодатель удерживает НДФЛ размером в 62,4 тыс. рублей. Роман купил квартиру за 1 млн рублей и хочет получить вычет в размере 130 тыс. рублей (13%). Так как за год он перечислил только 62,4 тыс. рублей, эту сумму он и сможет вернуть. Остальные придется переносить на следующий год, но об этом позже.

- Налоговый вычет можно получить через работодателя или напрямую через налоговую. Через работодателя можно возместить расходы, которые были понесены в текущем году. Через налоговую — за прошедшие три года.

Какие расходы учитывают при предоставлении имущественного вычета

Подобные расходы можно разделить на три группы. Первая — на строительство или покупку:

- жилого дома (доли в нем);

- квартиры (доли в ней);

- комнаты (доли в ней);

- земельного участка, предоставленного под жилищное строительство или участка на котором расположен жилой дом (доля в нем).

Вторая — на уплату процентов по займам и кредитам, которые предоставлены для строительства покупки вышеупомянутых объектов (жилого дома, квартиры, комнаты и т. д.). Третья — процентов по банковским кредитам, полученным для перекредитования упомянутых займов и кредитов.

В расходы на строительство или покупку жилого дома (доли в нем) включают ваши затраты:

- на приобретение самого жилого дома (в том числе не оконченного строительством);

- на разработку проектной и сметной документации;

- на приобретение строительных и отделочных материалов;

- на работы или услуги по строительству (достройке дома, не оконченного строительством) и отделке;

- на подключение к сетям электро-, водо-, газоснабжения и канализации или создание автономных источников электро-, водо-, газоснабжения и канализации.

В расходы на приобретение квартиры или комнаты (доли в них) включают ваши затраты:

- на приобретение самой квартиры, комнаты или доли, либо прав на них в строящемся доме;

- на приобретение отделочных материалов;

- на работы, связанные с отделкой этого имущества

- на разработку проектной и сметной документации на проведение отделочных работ.

Внимание! Как вы видите в составе данных расходов есть не только непосредственно стоимость самого дома или квартиры, но и затраты по их достройке или отделке. Так вот подобные затраты могут быть включены в состав вычета при условии, что вы приобретаете, например, дом, который не завершен капитальным строительством (то есть незавершенку). А на такие объекты выдают специальное свидетельство о госрегистрации. Поэтому, если вами куплен дом, который строительством был завершен, то включить данные расходы в состав вычета вам запретят.

В отношении квартиры — она должна быть приобретена в новостройке (желательно по договору долевого участия в строительстве). Если квартира куплена на вторичном рынке жилья, то включить расходы по ее отделке в состав вычете не получится (см. письмо ФНС России от 15.08.2013 № АС-4-11/14910). Еще одно требование. Если вы покупаете дом или квартиру, которая нуждается в отделке, об этом должно быть четко написано в договоре купли-продажи или ДДУ. При этом еще раз напомним, что независимо от суммы подобных расходов вычет не может превышать 2 000 000 руб.

Пример Человек приобретает квартиру и претендует на получение имущественного вычета.

Ситуация 1 Квартира стоит 2 400 000 руб. Она нуждается в отделке. Расходы на отделку составили 340 000 руб. В данном случае вычет будет предоставлен в максимальной сумме — 2 000 000 руб. Причем затраты на отделку подтверждать документально не нужно. Они все равно в сумму вычета включены не будут.

Ситуация 2 Квартира стоит 1 800 000 руб. Она нуждается в отделке. Расходы на отделку составили 560 000 руб. В данном случае вычет будет предоставлен опять же в максимальной сумме — 2 000 000 руб. Затраты на отделку должны быть подтверждены документально минимум на сумму в 200 000 руб.

Ситуация 3 Квартира стоит 1 250 000 руб. Она нуждается в отделке. Расходы на отделку составили 480 000 руб. В данном случае вычет будет предоставлен в сумме: 1 250 000 + 480 000 = 1 730 000 руб.

Затраты на отделку должны быть подтверждены документально на полную сумму включаемую в состав вычета в размере 480 000 руб.

Внимание! Проценты по ипотечному кредиту, который брался на приобретение этой квартиры, будут увеличивать сумму имущественного вычета.

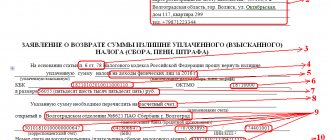

Какие документы нужны чтобы получить имущественный вычет

Чтобы получить имущественный вычет при покупке квартиры (другой недвижимости) вы должны предоставить налоговикам декларацию формы 3-НДФЛ и специальное заявление на вычет. Форму заявления на имущественный вычет вы можете посмотреть по ссылке. Все расходы, которые вы включаете в сумму имущественного вычета, должны быть подтверждены документами. К декларации формы 3-НДФЛ прилагают все документы, которые подтверждают расходы на оплату недвижимости (или процентов по ипотечному кредиту) и ваше право на возврат налога. Подробнее о том как должна быть предоставлена декларация 3-НДФЛ смотрите по ссылке.

К таким документам относят копии:

— имущественный вычет при покупке квартиры или комнаты на вторичном рынке:

- договора на приобретение квартиры (комнаты) со всеми дополнительными соглашениями и приложениями к нему;

- документов, подтверждающих факт оплаты квартиры или комнаты (например, расписки продавца в получении с вас денег, платежных поручений и т. д.);

- свидетельства о праве собственности на квартиру (комнату);

- соглашения о распределении вычета, если квартира или комната куплена в совместную собственность (оригинал!).

— имущественный вычет при покупке квартиры или комнаты в новостройке по договору долевого участия в строительстве или договору переуступки прав:

- договора долевого участия в строительстве (инвестировании) либо договора уступки права требования со всеми дополнительными соглашениями и приложениями к ним;

- документа, подтверждающего факт передачи квартиры или комнаты (например, акт приемки-передачи);

- документов, подтверждающих факт оплаты квартиры или комнаты (например, расписки продавца в получении с вас денег, платежных поручений и т. д.);

- соглашения о распределении вычета, если квартира или комната куплена в совместную собственность (оригинал!).

— имущественный вычет при покупке жилого дома и земельного участка:

- договора на приобретение жилого дома и земельного участка со всеми дополнительными соглашениями и приложениями к нему;

- документов, подтверждающих факт оплаты жилого дома и земельного участка (например, расписки продавца в получении с вас денег, платежных поручений и т. д.);

- свидетельств о праве собственности на жилой дом и земельный участок;

- соглашения о распределении вычета, если жилой дом и земельный участок куплены в совместную собственность (оригинал!).

— имущественный вычет при оплате процентов по ипотечному кредиту, потраченному на приобретение недвижимости:

- кредитного договора со всеми дополнительными соглашениями и приложениями к нему;

- документов, подтверждающих факт оплаты процентов по кредиту (например, справку банка, выписку со счета и т. д.).

Внимание! Указанный перечень документов приведен в письме ФНС России от 22 ноября 2012 г. № ЕД-4-3/19630. Он является исчерпывающим. Это означает, что требовать документы, не поименованные в этом списке, налоговики не вправе. Данное письмо обязательно для применения всеми налоговыми инспекциями России.

Если помимо расходов на покупку самой квартиры или дома вы включаете в состав вычета и затраты по ее отделке (достройке дома), то вам понадобятся и документы, которые их подтверждают. Это могут быть договоры подряда со строителями на проведение работ по отделке, чеки ККТ подтверждающие оплату этих работ, товарные чеки на приобретение стройматериалов и чеки ККТ подтверждающие их оплату. Если документов не будет, то сумму подобных расходов в вычет включить нельзя.

Ограничения на имущественный вычет

Таких ограничений немного. Но они есть.

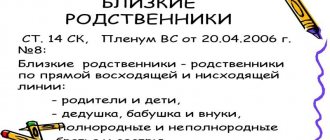

Первое — имущественный вычет не предоставляется, если недвижимость приобретена у взаимозависимого лица. Взаимозависимыми признают тех лиц, которые перечислены в статье 105.1 Налогового кодекса. Например, это ваши близкие родственники. Поэтому, если вы купили квартиру у жены/мужа (родителей, брата, сестры), то в вычете вам откажут.

Второе — имущественный вычет не предоставляются, если недвижимость оплачивали за вас другие лица и у вас никаких обязательств перед ними нет. Например, вы настолько понравились на работе, что ваш работодатель купил вам квартиру. Квартира есть — обязательств нет. В вычете вам откажут. Однако, если тот же работодатель вам дал деньги на покупку квартиры в долг, то вычет вы получите. Ровно также у вас сохранится на него право, если вы покупаете квартиру за счет банковского кредита. Ведь обязательства вернуть деньги у вас и в первом и во-втором случае остаются.

Третье — в состав имущественного вычета нельзя включить расходы на покупку квартиры (другой недвижимости), которые оплачены из средств материнского (семейного) капитала или за счет выплат из федерального, регионального или местного бюджета. Соответственно если, например, квартира стоит 1 800 000 руб. и сумма в размере 250 000 руб. оплачена за счет материнского капитала вычет составит лишь 1 550 000 руб. (1 800 000 — 250 000).

Я купил квартиру у родителей/брата/сестры/сына/дочери. Могу ли я получить налоговый вычет?

Нет, Вы не можете получить налоговый вычет в этом случае. Согласно налоговому кодексу РФ (абз. 26 пп. 2 п. 1 ст. 220 НК РФ) имущественный вычет не предоставляется, если сделку купли-продажи имущества совершают между собой взаимозависимые физические лица. Родители/брат/сестра/сын/дочь являются взаимозависимыми лицами как по старому законодательству (до 2012 года взаимозависимые лица определялись согласно Семейному кодексу РФ), так и согласно новым изменениям (с 2012 года взаимозависимые лица определяются согласно п. 1 ст. 105.1 НК РФ).

Имущественный вычет при совместной покупке квартиры (дома)

Оптимальный вариант, если вы единолично покупаете недвижимость и все документы оформлены на вас. Но, как правило, квартира покупается семьями (на всех). В этой ситуации возможно два варианта:

- первый — в совместную собственность (то есть квартира поступает в общую собственность всех покупателей и доли в ней между ними не распределены);

- второй — в долевую собственность с указанием в документах кому и в каком размере принадлежит та или иная доля.

И в том и в другом варианте общий размер имущественного вычета остается неизменным (2 000 000 руб. плюс проценты по ипотеке). При этом он распределяется между всеми покупателями. В первом случае (совместная собственность) как его распределять покупатели решают самостоятельно. Они пишут в налоговую инспекцию заявления и указывают в какой пропорции и на кого вычет приходится. Образец заявления о распределении вычета смотрите по ссылке.

Пример Женой и мужем куплена квартира стоимостью 1 900 000 руб. в совместную собственность.

Ситуация 1 По заявлению супругов вычет распределен так:

- жена — 50%;

- муж — 50%.

Соответственно каждый из покупателей вправе претендовать на вычет в сумме 950 000 руб. (1 900 000 х 50%).

Ситуация 2 По заявлению супругов вычет распределен так:

- жена — 30%;

- муж — 70%.

Соответственно каждый из покупателей вправе претендовать на вычет в сумме:

- жена 570 000 руб. (1 900 000 х 30%);

- муж 1 330 000 руб. (1 900 000 х 70%).

Ситуация 3 По заявлению супругов вычет распределен так:

- жена — 0%;

- муж — 100%.

Соответственно вся сумма вычета в размере 1 900 000 руб. заявляется мужем. Жена права на вычет не имеет.

Во-втором случае (долевая собственность) вычет распределяется между совладельцами пропорционально их долям. При этом, если квартира поступает в собственность не только супругов, но и их несовершеннолетних детей вычет за детей вправе получить их родители (то есть они могут увеличить свои расходы на сумму затрат по покупке долей детям).

Пример Приобретена квартира стоимостью 1 900 000 руб. в долевую собственность.

Ситуация 1 Квартира куплена мужем и женой в равнодолевую собственность (по 1/2 каждому). В данном случае каждый из супругов вправе заявить вычет в размере 950 000 руб. (1 900 000 х 1/2).

Ситуация 2 Квартира куплена мужем и женой при этом мужу принадлежит 3/4, а жене 1/4 квартиры. Соответственно каждый из покупателей вправе претендовать на вычет в сумме:

- муж 1 425 000 руб. (1 900 000 х 3/4);

- жена 475 000 руб. (1 900 000 х 1/4).

Ситуация 3 Квартира куплена мужем, женой и несовершеннолетним ребенком в равнодолевую собственность (по 1/3 каждому). В данном случае каждый из покупателей вправе заявить вычет в размере 633 333 руб. (1 900 000 х 1/3). При этом один из супругов может сам получить вычет за ребенка.

В этой ситуации он получит вычет в размере: 633 333 (его вычет) + 633 333 (вычет на ребенка) = 1 266 666 руб.

Часто задаваемые вопросы:

Можно ли передать свое право на вычет супругу/супруге?

Нет, нельзя. Можно только распределить расходы по вычету, но за вас получить его никто не может.

Что делать, если квартиру продали, а заявление на вычет не подавали?

Если квартира покупалась вами и есть документы, подтверждающие платежи, право собственности, то можно подавать заявление на вычет. То, что квартира уже фактически продана не является основанием для отказа, так как расходы на приобретение вы понесли.

Купили квартиру, супруг распределил все расходы на себя и получает вычет. Могу ли я получить вычет за себя при покупке другой квартиры?

Да, можете, так как по факту вы не понесли расходов и право на вычет у вас остается.

Как получить имущественный вычет

Способов получить вычет два. Первый предусматривает, что сумму налога, которую с вас удержали, например, на работе, вам возвращают из бюджета. Второй предусматривает, что с вас на работе не удерживают налог.

Первый способ — самый простой. Чтобы им воспользоваться по окончании календарного года в котором была куплена квартира (или последующие годы) вам нужно сдать в налоговую инспекцию:

- Декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за соответствующий год. Декларацию 3-НДФЛ за 2011 год, декларацию 3-НДФЛ за 2012 и декларацию 3-НДФЛ за 2013 год вы можете скачать по ссылкам. Подробнее о том как должна быть предоставлена декларация 3-НДФЛ также смотрите по ссылке.;

- копии документов, которые подтверждают ваши расходы на покупку недвижимости и уплату процентов по кредиту банка (об этих документах мы писали выше) — то есть размер имущественного вычета;

- заявление на имущественный вычет и возврат налога. Заявление на вычет в удобном формате, рекомендованное налоговиками, вы можете скачать с нашего сайта (см. ссылку);

Второй способ предусматривает, что вы должны получить в налоговой инспекцией специальное уведомление. Оно подтверждает тот факт, что вы купили недвижимость и имеете право на вычет. В уведомлении указывают и его сумму. Это уведомление вы передаете в бухгалтерию той компании где вы работаете. На основании данного документа с вас просто перестают удерживать налог на доходы. За уведомлением вы можете обратиться после покупки квартиры. Для этого в инспекцию нужно предоставить:

- копии документов, которые подтверждают ваши расходы на покупку недвижимости и уплату процентов по кредиту банка (об этих документах мы писали выше) — то есть размер имущественного вычета;

- заявление на выдачу вам уведомления для получения имущественного вычета по месту работы.

Портал «Ваши налоги» 2021