Сумма налогового вычета при покупке квартиры 2021: без перемен

Размер вычета в 2021 году остался прежним:

- 2 млн руб. на приобретение, строительство и ремонт;

- 3 млн руб. расходов на проценты по целевому займу.

Однако в ближайшем будущем возможно увеличение налогового вычета при покупке квартиры. Недавно в Госдуму по этому поводу внесли законопроект. Его авторы просят поднять до 3 млн руб. вычеты на покупку и строительство жилья и до 4 млн руб. при уплате процентов.

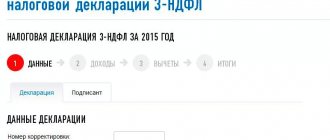

Как заполнить 3-НДФЛ на имущественный вычет

При получении вычетов в налоговой в декларации по НДФЛ (3-НДФЛ, утв. приказом ФНС России от 03.10.2018 № ММВ-7-11/[email protected]) заполняются приложение 6 и расчет к приложению 1 или приложение 7.

Приложение 7 предназначен для вычета на приобретение недвижимости. В нем, в частности, указываются сведения об объекте, дата возникновения права собственности, сумма расходов на приобретение и на проценты. Затем производится расчет вычета, где указывается:

- сумма уже предоставленного вычета;

- остаток, перешедший на текущий год;

- вычет, предоставленный в этом году;

- остаток, переносимый далее.

В приложении 6 производится расчет вычета, предоставляемого при продаже имущества. По соответствующей операции нужно показать доход и вычет (или сумму расходов, на которую уменьшается доход). В расчете к приложению 1 следует рассчитать налогооблагаемую базу, которая не может быть менее 70% от кадастровой стоимости недвижимости.

О порядке оформления декларации читайте в материале «Заполнение декларации 3-НДФЛ на имущественный вычет».

Условия налогового вычета при покупке квартиры 2021: есть изменения

Законом №325-ФЗ с 2021 года введены две новации по имущественному вычету при покупке квартиры:

- Родитель или опекун может получить вычет по жилью для детей и подопечных, признанных судом недееспособными, без ограничения возраста (раньше существовало ограничение — до 18 лет).

- При рефинансировании кредита по программам помощи заемщикам можно получить налоговый вычет в сумме процентов, даже если ипотечный кредит рефинансирован не банком, а иной организацией.

Пример расчета НДФЛ с учетом налогового вычета

Отметим следующее: размер вычета указывается в уведомлении из ИФНС, поэтому бухгалтеру не нужно самостоятельно производить какие-либо расчеты. Алгоритм предоставления налогового вычета выглядит следующим образом:

- изначально определяется доход сотрудника, облагаемый НДФЛ;

- затем от полученной суммы отнимается налоговый вычет;

- после этого оставшаяся разница умножается на ставку НДФЛ — 13%.

Важно! Разница, получаемая при вычитании налогового вычета из дохода, не может быть отрицательной. Если месячный доход сотрудника меньше предоставленного вычета, то сумма из уведомления используется не полностью, а остаток переносится на следующие месяцы.

Важно! За период с января по май был излишне удержан НДФЛ в размере 19 500 руб. (3 900 * 5 мес.). Эта сумма по заявлению сотрудника может быть переведена на его счет в банке.

Решение 1С Бухгалтерия 8.3 позволяет оформить такие вычеты корректно и без особых временных затрат. Все их размеры и типы хранятся в справочнике программы по видам вычетов НДФЛ.

Проверить, насколько корректно ведется в 1С Бухгалтерия учет вычетов по НДФЛ, можно с помощью имеющихся отчетов.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Изменения по налоговому вычету при покупке квартиры на детей или опекаемых

Покупка жилья на имя ребенка (полностью или частично) позволяет родителю получить имущественный вычет в пределах доли ребенка или подопечного. Ребенок право на льготу сохраняет, использованная сумма лимита имущественного вычета оформляется на родителя. В предыдущие годы это правило работало только в отношении детей до 18 лет. С 2021 налоговый вычет при покупке квартиры распространяется на детей (в том числе приемных или опекаемых) любого возраста, если суд признал их недееспособными. Важное условие получения льготы — жилье должно быть приобретено за счет средств родителя или опекуна. Если родитель вложил свои накопления или взял соответствующий кредит, то вычет предоставят; если использованы средства господдержки — вернуть налог не получится.

Что бухгалтеру нужно учесть при предоставлении вычета

При предоставлении вычета бухгалтер обязательно должен учесть такие моменты:

- сотрудник может получить через работодателя как имущественный, так и социальный вычет;

- получение стандартного вычета на себя или на детей не требует предоставления уведомления из налоговой инспекции;

- уведомление действует в течение конкретного календарного года. Если сотрудник им не воспользовался, то должен получить уведомление на следующий год;

- бланк уведомления утвержден приказами ФНС. Перед предоставлением вычета бухгалтер должен убедиться, что документ составлен в соответствии с законодательством;

- бухгалтер должен проверить сведения, содержащиеся в уведомлении из ИФНС, а именно о самом сотруднике и компании. Если он обнаружит неточности или ошибки, работнику придется обратиться в ИФНС повторно за получением нового уведомления с верными данными;

- бухгалтер имеет право обратиться в налоговую инспекцию, выдавшую уведомление, для проверки подлинности документа;

- уведомление следует хранить в течение 4-х лет. Желательно не уничтожать оригинал документа, даже если сотрудник был уволен до окончания этого срока;

- при изменении обстоятельств, например, переводе сотрудника в другое структурное подразделение, право на вычет не отменяется, поскольку работодатель остается прежним;

- при реорганизации компании работнику нужно получить новое уведомление, т.к. работодатель поменяется;

- если сотрудник уволился, и бухгалтер не смог предоставить ему вычет в полной сумме, то воспользоваться остатком вычета работник сможет через ИФНС по окончании календарного года;

- бухгалтер предоставляет социальный вычет, начиная с того месяца, в котором он получил документы от сотрудника;

- по вопросу предоставления имущественного вычета нет четкой налоговой и судебной практики в части момента начала его действия. Целесообразно обратиться в свою налоговую инспекцию за письменным разъяснением по данному вопросу;

- сотрудник может предоставить несколько уведомлений из ИФНС, например, если он сначала оплатит обучение, а через некоторое время — лечение или же приобретет недвижимость. В этом случае бухгалтеру необходимо отслеживать, чтобы суммарно вычеты не превысили лимиты, установленные законодательством.

Налоговый вычет по кредиту на квартиру – особенности рефинансирования в 2021 году

В 2021 получение вычета по процентам при рефинансировании допускалось только в том случае, если новым кредитором был тоже банк. В 2021 году из этого правила появилось исключение — небанковские организации по перечню Правительства РФ. Обязательное условие при оформлении документов для налогового вычета при покупке квартиры на сумму уплаченных процентов — в любом договоре рефинансирования должно быть прямое упоминание первоначального договора займа. В свою очередь, первоначальный кредитный договор должен быть целевым, то есть в тексте документа иметь указание о назначении выданных денег — на конкретную квартиру.

Требование об обязательной ссылке при рефинансировании на первоначальный договор займа касается всех возможных ситуаций для получения вычета:

- первичное или последующее рефинансирование в банке;

- рефинансирование с использованием господдержки в иных организациях.

К сожалению, право на налоговый вычет с покупки квартиры по процентам при рефинансировании легко утратить:

- если договор на перекредитовку был заключен до 2021 года не с банком — это могли быть различные околофинансовые организации без банковской лицензии, частные лица или организации-работодатели;

- если такой договор был заключен в 2021 году не с банком, и новый кредитор не включен Правительством РФ в список организаций, через которые предоставляется господдержка;

- если в новом документе не упомянут прямо самый первый кредитный договор как источник для финансирования приобретения жилья — даже если рефинансирование проводится во второй или третий раз, все равно необходимо ссылаться на первый кредитный договор.

Определение суммы налогового вычета при покупке квартиры 2021 для супругов

Если брак официально зарегистрирован до покупки недвижимости, то оба супруга вправе получить имущественный вычет, однако есть нюансы.

В зависимости от вида собственности на квартиру сумма налогового вычета распределяется следующим образом:

- Общая долевая собственность — пропорционально доле в стоимости покупки. Например, квартира была куплена за 6 млн руб. супругами в долях: муж 1/6 и жена 5/6. Потенциально у каждого имеется льгота в размере 2 млн руб., однако по факту совершения сделки сумма налогового вычета при покупке квартиры составит:

- для мужа —1 млн руб. (6 млн руб. * 1/6),

- для жены — 2 млн руб. (6 млн руб. * 5/6, но не более 2 млн руб.).

При более выровненной пропорции муж смог бы получить полную сумму льготы.

- Общая совместная собственность — в соответствии с соглашением о распределении вычета между супругами. Если такое соглашение не оформлялось, то имущественный вычет делится поровну. Заключив соглашение, можно поменять пропорцию распределения суммы льготы — например, если доходы одного из супругов позволят быстрее получить возврат, чем доходы другого.

При подаче очередных деклараций изменить соотношение долей в сумме налогового вычета при покупке жилья можно будет только в части затрат на проценты. Остальные затраты будут распределяться по первоначальному соглашению. Если, например, жена отказалась от своей доли вычета в пользу мужа в первый год возмещения налога, то при подаче декларации на второй год ее доля составит по-прежнему 0%. Муж не сможет передать ей остаток вычета, если сам по каким-либо причинам не сумеет его получить.

- Единоличная собственность одного из супругов — при отсутствии брачного договора все имущество, приобретенное в браке, считается общим. Следовательно, сумма налогового вычета при покупке квартиры делится аналогично предыдущему варианту. При этом обязательно заключение соглашения о распределении долей, правило равной пропорции по умолчанию не сработает.

Вычеты по НДФЛ при покупке недвижимости: полный справочник

Все нюансы по возврату денег из бюджета.

Многие счастливые обладатели домов, квартир, гаражей и прочих подобных объектов собственности рано или поздно задумываются о продаже данной собственности в силу разных причин. И практически такое же количество лиц готовится приобрести все эти объекты в ближайшее время.

Для первой и второй категории лиц законодательство предусматривает различные вычеты. В этой статье речь пойдет о вычетах НДФЛ для физических лиц при покупке недвижимости. Все нюансы получения имущественного налогового вычета регламентированы ст. 220 НК РФ.

Законодательство предусматривает предоставление имущественного налогового вычета, но, к сожалению, не для всех категорий недвижимости.

Пп. 3, 4 п. 1 ст. 220 НК РФ предусматривают предоставление имущественных вычетов в сумме фактически произведенных расходов в следующих случаях:

- на строительство или приобретение жилых домов, квартир, комнат или доли в них;

- на приобретение земельных участков или доли в них для индивидуального жилищного строительства;

- на приобретение земельных участков или доли в них, на которых уже расположены приобретаемые жилые дома или доли в них.

- на погашение процентов по целевым займам (кредитам), а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования при приобретении вышеперечисленной недвижимости.

Таким образом, при приобретении или строительстве гаража, при приобретении земельного участка под гараж, приобретении дачного земельного участка, постройка на территории садоводческих и огороднических товариществ дачных домов и прочей недвижимости предоставление гражданам имущественных вычетов законодательством не предусмотрено.

Хотя пп. 3 и 4 п. 1 ст. 220 НК РФ и предусматривают предоставление вычетов в сумме фактически произведенных расходов, но данный размер все же имеет свои ограничения, предусмотренные пп. 1 п. 3 и п. 4 ст. 220 НК РФ. Так вычет на приобретение недвижимости и земельных участков не может превышать предельную сумму в размере 2 млн. рублей. Вычет на погашение процентов по целевым займам (кредитам) не может превышать сумму в размере 3 млн. рублей.

Право на имущественный налоговый вычет имеет ряд особенностей для некоторых категорий налогоплательщиков. Например:

- если право на вычет при приобретении недвижимости заявляется лицами, получающими пенсии, то согласно п. 10 ст. 220 НК РФ, такой налогоплательщик вправе перенести имущественный вычет на прошлые периоды, но не более чем на три года, предшествующих году, в котором образовался переносимый остаток имущественного вычета, правомочность подобного подтверждается письмом Минфина Рф от 02.11.2018 г. № 03-04-05/78803;

- если приобретается недвижимость у взаимозависимого лица, являющимся таковым согласно ст. 105.1 НК РФ, то в соответствии с п. 5 ст. 220 НК РФ имущественный налоговый вычет налогоплательщику не предоставляется. Взаимозависимыми лицами согласно ст. 105.1 НК РФ считаются физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. Обратите внимание, что в данной статье не приравнены по общим основаниям к взаимозависимым лицам родители супругов, бабушки (дедушки) супругов, дяди (тети) супругов. Так, например как отмечают специалисты Минфина РФ в письме от 18.01.2019 г. № 03-04-05/2228 при получении супругой имущественного вычета по НДФЛ при покупке квартиры у бабушки супруга, в случае если между супругой и бабушкой супруга не будет установлена взаимозависимость, то супруга вправе претендовать на получение имущественного налогового вычета;

- если приобретается недвижимости в совместную собственность супругов, то независимо от того, на чье имя оформлена недвижимость и платежные документы, заявление права на получение имущественного налогового вычета имеет каждый из супругов в размерах установленных пп. 3, 4 п. 1 ст. 220 НК РФ. Однако для этого необходимо в ИФНС предоставить заявление о распределении расходов. Если подобное заявление о распределении расходов не подать, то вычет предоставят только тому супругу, на чье имя будут оформлены расходные документы.

Согласно п. 3 ст. 220 НК РФ право на имущественные вычеты возникает с того года, в котором соблюдены все условия для их получения. Получить вычеты ранее года, в котором физическому лицу были выданы документы, подтверждающие право собственности на недвижимость, нельзя. Это означает, что право на получение имущественного налогового вычета возникает с момента, когда право собственности на недвижимость зарегистрировано в ЕГРН или получен подписанный обеими сторонами передаточный акт или иной документ о передаче объекта застройщиком участнику долевого строительства, если жилье приобретается в строящемся доме.

Обратите внимание, что согласно пп. 6 п. 3 ст. 220 НК РФ для подтверждения права на имущественный налоговый вычет при приобретении квартиры, налогоплательщик представляет документы, подтверждающие право собственности на квартиру. И если приобретается квартира в строящемся доме, то согласно абз. 4 пп. 6 п. 3 ст. 220 НК РФ право получения имущественного налогового вычета определяется не только при наличии договора участия в долевом строительстве, но и подписанного сторонами передаточного акта или иного документа о передаче объекта долевого строительства застройщиком и принятии его участником долевого строительства. Т.е. налогоплательщик вправе обратиться с заявлением в налоговый орган о предоставлении ему имущественного налогового вычета при приобретении квартиры в строящемся доме по доходам за тот налоговый период, в котором был подписан акт о передаче квартиры.

Правом на получение имущественного налогового вычета в отношении земельного участка под застройку можно воспользоваться только после того, как будет зарегистрировано право на построенный на данном участке жилой дом. При этом дата регистрации права собственности на землю значения не имеет.

Возможность воспользоваться имущественным вычетом есть не у каждого. Право на получение имущественного вычета могут физические лица при наличии у них доходов, для которых применяется налоговая ставка 13% определенная п. 1 ст. 224 НК РФ. Если недвижимость оформлена на лицо, у которого нет доходов, облагаемых по ставке 13% оформить вычет не удастся до тех пор, пока у собственника недвижимости не возникнут подобные доходы.Например, квартира приобретена в 2021 году, однако доходов, облагаемых по ставке 13 %, у физического лица в 2021 году не было. В предоставлении имущественного налогового вычета за 2021 год будет отказано. Однако, так как налоговым законодательство не ограничен срок, когда собственник сможет воспользоваться данным вычетом при наличии у него налогооблагаемых доходов, то вычет можно получить позже.

Единственный момент, на который стоит обратить внимание, так это то, что согласно п. 7 ст. 78 НК РФ подать заявление о зачете или возврате НДФЛ можно в течение трех лет со дня уплаты указанной суммы. Например, квартира приобретена в 2017 году, право на получение имущественного вычета в отношении доходов, облагаемых по ставке 13%, существует в любой промежуток времени в течение 2018-2020 годов.

Как правило, за один календарный (налоговый) год полностью воспользоваться имущественным вычетом не всегда получается, и в этом случае неиспользованный остаток согласно положениям п. 9 ст. 220 НК РФ возможно перенести на следующие налоговые периоды до полного их использования.

Если по приобретенному объекту недвижимости использована только часть имущественного вычета, то воспользоваться оставшейся частью до максимального размера вычета можно будет в дальнейшем при приобретении или строительстве другого объекта недвижимости согласно пп.1 п. 3 ст. 220 НК РФ но только в части налогового вычета предусмотренного пп. 3 п. 1 ст. 220 НК РФ. Перенести неиспользованный вычет по уплате процентов по целевому займу (кредиту) на другие объекты недвижимости законодательством не предусмотрено.

Ранее в Налоговом кодексе в отношении жилья, приобретенного до 1 января 2014 года налоговый вычет как в части непосредственно расходов на приобретение, так и в части расходов, направленных на погашение процентов по целевым займам (кредитам) предоставлялся только в отношении одного и того же объекта недвижимого имущества, и если налогоплательщик уже воспользовался данным имущественным вычетом, то основанием для повторного получения вычета в отношении другого объекта недвижимости у физического лица уже не имеется (письмо Минфина РФ от 31.10.2018 г. № 03-04-05/78306)

После того, как имущественный налоговый вычет будет использован в полном размере, повторное предоставление вычета при приобретении последующих объектов недвижимости законодательством не предусмотрено, на это прямо указывает п. 11 ст. 220 НК РФ.

Для того, чтобы воспользоваться правом получения налогового имущественного вычета, необходимо предоставить в налоговые органы список необходимых документов. Их перечень приведен в пп. 6, 7 п. 3 ст. 220 НК РФ. В зависимости от того, по какому объекту недвижимости физическое лицо планирует воспользоваться имущественным налоговым вычетом, необходимо предоставить:

- копию договора о приобретении недвижимости и документы, подтверждающие право собственности;

- копию договора участия в долевом строительстве и передаточный акт или иной документ о передаче объекта застройщиком участнику долевого строительства;

- копию свидетельства, подтверждающего право собственности на земельный участок и документы, подтверждающие право собственности на жилой дом, построенный на данном участке;

- документы, подтверждающие уплату денежных средств при приобретении недвижимости или строительстве таковой (это могут быть квитанции, кассовые и /или товарные чеки, банковские выписки с расчётного счета, расписки, акты о закупке материалов у физических лиц и прочее). При этом обратите внимание, что если квартира была куплена в общую долевую собственность, то оплата доли со счета другого покупателя не может являться отказом в имущественном налоговом вычете (информация ФНС России от 25.01.2019 г., решение ФНС России от 23.11.2018 № СА-3-9/[email protected]));

- копию кредитного договора и справка от кредитной организации о размере уплаченных процентов по кредиту;

- справку о доходах, облагаемых по ставке 13%.

Итак, недвижимость приобретена, право воспользоваться имущественным налоговым вычетом есть, подтверждающие документы в наличии. Куда и как обращаться физическое лицо вправе самостоятельно, выбрав один из двух вариантов, получить имущественный вычет подав налоговую декларацию в налоговые органы по окончании календарного года, когда возникло право на вычет, либо непосредственно обратившись к работодателю не дожидаясь окончания налогового периода при подаче письменного заявления к работодателю, при условии что данное право на вычет подтверждено налоговыми органами.

Если планируется получать налоговые вычеты через налоговую инспекцию, то по окончании календарного года необходимо заполнить налоговую декларацию 3-НДФЛ, приложить копии подтверждающих документов и заполнить заявление о возврате излишне уплаченной суммы НДФЛ. Если по итогам года декларация предоставляется исключительно в целях получения налогового вычета, то подать ее можно в любое время после окончания истекшего календарного года, но не позднее трех лет после его окончания, как было указано выше. Если же помимо получения налогового вычета налогоплательщик обязан отчитаться о полученных доходах за истекший календарный год, то предоставить декларацию необходимо до 30 апреля года, следующего за годом, в котором возникло право на имущественный налоговый вычет.

После получения декларации налоговая инспекция обязана в течение трехмесячного срока провести камеральную проверку и согласно п. 9 ст. 78 НК РФ по окончании данного срока направить налогоплательщику сообщение о принятом решении о зачете (возврате) сумм НДФЛ, либо же решение об отказе в осуществлении зачета (возврата). В случае положительного решения сумма излишне уплаченного налога должна быть возвращена на банковские реквизиты, указанные в заявлении о возврате налога в срок не позднее одного месяца со дня когда в налоговые органы было предоставлено такое заявление. Для ускорения процесса получения денежных средств рекомендуем подавать заявление о возврате вместе с декларацией 3-НДФЛ.

Если налогоплательщик планирует получить вычет у работодателя, то необходимо придерживаться следующего алгоритма. Пакет подтверждающих документов вместе с заявлением о подтверждении права на имущественный вычет предоставляется в налоговые органы по месту жительства, обратите внимание, что в данном случае предоставлять декларацию 3-НДФЛ не нужно. В данном случае, согласно сроков, установленных абз. 4 п. 8 ст. 220 НК РФ в течение 30 календарных дней со дня подачи заявления налоговыми органами должно быть подтверждено право на получение имущественного налогового вычета. После получения подтверждения налогоплательщик должен составить в произвольной форме заявление о предоставлении имущественного вычета и вместе с уведомлением, подтвержденным налоговым органом, направить его работодателю.

Обратите внимание, что в при выборе любого варианта получения имущественного налогового вычета, как через налоговую инспекцию, так и непосредственно через работодателя, в случае, если неиспользованный остаток налогового вычета будет перенесен на следующий календарный (налоговый) год, необходимо вновь как предоставлять декларацию 3-НДФЛ, так и получать уведомление о подтверждении права на имущественный налоговый вычет соответственно.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

- Длительность 120 часов за 1 месяц

- Ваше удостоверение в реестре Рособрнадзора (ФИС ФРДО)

- Выдаем удостоверение о повышении квалификации

- Курс соответствует профстандарту «Бухгалтер»

Смотреть полную программу

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Какие документы нужны для получения налогового вычета за покупку квартиры

- Форма 3-НДФЛ. Проще всего заполнить ее в программе, которую можно скачать на сайте ФНС. Никакие специальные познания для этого не понадобятся.

- Справки 2-НДФЛ от всех источников дохода. Не обязательно обращаться ко всем работодателям, если их несколько. После 31 марта 2020 года справки о доходах за 2021 можно бесплатно скачать на портале Госуслуг.

- Документ о собственности. После 2021 года его роль выполняет выписка из ЕГРН. Юридически значимую выписку из Росреестра можно заказать через интернет на официальном сервисе ЕГРН.Реестр по любому объекту недвижимости.

- Заявление о распределении вычета между супругами.

- Паспорт заявителя.

- Брачное свидетельство.

- Акт приема-передачи или договор ДДУ.

- Платежные документы, включая квитанции и расписки. Акты закупки материалов для ремонта с указанием полных паспортных данных поставщика, если это физическое лицо.

- Заявление на перечисление денежных средств из бюджета на банковский счет. Чтобы деньги не зависли на невыясненных платежах, лучше взять из своего банка заранее выписку о реквизитах счета. Счет подойдет любой, даже банковского вклада. Карту для этого брать не обязательно. Главное условие — чтобы счет не был закрыт до момента поступления денег (период может затянуться до 3-4 месяцев).

За исключением декларации, справок 2-НДФЛ и заявлений, документы передаются в виде копий. Однако при себе необходимо иметь оригиналы, поскольку подлинность копий проверяется инспектором.

Как получить налоговый вычет при покупке квартиры

После того, как вы подготовили пакет документов, посчитайте сумму вычета и налог к возврату. Потом ее проверят в налоговой инспекции, но считать должен сам заявитель. Вернуть можно 13% с фактически потраченной суммы. Лимит на покупку жилья за счет собственных средств составляет 2 млн руб., то есть максимальная сумма возврата составит 260 тыс. руб.

По процентам за ипотеку своя граница – 3 млн руб., вернут до 390 тыс. руб. В расчетах учтите все нюансы, в том числе те, о которых мы написали выше. У вас могут быть и свои особенности покупки жилья. Например, использован материнский капитал. С этой суммы невозможно получить имущественный вычет, поэтому ее нужно вычесть из стоимости квартиры.

Получить налоговый вычет за покупку квартиры можно двумя способами:

- У работодателя в текущем году. Для этого необходимо подать декларацию по форме 3-НДФЛ. Работодатель в течение года не удерживает НДФЛ, а выплачивает его вам в рамках зарплаты.

- По декларации в будущем году. Вариант для тех, кто не имеет на руках трудовой договор либо собирается вернуть НДФЛ за прошлые годы. В налоговую отправляют несколько деклараций – по одной за каждый год.

Все собранные документы необходимо отправить в налоговую – лично или же онлайн через портал nalog.ru. На ожидание обычно уходит три-четыре месяца. Налоговый вычет придет на ваш счет.

Итоги

Имущественным налоговым вычетом по НДФЛ вправе воспользоваться налогоплательщики-физлица при реализации имущества или покупке жилья. В первом случае данный вычет можно получить путем направления декларации 3-НДФЛ в ИФНС по месту прописки. Во втором – либо через работодателя, либо в ИФНС через 3 месяца после сдачи декларации и пакета подтверждающих покупку документов.

Сроки камеральной проверки декларации 3-НДФЛ узнайте здесь.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Почему могут не дать налоговый вычет при покупке квартиры в 2021 году

- Сумма расходов не подтверждена документально.

- Неверно оформлены документы. Возможные варианты: не читается печать на договоре, не указаны паспортные данные продавца в акте закупки, в договоре займа не указано целевое назначение.

- Использованы чужие средства. Классические варианты — покупка квартиры за счет материнского капитала, военной ипотеки, приобретение жилья работодателем для сотрудников. Существует судебная практика об исках ФНС к гражданам, которые успели получить налоговый вычет за квартиру при выделении им бюджетных средств, но не проинформировали налоговиков об этом.

Иногда все же допускается оплата другим лицом:

- покупка жилья супругами;

- оформление жилой недвижимости на имя детей или опекаемых.

- Гражданин не имеет налогооблагаемых доходов с года приобретения недвижимости. В таком случае ему нечего будет возвращать из бюджета, поскольку получить деньги за период до приобретения недвижимости невозможно. Единственное исключение — пенсионеры, которым разрешается получение налогового вычета при покупке квартиры по документам о доходах за три предшествующих года.

- Между продавцом и покупателем существует подчиненное положение или влияния. Вот некоторые примеры таких ситуаций:

- близкие родственники;

- начальник и подчиненный;

- организация и ее учредитель.

Текст: Наталья Петракова, Олеся Москевич