Оформление и выдача любого банковского кредита начинается с подачи заявки потенциального заемщика. Он обращается в те банки, которые предлагают подходящие для него условия сотрудничества.

После этого банк начинает полномасштабную проверку кандидата, особенно тщательно проводя анализ в отношении ипотечных заемщиков. Банк должен убедиться в благонадежности и платежеспособности нового клиента, который без сбоев обязан будет выплачивать ипотечные платежи в течение нескольких десятков лет.

Если кандидатура заемщика не вызывает никаких нареканий или подозрений со стороны банка, кредитное учреждение одобряет ипотечную заявку.

Но когда одобрили ипотеку, что делать дальше? Дальше кандидат в сжатые сроки должен будет пройти несколько бюрократических этапов, прежде чем он сможет получить кредитные деньги и купить свое жилье.

Рассмотрение документации

Если говорить о сроках рассмотрения, то многое зависит от того, насколько быстро человек реагирует на просьбы банка в предоставлении справок или документов. Так как процесс одобрения ипотечного кредита состоит из нескольких шагов, то и время на это нужно много.

Одобрение ипотеки в Сбербанке:

- На первом этапе человек обращается в ближайшее отделение за консультацией.

- Затем выбирает примерный объект недвижимости и получает примерную стоимость ипотечного займа.

- На втором этапе следует собрать документы. Самое основное – это справки, подтверждающие уровень дохода человека и его созаёмщиков.

- Завершающий этап характеризуется ожиданием, которое длится 2-5 дней.

Если одобрили ипотеку в Сбербанке, вот что дальше нужно делать:

- Искать, выбирать объект недвижимости.

- Собирать документы согласно перечню из банка. Они касаются ипотечного жилья.

- Обязательно нужно застраховать и оценить будущий объект недвижимости.

- Заключить договор на приобретение квартиры (дома).

- Внести первоначальный взнос (допускается использование материнского капитала).

- Оформить бумаги, подтверждающие факт передачи ипотечного жилья банку (в качестве залога).

- Получить одобренный займ, и перевести его продавцу квартиры (дома).

Когда клиенты спрашивают, сколько ждать одобрения ипотеки в Сбербанке, сотрудники отвечают — около пяти дней. Этот срок требуется банку, для того чтобы оценить готовность документов и платёжеспособность клиента. Далее начинается более детальное рассмотрение сделки и сопутствующих бумаг, которое растягивается минимум на месяц. Для клиента это большой минус, ведь зачастую сделку купли-продажи нужно заключить очень быстро.

Оценка стоимости жилья

Независимая оценка стоимости найденного жилого объекта необходима покупателю. Именно она позволит обоснованно определить величину ипотечного займа. Такая процедура должна проводиться квалифицированным специалистом, имеющим соответствующую аккредитацию. Рекомендуется пользоваться услугами именно тех оценщиков, которые уже сотрудничают с банком-кредитором, так как это позволит существенным образом ускорить процесс получения ипотеки, не допустив возникновения каких-либо разногласий с финансовым учреждением по поводу стоимости залогового имущества и, соответственно, суммы выдаваемого кредита.

Процедура стоимостной оценки залоговой недвижимости оплачивается покупателем жилья, который, собственно, и является получателем ипотеки. За свои услуги оценщик берет примерно 3000-5000 рублей. Отчет эксперта по результатам проведенной оценки включает следующие обязательные разделы:

- рыночная цена жилплощади (квартиры, индивидуального строения);

- ликвидная стоимость недвижимости;

- описание характерных особенностей жилого объекта.

Сколько дней одобряют ипотеку в Сбербанке

На срок рассмотрения влияют некоторые факторы. Первый фактор — это вид ипотечного кредитования. У банка отведено время на одобрение каждого вида ипотеки. Например, если ссуда нужна на приобретение жилья на первичном или вторичном рынке, тогда срок рассмотрения бумаг 2-5 дней. Считаются только рабочие дни, не календарные. Срок увеличивается на один день, если жильё приобретается по военной ипотеке или же с помощью перекредитования.

Эти шаги нужны для того, чтобы банковское учреждение оценило своего будущего заёмщика. Работников банка интересует, есть ли у клиента стабильный доход, к какой социальной категории граждан он принадлежит. Никто не спорит с фактом, что банки, в первую очередь, обращают внимание на трудовую занятость клиента и его доходы. Менеджеры должны быть уверены, что будущий заёмщик будет исправно платить кредит. Если у человека всё в порядке с кредитной историей и нет текущих займов, то это повышает его шансы на получение ипотечной ссуды.

Категория зарплатных клиентов находится в приоритете, потому как их уровень доходов стабилен и известен банку. Соответственно, не нужно делать справки и доказывать лишний раз свою платёжеспособность. На сроках это существенно отражается, потому что они сокращаются до одного, максимум двух дней. Что касается остальных, то они подают перечень бумаг в установленном порядке.

Заявка на получение ипотечного займа рассматривается на нескольких этапах. Поэтому на любом из них могут возникнуть вопросы, которые приведут к увеличению срока:

- Кредитный скоринг. Это автоматическая проверка на основе введённой информации. Основная её задача – оценить платёжеспособность человека. Оценка проходит на основе анкетных данных о составе семьи, уровне доходов, трудовой деятельности и других факторов. Этот шаг характеризуется проверкой кредитной истории.

- Для того чтобы оценить документы на подлинность, нужно чтобы они прошли проверку службой безопасности банка. Представители банка могут позвонить в указанное место работы, побеседовать с руководителем. Задача отдела андеррайтинга состоит в оценке рисков. Сотрудники отдела проводят аналитическую работу, и на её основе делают выводы о платёжеспособности клиента.

Есть несколько способов, как узнать, одобрена ли ипотека в Сбербанке. В большинстве случаев кредитный менеджер звонит клиенту, сообщая о решении, или же приходит смс-сообщение. После одобрения ипотеки наступает самая ответственная часть процесса. Нужно выбрать и согласовать недвижимость. На следующем этапе банк отводит 10 дней, для того чтобы рассмотреть документы на будущее ипотечное жильё. Если клиент допустил ошибки в справках, то это увеличивает рассмотрение ещё на какое-то время. И, самое важное, банки предъявляют определённые требования к объекту недвижимости. Их соблюдение обязательно.

Поиск подходящей жилплощади

Изыскание подходящей недвижимости рекомендуется начинать заблаговременно, так как найти нужный вариант бывает порой не так легко, как хотелось бы. Как правило, поиск жилплощади для последующего приобретения – многокритериальная и сложная задача, учитывающая самые разные предпочтения и пожелания покупателя. Стоимость, планировка, район размещения, наличие коммуникаций, степень изношенности, возраст здания – все это, как и многие другие нюансы, имеет существенное значение для покупателя квартиры, которому предстоит пользоваться ею очень долгое время.

Нужно учесть, что каждый банк также предъявляет к ипотечному жилью свои требования – ведь приобретенная в ипотеку квартира до погашения заемщиком всех обязательств находится в залоге у кредитора.

Поэтому к решению этой задачи следует подойти крайне ответственно.

Однако сильно затягивать процесс поиска не стоит, так как положительное решение банка по ипотечному займу имеет определенный срок действия, что также нужно принимать во внимание. Например, в Сбербанке одобрение ипотеки действует строго 3 (три) месяца, которые исчисляются с момента вынесения кредитором позитивного вердикта по заявке, ранее поданной клиентом. Это значит, что если заявитель ипотеки не успеет оформить целевую жилищную ссуду в трехмесячный срок, ему придется начинать процедуру подачи и одобрения заявки заново.

Требования банка к ипотечному (залоговому) жилью:

- Строение не должно нуждаться в проведении капитального ремонта.

- Приобретаемая жилплощадь не должна иметь статус коммунальной квартиры.

- Наличие полного комплекта подведенных сетей и инженерных коммуникаций.

- Отсутствие нелегальных перепланировок в жилом помещении.

- Не должно быть регистрации в квартире «проблемных» жильцов (например, находящихся в тюремном заключении, безвестно отсутствующих), которые могли бы впоследствии обоснованно претендовать на получение своей доли в этом помещении.

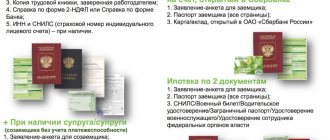

Список документов для одобрения ипотеки в Сбербанке

На быстрое положительное решение могут рассчитывать клиенты, которые со всей серьёзностью подошли к сбору документов. Для ускорения процедуры, первый раз обращаясь в Сбербанк, на руках нужно иметь такие документы:

- Российский паспорт с постоянной регистрацией. Если она отсутствует, подойдёт временная.

- Письменное заявление от клиента на получение ипотечного займа.

- Документ, подтверждающий факт заключения брака.

- Если есть дети, то нужны их свидетельства о рождении.

- Доходность клиента подтверждается двумя способами. Предоставление справки 2-НДФЛ, если она отсутствует, подойдёт заполненный документ по образцу банковского учреждения. Люди пенсионного возраста предоставляют удостоверение. Если клиент располагает дополнительным источником прибыли, то это нужно подтвердить.

- Обязательное условие – это наличие постоянной работы. Для доказательства подойдёт ксерокопия из трудовой книги с печатью и подписью.

Когда ипотечный займ помогают оформить созаёмщики, то банк требует от них такое же количество документов, что и от основных лиц. Положительным будет факт, если муж и жена имеют работу.

Что такое ипотечное жилищное кредитование?

Ипотека представляет собой кредитную программу, предоставляемую банком под залог приобретаемого или имеющегося в собственности жилья. Условия для получения такого кредита зависят не только от платежеспособности заемщика, но и от наличия у него дополнительного ликвидного имущества для обращения взыскания в случае кредитной задолженности. Стоит отметить, что банковские организации предъявляют очень жесткие требования к такому виду объектов жилой недвижимости, в частности, на них не должно быть никакие обременений (раннее оформленных залогов, наложение ареста на имущество должника и т.д.). Кроме того, тщательно проверяется платежеспособность и благонадежность заемщика, наличие у последнего ранее полученных и невыплаченных кредитов, а также иных неисполненных долговых обязательств. Информацию по данным вопросам банки, как правило, запрашивают в БКИ (бюро кредитных историй). Вместе с тем, ипотека относится к кредитным программам с обременением, зачастую требующим существенных гарантий для исполнения (например, участия созаемщика или поручителя, которые также будут нести ответственность по кредиту).

Почему заявка на ипотеку долго рассматривается

Факторов может быть много, и в большинстве случаев, они исходят от клиента. Например, если он неправильно оформил бумаги, или допустил ошибки. Основные причины:

- К увеличению срока рассмотрения приводит факт того, что созаёмщик не один, а несколько. Ведь каждого из них тщательно проверяют.

- Неполный комплект документов.

- Невозможность найти ту квартиру, которая понравится клиенту и прошла бы одобрение в банке.

- Отдел андеррайтинга может не уложиться в отведённый срок по проверке документов. Это приводит к тому, что справки, полученные раньше всех, теряют актуальность.

- Человеческий фактор. Он проявляется как со стороны заёмщиков, так и со стороны работников банка.

Льготы по ипотечному кредиту, военная ипотека

Льготная военная ипотека является доступным кредитным продуктом, которым могут воспользоваться участники НИС и получить жилищный сертификат после 3-5 лет службы. Преимуществом такого кредита являются: срок погашения ипотеки – до 25 лет, пониженная процентная ставка. Кроме военнослужащих лиц, закон предусматривает льготную ипотеку под материнский капитал, который принимается от заемщика в счет первоначального взноса за квартиру, при этом приобретаемая недвижимость будет оформлена в долевую собственность всех членов семьи заемщика. Также ипотечное кредитование предоставляется молодым семьям в рамках программы «Ипотека с государственной поддержкой». Основное преимущество данной программы – возможность отсрочки платежа сроком до 3-х лет, размер государственной субсидии составляет 25% от стоимости приобретаемого жилого объекта.

Ускорение процесса на подачу ипотеки

Сбербанк создал сервис, позволяющий в кратчайшие сроки подобрать подходящее жильё в новостройках. Это «ДомКлик». Что немаловажно, все объекты недвижимости удовлетворяют требования банка. Если подать заявление на предоставление ипотечного кредита с этого сервиса, то она попадёт в приоритетную очередь. Например, срок рассмотрения заявки сокращается до нескольких дней. Для клиента это удобно ещё и тем, что не нужно посещать отделение банка. О решении можно узнать по электронной почте.

Стоит отметить тот факт, что для сокращения времени рассмотрения заявки, нужно заранее позаботиться о выборе недвижимости. Это поможет отбросить те варианты, которые не попадают под требования банка. Получив одобрение, клиент начнёт собирать нужные справки, а не искать квартиру. Для человека ещё важно знать, сколько действует одобрение ипотеки в Сбербанке. Потому что иногда отведённого времени не хватает на подготовку документов.

Какими правовыми актами контролируется ипотечное жилищное кредитование

Порядок оформления и получения ипотеки регулируется Федеральным законом «Об ипотеке (залоге недвижимости)» № 102-ФЗ от 16.07.1998 г. Правовой акт раскрывает подробно права и обязанности банковских организаций, условия и требования для оформления кредитного ипотечного договора. Стоимость объекта недвижимости определяется в соответствии с требованиями Федерального закона «Об оценочной деятельности». Порядок и условия оформления ипотеки регулируются положениями Гражданского кодекса РФ о договоре, залоге недвижимости, праве собственности и титульном владении. Порядок взыскания на объект недвижимости, в случае неисполнения обязательств заемщиком, регулируется нормами ГПК РФ и Федеральным законом «Об исполнительном производстве».

Порядок действий после одобрения заявления

После того как банк одобрил заявку, а клиент нашёл подходящую недвижимость, наступает самый ответственный момент. Он заключается в подписании ипотечного договора. Задача клиента заключается в детальном изучении предоставленного документа. Особенно это касается тех пунктов, где написан размер кредита, ежемесячный платёж, обязательства сторон. График погашения задолженности формируется отдельно, его тоже стоит проверить.

Одновременно с ипотечным договором, подписывается дополнительное соглашение о страховании жилья. От этого отказаться нельзя, иначе банк просто не одобрит ипотеку. Кроме того, желательно застраховать свою жизнь. Банк не может обязать клиента это сделать, но от выполнения этого условия зависит размер процентной ставки. Застраховав жизнь, человек может рассчитывать на уменьшение процентной ставки на 1%. Вроде бы и небольшая привилегия, но если кредит оформляется на годы, это очень ощутимо.

На финальном этапе, заключив сделку, клиенту нужно внести своё жильё в электронные реестры. Можно попросить о помощи работника банка или же обратиться в МФЦ. После подготовки документов, банковское учреждение переводит всю сумму займа на счёт того, кто продавал недвижимость. После этого можно с уверенностью сказать, что сделка завершена. Клиент становится собственником, выплачивающим ипотеку.

Ипотека в Сбербанке. Вот почему больше всего ипотек берут в Сбербанке. Условия ипотеки в 2021 году

Как получить одобрение по кредитной заявке?

Прежде чем описывать действия заемщика после одобрения кредитной заявки, нужно остановиться на самом начале всей этой процедуры. Процедура начинается с подачи кредитной заявки.

Гражданин имеет право обратиться сразу в несколько кредитных учреждений для того, чтобы повысить свои шансы на успех и подобрать в сравнении более выгодные условия погашения займа.

Одобрение кредитной заявки – это лишь предварительный положительный исход по кандидатуре заемщика. Банк выносит свое решение лишь на представленной гражданином анкете, проверяя изложенные в ней данные и кредитную историю заемщика. Окончательное же решение банк примет только после того, как кандидат представит в банк все необходимые документы.

Обычно подача заявки происходит в несколько этапов:

- Поиск кредитного учреждения. Обращаться можно в несколько банков. Перед этим рекомендуется проверить отсутствие долгов по действующим кредитам и с помощью кредитного калькулятора подобрать индивидуальные условия кредитования.

- Поиск ипотечной программы. На рынке действует огромное количество ипотечных программ, в том числе и льготных. Перед направлением заявки нужно проверить, подходит ли Ваша кандидатура под государственные ипотечные программы. По ним действуют сниженные процентные ставки и реальная государственная материальная помощь по выплате ежемесячных платежей.

- Заполнение анкеты-заявления. В каждом банке действует особая форма бланка данного документа. Иногда банки просят приложить к ней копии документов о доходах и занятости.

- Подача заявки. Сегодня направлять заявки на ипотеку можно не только через личное посещение отделения банка. Многие из них давно перешли на электронную обработку кредитных заявок, которые сразу могут быть заполнены и поданы через сайт банка.

Решение по заявке, как правило, принимается в течение 2-3 дней. Некоторые из банков рассматривают их даже в течение 24 часов. После этого менеджер банка связывается с клиентом по контактному телефону и приглашает его в офис для обсуждения условий дальнейшего сотрудничества.

Ипотечное жилищное кредитование: плюсы и минусы

Подводя итог вышесказанному отметим, что основными преимуществами ипотечного кредитования, несомненно, являются возможность быстрого приобретения собственного жилья и при наличии постоянного высокого дохода – постепенная выплата кредита, не в ущерб жизненным интересам семьи. Главный же недостаток покупки квартиры по ипотеке – риск потерять постоянный доход, вследствие чего возможны просрочки обязательных платежей. Большому риску подвержены те, кто купил квартиру по ипотеке в иностранной валюте – нестабильность на валютном рынке может повлечь за собой выплаты кредитного долга в повышенном размере, в зависимости от курса.

Банки предусматривают рефинансирование валютной ипотеки на основании заявления заемщика.

В случае длительной просрочки банк вправе обратиться в суд с требованиями о выселении должника и его семьи из квартиры и выставить данное жилье на продажу. Ипотека – это, несомненно, важный шаг в жизни каждого заемщика, желающего приобрести собственную квартиру, однако, прежде, чем принять это решение, необходимо тщательно просчитать все возможные риски, создать резерв средств, благодаря которому обязательные платежи будут вноситься даже при потере постоянного заработка.