Многие молодожены, желающие приобрести своё жильё, не зависимо дом это или квартира, пользуются услугой самого популярного банка «Ипотека Сбербанка для молодой семьи». А если семья получила Свидетельство на субсидию от государства, полное его название: «О праве на получение социальной выплаты на приобретение жилого помещения или создание объекта индивидуального жилищного строительства» в соответствии с Подпрограммой «Обеспечение жильем молодых семей» федеральной целевой программы Российской Федерации «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации» (далее по тексту- Свидетельство на социальную выплату или Свидетельство на субсидию), то двойная выгода вполне очевидна.

Не путаем два понятия:

Есть акция Сбербанка «Молодая семья», когда одному из супругов нет 35 лет;

И есть субсидия государства, предоставляемая молодым семьям по выдаваемому Свидетельству. Как его получить описано ниже.

В нашей статье подробно и пошагово расскажем об оформлении ипотеки Сбербанка молодой семьей со Свидетельством на социальную выплату для покупки вторичного жилья.

Условия программы ипотеки Сбербанка «Молодая Семья»

Акция Сбербанка «Молодая семья», которая учитывает в себе самые важные аспекты в жизни молодой пары, а именно появление ребёнка и содействие родителям. Именно родители согласно условиям акции на законных основаниях, являются созаёмщиками.

Ипотека молодой семье с ребёнком, по условиям Сбербанка, является самой удобной и пожалуй единственной в России, которая обратила внимание на этот важный и затратный аспект. Основной плюс этой ипотечной акции, заключается в небольшой ставке по ипотеке. Ставка рассчитывается в зависимости от первоначального взноса, который минимум пятнадцать процентов, что значительно ниже ставок в других банках.

Так же есть возможность получения скидок по процентной ставке:

- 0,5 п.п. когда одному из супругов нет 35 лет;

- на 0,3 процентных пункта — если купить квартиру на сайте Домклик;

- 0,3 п.п. — если участник зарплатного проекта Сбербанка;

- 1 п.п. — если застраховать жизнь и здоровье титульного заемщика;

- 0,1 п.п. — при электронной регистрации сделки.

Проведя небольшой анализ действующих схем по предоставлению ипотеки становится очевидно, что условия ипотеки в Сбербанке молодым семьям выгоднее, чем в других банковских организациях.

Чтобы сделать самостоятельный расчёт по кредитованию, необходимо перейти на сайт Сбербанка и воспользоваться онлайн калькулятором. Именно он поможет верно высчитать точную сумму выплат по ипотечному кредиту Сбербанка, предоставляемому молодым семьям. При положительном решении по кредитованию и покупке недвижимости, Сбербанк выдаёт сумму ипотеки. После этого жилье должно подлежать обязательному страхованию.

Программа не исключает использование материнского капитала.

Похожие продукты других банков

Ипотека по программе «Молодая семья» в Сбербанке считается наиболее выгодной в связи с низкой процентной ставкой (от 0,1%). Множество других банков предлагают альтернативные программы кредитования. Ознакомиться с ними можно в таблице:

| Банк | Сумма кредита, до | Ставка | Срок ипотеки |

| до 30 000 руб. | от 9,8% | до 30 лет | Перейти |

| до 30 000 руб. | от 8.7% | до 25 лет | Перейти |

| до 30 000 руб. | от 8.7% | до 25 лет | Перейти |

Льготы на условиях акции Сбербанка «Молодая семья»

Основываясь на многочисленных преимуществах по ипотеке Сбербанка, молодые супруги могут также воспользоваться дополнительными льготами:

- В момент появления ребёнка вы можете оформить письменное обращение для рассмотрения временной отсрочки по выплатам на основную сумму долга, таким условием можно воспользоваться до трехлетнего возраста ребёнка;

- Не требуется дополнительная выплата при досрочном погашении;

- Процент по неустойке, также является сравнительно минимальным и будет не более чем ноль целых и пять десятых процента от ежедневной просрочки.

Также стоит учитывать, что если один из пары супругов, является участником зарплатного проекта от Сбербанка, то можно сделать запрос на понижение выплачиваемых процентов по кредитованию.

Ипотечный калькулятор

На официальном сайте банка представлен очень удобный онлайн-калькулятор. С его помощью заемщики могут рассчитать предполагаемую финансовую нагрузку, отталкиваясь от собственных расчетов. После заполнения всех параметров, калькулятор моментально выдаст пользователю ориентировочный размер ежемесячного платежа. Более точный расчет заемщики могут получить перед подачей заявки, а ежемесячный взнос с точностью до рубля будет предоставлен экспертами банка перед оформлением ипотечного займа.

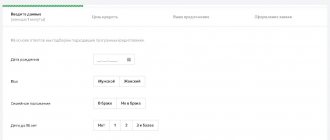

Если пользователь ввел все данные правильно, тогда онлайн-калькулятор выдаст расчётную сумму (+/- 5%). Какие параметры вводятся в сервисе:

- полная стоимость объекта, или понадобиться ввод той суммы, за которую заемщик собирается приобретать жильё;

- необходимо указать размер собственного капитала в соответствующем окне – первоначальный взнос;

- размер кредита сервис рассчитает автоматически;

- срок, в течение которого клиент планирует пользоваться кредитными средствами;

- нужно проставить все отметки, так как в банке достаточно много льгот, благодаря которым условия кредитования могут стать существенно выгоднее;

- остается указать официальный заработок – тот, который заемщик сможет подтвердить документально.

Онлайн калькулятор

Какая категория граждан может получить субсидию на ипотеку?

Для получения субсидии необходимо, чтобы:

- Супруги имели гражданство Российской Федерации;

- Возраст супруга (можно даже одного) не превышает тридцати пяти лет, но уже достигли двадцати одного года;

- Неполный состав семьи, где родитель также имеет право оформить ипотеку, если его возраст не более тридцати пяти ;

- Первоначальный взнос не обязателен, т.к. сумма субсидии может быть использована в качестве первого взноса по ипотеке, но если суммы социальной выплаты не хватает, чтобы покрыть 15 % от цены квартиры, то нужно добавлять собственные деньги;

- Семейная пара зарегистрирована в реестре жилищного фонда, как нуждающаяся в улучшение условий, а именно на увеличение или покупку жилья.

- Семья должна иметь доход, достаточный для оформления такой суммы ипотеки , которая способна покрыть полностью среднюю цену недвижимости по региону.

Рекомендуемая статья: Условия ипотеки банка Открытие

Важно учитывать, что социальная программа «Обеспечение жильем молодых семей» при поддержке РФ рассчитана на приобретение как первичного, так и вторичного жилья.

Требования к заёмщикам

Сбербанк предъявляет требования к возрасту, трудовому стажу и гражданству клиентов, намеревающихся взять ипотеку, и для их созаёмщиков:

- Нижняя граница возраста – 21 год на момент предоставления кредита.

- Верхняя граница возраста – 75 лет на момент погашения кредита. Эта граница снижается до 65 лет, если заёмщик не предоставил документов, подтверждающих стаж работы и уровень дохода.

- Минимальный стаж работы – не менее 6 месяцев на текущем месте работы. Если заёмщик не получает зарплату на сберегательный счёт или карту в Сбербанке, к нему предъявляется дополнительное требование – не менее 1 года общего стажа за последние 5 лет.

- Заёмщик должен являться гражданином Российской Федерации.

Клиент может привлечь к ипотечному кредитованию не более трёх созаёмщиков. Когда рассчитывается максимальный размер ипотеки, то учитываются их доходы.

Важно! Если титульный созаёмщик состоит в браке, его жена или муж в обязательном порядке включаются в число созаёмщиков (при отсутствии брачного договора).

Электронная регистрация сделки

Сделку можно зарегистрировать дистанционно, клиенту не придется лично посещать МФЦ и другие учреждения. Процедура проходит в несколько этапов:

- менеджер Сбербанка отправляет необходимые справки на электронный адрес Росреестра;

- после получения документов процесс специалист начинает процесс регистрации;

- справки и выписки, подтверждающие регистрацию, приходят на электронную почту клиента.

Услуга оказывается платно. Ее стоимость варьируется в пределах 8000-11000 руб. многое зависит от региона, где располагается купленная квартира, и от типа недвижимого объекта.

Что входит в сервис?

В сервис входит:

- персональное сопровождение сделки специалистом;

- дистанционное проведение регистрации;

- прямое взаимодействие с Росреестром;

- отправка готовых документов клиенту напрямую;

- выпуск электронной подписи для всех лиц, принявших участие в сделке.

Все государственные пошлины оплачиваются из той суммы, которую клиент заплатил однократно за электронную регистрацию.

Какие документы должны прийти на электронную почту

На электронный адрес клиента специалисты Росреестра отправляют договор купли-продажи и все необходимые выписки (включая справку их ЕГРН). Новому владельцу недвижимости остается только распечатать документы. Юридической силы при этом они не теряют.

Для удобства отслеживания графика погашения ипотечного займа клиент может создать личный кабинет Домклик. При помощи сервиса можно подобрать наиболее подходящие для семьи варианты.

Процедура оформления кредита

Первым делом нужно собрать стандартный пакет документов, который поспособствует оформлению заявки на получение кредита. Если клиент сомневается, правильно ли он собрал требуемые бумаги, тогда можно позвонить на горячую линию, где заемщика проконсультируют и подскажут полный перечень актуальных документов для подачи заявки. Процедура оформления ипотеки выглядит следующим образом:

- Сбор бумаг для подачи первоначальной заявки на кредит.

- Эксперты финансовой компании дают ответ в течение 3-х рабочих дней. По истечению 3-х дней на телефон поступит сообщение с решением банка.

- Клиенту нужно прийти в банк и уточнить сумму одобренных денежный средств, так как не всегда кредитная организация может выдать заемщику именно столько, сколько запрашивалось.

- Если сумма устраивает, тогда оба супруга подготавливают все необходимые документы на втором этапе оформления ипотечного займа и относят их в кредитный отдел банка.

- Кредитные специалисты принимают документы на рассмотрение и отправляют их в головной офис (обычно эта процедура занимает 5 – 7 рабочих дней).

- После окончательного одобрения объекта недвижимости можно подписать кредитный договор. Параллельно сотрудники открывают ячейку или счет для перевода денежных средств.

- Сразу после завершения оформления ипотечного займа и подписания кредитного договора, заемщику следует обратиться в МФЦ или Росреестр для регистрации объекта. Сбербанк тоже проводит процедуру электронной регистрации, но она распространяется не на все категории жилья.

- После подписания кредитного договора, необходимо осуществить страхование жизни основного заемщика и объекта недвижимости, а так же передать жилье в обеспечение банка в качестве залога.

Список документов для принятия участия в государственной программе

Список документов более чем стандартный, существует только несколько отличий в количестве документов, которые несложно предоставить. При оформлении заявки на получение займа действуют некоторые ограничения, а также нужна подготовка небольшого пакета документов:

- Анкетирование. Анкету можно скачать на официальном портале банка, либо распечатать в любом ближайшем отделении кредитной организации. Специалисты помогут с оформлением, а если у заемщика нет желания обращаться за помощью, тогда он может воспользоваться корректно заполненным примером, который так же доступен на сайте.

- Ксерокопия паспортов всех заемщиков и поручителей, муж и жена обязательно являются созаемщиком друг у друга.

- Документальное подтверждение дохода. Что относится к доходу: заработная плата, пенсия, ежемесячные государственные выплаты, ведение предпринимательской или адвокатской деятельности и т.д. Главное условие банка – доход должен быть документально подтвержден.

- Свидетельство о заключении брака.

- Свидетельства о рождении детей.

Вот и весь список документов, которые понадобятся для одобрения необходимой денежной суммы на условиях госпрограммы «Молодая семья».

Если супруга ушла в декретный отпуск

За 10 – 20 лет, пока будет выплачиваться кредит, оба партнера однозначно решится на полноценный декретный отпуск. Но многие граждане даже не догадываются о том, что делать в такой ситуации, так как заработная плата супруги так же входила в размер семейного бюджета.

Вот стандартный список документов, которые должны быть переданы экспертам банка, если супруга заемщика ушла в декрет:

- Документ, подтверждающий рождение ребенка.

- Государственный сертификат о наличии материнского капитала (при рождении второго ребенка). Так как сертификат каждый год государство увеличивает, а некоторые мамы не пользуются им до наступления 3-х летнего возраста малыша, Сбербанк обязательно уточнит, будет ли заемщик погашать ипотечный кредит за счет материнского капитала заранее, либо оба супруга планируют дождаться 3-х летнего срока.

- Выписка из ПФР по остатку средств на сертификате.

После предоставления пакета документов семья может рассчитывать на то, что банк предоставит заемщику отсрочку на срок от 1 до 3 лет. Данное условие законодательно подтверждено и повсеместно используется на практике.

Что потребуется из документов

Пакет документов стандартный, кроме нескольких позиций. Заемщику нужно предоставить в банк:

- анкету-заявку на выдачу кредита. можно на официальном сайте банка или обратиться в ближайшее отделение финансового учреждения;

- копии паспортов супругов, а также поручителей, если таковые будут. В качестве созаемщика всегда выступает муж (жена) – это обязательное условие;

- документальное подтверждение уровня официального дохода. Это может быть не только заработная плата, но и государственные выплаты, проценты от вклада, а также прибыль от бизнеса;

- свидетельства о заключении брака и рождении детей.

В процессе заключения договора нужно будет предоставить договор долевого участия или купли-продажи недвижимости.

Дополнительные меры поддержки

Помимо льготной ипотеки и программы субсидирования, молодые семьи получают следующие меры государственной поддержки:

- Материнский капитал.

- 450 тысяч на погашение ипотеки при рождении 3 ребенка.

Выше перечислены государственные меры поддержки на федеральном уровне. Во многих субъектах РФ есть отдельные региональные программы по поддержке молодых и многодетных семей. О наличии программ в вашем городе или населенном пункте вы можете узнать в органах социальной защиты населения.