Граждане Российской Федерации в большинстве случаев обращаются за ипотекой для приобретения квартиры в новостройке, дома или вторичного жилья. Однако с каждым годом появляется все большее количество желающих покинуть шумные мегаполисы и поселиться за пределами города, для чего необходимо наличие собственного участка земли. Для приведения в жизнь этих желаний, также можно воспользоваться ипотекой. Согласно Закону об ипотеке, в договоре по ипотеке возможно заложение земельного участка, если он не исключен из земельного оборота и не ограничен в обороте (статья 62). Узнать подробно о тех земельных участках, чей оборот ограничен и изъятых из оборота землях можно сверившись со статьей 27 Земельного кодекса РФ. Оформить ипотеку на земельный участок можно при соблюдении дополнительных условий, первым из которых является соблюдение земельного права. Оформить договор ипотеки земельного участка можно практически в любом банке Российской Федерации.

Выбрать выгодную ипотеку

Получение ипотеки на земельный участок под строительство жилого дома

При намерении взять ипотеку на участок земли под ИЖС надо предварительно найти подходящий вариант земельного надела, потом только обращаться в банк для оформления кредита. Дело в том, что у каждой финансово-кредитной организации свои условия кредитования по земельной ипотеке. Подбирать надел по определенным критериям легче.

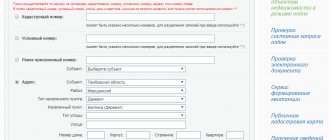

На сайте «ДомКлик» есть возможность персонально подобрать программу.

После заполнения первого блока анкеты станут доступны следующие разделы, в частности и тот, где нужно указать желаемый объект:

В Сбербанке ипотечный кредит на землю под строительство загородного дома оформляется на основании заявления, поданного потенциальным заемщиком. Также потребуется предоставить значительный пакет документов, который проверяется кредитными специалистами-аналитиками. Затем банк дает окончательный ответ о возможности выдачи ссуды на индивидуальное жилищное строительство конкретному лицу.

Обычно рассмотрение длится не более 5 рабочих дней. В назначенную дату подписывают сразу нескольких договоров: ипотечный, купли-продажи и страховой.

Оформление земельного кредита имеет ряд нюансов:

- Установление стоимости объекта – довольно сложная процедура. При оценке надо принять во внимание много факторов, влияющих на формирование окончательной цены (удаленность от городской черты, ликвидность участка, инфраструктура, площадь и прочее).

- Любые возведенные на участке строения (жилые, нежилые) по умолчанию попадают в разряд залога. Если построек несколько, то для оформления потребуется немало времени.

- Возводить дом разрешается только на земле, пригодной для жилищного строительства. Объекты сельхозназначения недопустимо пускать под возведение коттеджа.

При заключении договора залога участка под ИЖС обозначают права заемщика проводить строительные работы на земле по своему усмотрению, без согласования с кредитором. В документе обязательно прописывают наиболее значимые моменты. Договор составляют в письменном виде и заверяют в нотариате. Также надо зарегистрировать в Росреестре земельную ипотеку.

Особенности кредитования граждан

Планирование строительства начинается с выбора участка, на котором будет располагаться коттедж или садовый домик. Оформление кредита на покупку земли имеет следующие особенности:

- Высокие процентные ставки. Если заёмщик не исполнит свои обязательства, то у банка возникнут сложности с реализацией залогового имущества. Именно поэтому кредитное учреждение компенсирует финансовый риск с помощью повышенной процентной ставки;

- Определение стоимости объекта представляет собой достаточно сложный процесс. Оценщику придётся учитывать множество факторов, которые формируют окончательную стоимость земли (удалённость от города, престижность района, наличие инфраструктуры, площадь и т. д.);

- Любые жилые строения и нежилые постройки, возведённые на участке, будут автоматически переходить в разряд залогового имущества. Оформление большого количества построек может занять продолжительное время;

- Построить дом можно только на земле, предназначенной для жилищного строительства (объекты сельскохозяйственного назначения нельзя использовать для возведения коттеджа).

Земельный участок, используемый в качестве залогового имущества, не требует обязательного страхования от риска повреждения или утраты. Исключением может быть земля, которая располагается в регионах со специфическими климатическими и географическими условиями. В этом случае недвижимое имущество страхуется от стихийных бедствий (землетрясение, паводки, оползни, резкое повышение уровня грунтовых вод и т. д.). Страховой договор продлевается ежегодно. Объём страховой премии зависит от остатка долга по кредиту.

Альтернативы Сберу для ипотеки под строительство дома

Ипотеку под строительство дает не только Сбербанк, ниже в таблице представлены наиболее популярные банки по ипотечному кредитованию:

| Банк | Сумма кредита, до | Ставка | Срок ипотеки |

| до 30 000 руб. | от 9,8% | до 30 лет | Перейти |

| до 30 000 руб. | от 8.7% | до 25 лет | Перейти |

| до 30 000 руб. | от 8.7% | до 25 лет | Перейти |

Условия кредитования для ипотеки на участок земли под строительство

В Сбербанке самые лояльные условия получения кредита на земельный участок под дачу или жилой дом. При небольшой процентной ставке первоначальный взнос ненамного выше, чем у классических ипотек.

Условия ипотеки под земельный участок в Сбербанке:

- валюта – российские рубли;

- минимальная сумма – 300 000 руб.;

- процентная ставка — 8,8%;

- максимальный лимит – не менее 75% от оценочной стоимости кредитуемого объекта;

- период рассрочки – до 30 лет;

- начальный взнос – от 25%;

- комиссия – отсутствует;

- обеспечение по кредиту – залог кредитуемого строения или иной жилплощади.

Если в качестве обеспечения выступает частный дом или доля в нем, надо оформить залог на землю, на которой располагается постройка, или на аренду земельного участка.

Залоговое имущество обязательно подлежит страхованию от возможной гибели/порчи на весь кредитуемый период. Исключением будет земля, взятая в ипотеку в Сбербанке. На сайте «ДомКлик» можно самостоятельно подобрать выгодную страховку с помощью специальной формы.

Требования к заемщикам

Чтобы получить ипотеку в Сбербанке, соискатель должен отвечать определенным требованиям:

- возрастная граница – от 21 до 75 лет (на момент погашения долга);

- гражданство РФ;

- трудовой стаж на нынешнем месте работы – от 6 месяцев, общий – не менее года;

- стабильный ежемесячный подтвержденный доход, достаточный для проживания и выплаты кредита.

На положительное решение гарантированно могут рассчитывать клиенты с незапятнанной кредитной историей.

Требования к земельному участку

Банк выставляет достаточно жесткие требования при кредитовании на ИЖС, в отличие от ипотеки на земельный участок с домом. В Москве подобных предложений от застройщиков-партнеров Сбербанка предостаточно (подобрать подходящий вариант можно на сайте «ДомКлик»).

Кредит на земельный участок выдается на следующих условиях:

- земельный участок не должен числится в резерве, располагаться в лесополосе и водоохраной зоне, а также находиться в собственности государства или муниципалитета;

- востребованность района и удаленность от города не более 100 км;

- наименьшая площадь надела – 6 соток;

- желательно наличие дороги, пригодной для проезда к строительному объекту круглогодично;

- на земле можно осуществлять ИЖС;

- владелец должен быть один.

Весомым преимуществом станет наличие коммуникаций (действующих или подготовленных к подключению).

Процентная ставка по ипотеке

Ипотека на землю в Сбербанке выдается под базовую ставку 8,8% при первоначальном взносе 25% сроком от 1 года до 30 лет.

При определенных обстоятельствах возможно увеличение ставки:

- +0,5% – если заемщик не является зарплатным клиентом Сбербанка;

- +1% – в случае отказа страховать жизнь и здоровье;

- +1% – на время регистрации сделки в Росреестре.

Предварительный расчет ипотеки на приобретение земельного участка можно сделать самостоятельно, воспользовавшись онлайн-калькулятором на сайте банка.

Условия банка

Размер ипотечного кредита не может превышать 75% от стоимости залога. Сумма кредита может варьироваться от 300 тысяч до 30 миллионов рублей. Процентная ставка по займу равна 9,5% годовых. Размер первоначального взноса составляет не менее 25% от рыночной стоимости объекта недвижимости. В качестве залога по кредиту может быть предоставлено поручительство физических лиц или недвижимое имущество. Заём предоставляется на срок до 30 лет.

Вот стандартный перечень требований банка, которые должны быть соблюдены в обязательном порядке:

- Объект недвижимости не должен располагаться в лесной или водоохранной зоне;

- Минимальная площадь кредитуемого участка составляет 6 соток;

- В кадастровом паспорте объекта должна быть отметка о том, что он может использоваться для строительства и хозяйственной деятельности;

- Участок не должен находиться в собственности государства;

- Объект должен принадлежать одному хозяину;

- Должны быть подведены все необходимые коммуникации;

- Расстояние от объекта до ближайшего офиса банка не должно превышать 100 км;

- Недвижимость не должна быть отягощёна какими-либо обременениями (аренда, непогашенный кредит, арест и др.);

- Обязательно должны быть оборудованы подъездные пути.

Заёмщику следует учитывать экологию местности, климат, состав почвы и глубину залегания грунтовых вод. Вся эта информация понадобится строительной бригаде, которая будет возводить дом или коттедж.

Привлечение созаёмщиков к оформлению ссуды даёт возможность увеличить кредитный лимит. Клиенты, являющие участниками зарплатных проектов Сбербанка, могут оформить заём на специальных условиях. В случае одобрения заявки заёмщик получает кредитную карту с лимитом до 600 тысяч рублей.

Сроки рассмотрения кредитной заявки на ипотеку под земельный участок

Данный вариант ипотечного кредитования для банка наиболее рискованный, поэтому проверка соискателя проводится более тщательно, что продлевает срок ожидания решения по заявке. Стандартный срок рассмотрения составляет 8 рабочих дней.

Этапы проверки:

- Внесение предоставленных сведений в общую базу данных – 1-2 дня. Но на практике данные анкеты заносятся в день отправки. Если был выходной, то процедура откладывается до первого рабочего дня.

- Изучение кредитной истории – не более 3 часов.

- Идентификация личности соискателя – 2 дня. Проверяются данные паспорта, трудовая деятельность, семейный статус, наличие детей.

- Проверка со стороны службы безопасности – около 2 суток. Здесь изучаются все лица, участвующие в сделке.

- Андеррайтинг – до 3 суток. На этом этапе банк рассчитывает возможные риски и устанавливает приемлемые условия выдачи кредита.

Необходимые документы

Чтобы купить участок в Сбере, клиент должен представить следующие документы:

- российский паспорт;

- справка о доходах по форме 2-НДФЛ;

- трудовой договор или трудовая книжка, заверенная работодателем;

- документы о получаемой пенсии (для пенсионеров);

- документы, подтверждающие иные источники доходов.

Некоторые категории заемщиков должны подтверждать свой доход по-другому. Например, судья должны принести справку о доходах специальной формы. Индивидуальные предприниматели должны предоставить налоговую декларацию. Теперь вы знаете, что ипотека на покупку земли в Сбере доступна большинству клиентов. Для этого просто нужно собрать пакет документов, выбрать участок и подать заявку.

Процедура оформления ипотеки на участок земли от Сбербанка

Чтобы оформить ипотеку на приобретение земельного участка в Сбербанке необходимо пройти следующие шаги:

- Поиск объекта, отвечающий критериям банка.

- Подписание предварительного договора с продавцом.

- Сбор необходимой документации, которая будет прилагаться к заявке.

- Подача заявления в банковское отделение и заполнение стандартной формы. Можно направить заявку в онлайн-режиме через портал «ДомКлик».

В случае положительного решения сделка регистрируется. Затем клиент делает первоначальный взнос, который вместе с заемными средствами будет храниться в банковской ячейке, пока будущий владелец не оформит право собственности на купленный надел. После этого средства на покупку земельного участка перечисляются продавцу.

На купленную в ипотеку землю накладывается обременение. Соответствующие бумаги также подлежат регистрации в Росреестре.

Необходимый пакет документов

Клиенту, желающему приобрести землю в ипотеку, следует подать в банк такие документы:

- заявление;

- паспорт российского гражданина от заемщика;

- справку о финансовой состоятельности (не нужна для зарплатных клиентов Сбербанка);

- подтверждение дохода (необязательно);

- копию трудовой книжки;

- свидетельство о государственной регистрации права на земельный надел, заверенное нотариально;

- выписку на землю из ЕГРЮЛ;

- документ, подтверждающий внесение начального взноса.

Если заемщик является ИП, ему надо дополнительно донести налоговую декларацию за конкретный период, свидетельство о регистрации в качестве ИП.

Требования к заемщикам

Сбер предъявляет следующие требования к заемщикам и приобретаемой земле при получении ипотеки на покупку земельного участка:

- возраст – 21 – 75 лет;

- стаж на последнем месте от полугода;

- общий стаж более 1 года;

- наличие стабильного дохода нужного уровня;

- участок подходит под требования банка;

- земля имеет площадь 6-50 соток;

- участок оснащен коммуникациями;

- возле него есть дорожные коммуникации.

Если хотя бы одно из этих требований не будет соблюдено, Сбер откажет клиенту в выдаче ссуды.

Порядок погашения ипотечного кредита на земельный участок

Ипотечный кредит гасится каждый месяц аннуитетными платежами. Заемщик придерживается составленного банком графика выплат.

Досрочное погашение кредита

По условиям Сбербанка срок кредита на ипотеку – до 30 лет, но допустимо рассчитать с банком раньше (частично или полностью). Для этого заемщик подает заявление, в котором указывает дату планируемого погашения долга, сумму и счет списания. Обозначенная в заявлении дата должна приходиться на рабочий день.

Минимальный порог суммы при досрочном погашении не лимитируется. Комиссионного сбора за данную операцию нет.

Неустойка в случае несвоевременного погашения

Просрочка по выплатам грозит заемщику неустойкой. Ее размер зависит от ключевой ставки Центробанка России, актуальной на дату подписания кредитного договора. Пени начисляются с первого дня просрочки и варьируются в пределах 0,1-0,5% от размера платежа, неуплаченного вовремя.

Что такое страхование ипотеки и зачем это нужно

Когда банк выдаёт ипотеку на длительный срок, он в определённой степени рискует. Ипотечное страхование снижает риски потери или порчи передаваемой в залог недвижимости, а также помогает обезопасить кредитора от невыплат по ссуде. Это обязательная процедура при оформлении жилищного кредита. Страховка при ипотеке даёт защиту не только кредитной организации, но и заёмщику.

Виды ипотечного страхования

Предметом страхования, то есть объектом финансовой защиты, могут выступать:

- Имущество. Дом, квартира или земельный участок, приобретаемые по ипотечному договору. Страховка распространяется на целостность предмета залога, сохранность его несущих конструкций и основных элементов.

- Жизнь и здоровье. Страхование предусматривает выплаты в случае временной утраты трудоспособности из-за получения инвалидности, а также преждевременной смерти заёмщика. Такой вид страховки является добровольным, но при отказе от неё банк может повысить процентную ставку по кредиту.

- Страхование титула или права владения квартирой, или другим видом недвижимости. При покупке жилья в ипотеку этот вид страховки поможет обезопасить от неприятных ситуаций и банк, и заёмщика. Потерять право собственности можно, например, столкнувшись с мошенниками при покупке квартиры на вторичном рынке, или из-за внезапно объявившихся родственников продавца.

Страхование недвижимости, здоровья жизни или титула помогает банку получить возмещение при возникновении непредвиденных обстоятельств. Даже если недвижимое имущество сгорит или заёмщик серьёзно заболеет и не сможет выплачивать долг, кредитор всё равно получит деньги в полном объёме.

Для заёмщика страховка связана с дополнительными тратами, но существуют и выгоды:

- •

в случае получения инвалидности, потери возможности работать или в случае смерти заёмщика страховая организация погасит оставшуюся часть задолженности;

- •

не придётся платить банку за недвижимость, утраченную в результате пожара или перешедшую во владение другого человека по судебному решению.

Страховые случаи

Здесь всё зависит от того, какой тип страховки оформлен. Например, при страховании жизни и здоровья к гарантийным случаям относится постоянная утрата трудоспособности из-за инвалидности, а также в случае ухода заёмщика из жизни. Список пунктов страхования составляется индивидуально и зависит от возраста и состояния здоровья заёмщика.

Недвижимость чаще всего страхуют от повреждений в результате пожаров, стихийных бедствий, взрывов бытового газа, действий хулиганского характера и вандализма.

На что распространяется компенсация при страховании титула? Это прекращение/ограничение права собственности на жильё, приобретённое в ипотеку по решению суда:

- •

при совершении сделки по принуждению, обманным путём и т. д.;

- •

при признании сделки недействительной из-за отсутствия у собственника права продавать совместную недвижимость;

- •

при оформлении незаконных сделок с участием несовершеннолетних — продажа недвижимости без согласия законных представителей (опекунов);

- •

при подтверждении невменяемости продавца в момент совершения сделки купли-продажи.

Страховая компания не будет выплачивать компенсацию, если жилое помещение пострадало в результате:

- •

умышленных действий со стороны владельца или иного заинтересованного лица;

- •

военных действий, техногенных катастроф, атомных взрывов;

- •

естественного износа или обвала из-за ветхости;

- •

проведения ремонтных или строительных работ;

- •

хранения пожароопасных или взрывчатых веществ.

Единого перечня не существует, поскольку каждая страховая компания самостоятельно определяет состав программы финансовой компенсации.

Наступление страхового случая подтверждается документально. Список необходимых бумаг обязательно указывается в договоре страхования. При проблемах с недвижимостью требуется акт, составленный представителем управляющей компании либо сотрудниками МЧС. После наступления страховой ситуации страхователь должен сообщить о случившемся в компанию, где приобретал полис: направить письменное заявление.

Страховые выплаты

В большинстве случаев выгодоприобретателем по страховке является банк. При наступлении страхового случая страховая организация возместит ущерб кредитору. Например, погасит оставшуюся часть ипотечного долга в случае инвалидности или смерти заёмщика. Аналогичным образом обстоят дела и с порчей, утратой недвижимости.

Если страховая выплата превышает остаток по кредитному договору, страховая компания перечислит в банк необходимую сумму на погашение кредита, а разницу между страховой выплатой и остатком задолженности по кредиту перечисляет заёмщику или его родственникам.

Если остаток задолженности по кредиту превышает страховую выплату, страховая выплата полностью перечисляется в пользу частично-досрочного погашения кредита, а остаток должны выплатить заёмщик или его наследники в случае смерти заёмщика.

Порядок оформления страховки

Застраховать жизнь, квартиру или титул можно в организации, которую предлагает банк при оформлении ипотеки либо в любой другой по своему усмотрению. После выбора страховщика важно определиться с типом программы страхования.

Для оформления страховки в страховую компанию предоставляются:

- •

номер ипотечного договора;

- •

копия паспорта;

- •

заявление установленного образца;

- •

анкета.

В некоторых случаях страховщик может потребовать справку о состоянии здоровья, акт об оценке жилья, справки из БТИ и другие документы.

После сбора всех бумаг представитель страховой компании подготовит страховой полис. Оригинал остаётся у заёмщика, а копию нужно предоставить в банк, выдавший ипотечный кредит. Оформить страховой договор можно как до получения ипотечного кредита, так и в дату подписания кредитного договора.

Страховой полис оформляется на год, а потом ежегодно продлевается до полного погашения ипотечного займа. Если ипотека будет закрыта досрочно (частично), производится перерасчёт. Для этого страхователь и страховщик составляют дополнительное соглашение, в котором указывают текущий остаток с учётом последней выплаты. При полном погашении ипотеки, например, если это произошло в начале или середине страхового периода, возможен возврат взносов по полису.

Расчёт стоимости страховки

На стоимость полиса страхования при оформлении ипотеки влияет множество факторов. Размер страховых взносов может меняться в зависимости от общей суммы ипотечного кредита и процентной ставки, а также типа и характеристик приобретаемой недвижимости. На стоимость страховки влияет возраст и состояние здоровья заёмщика, его профессия, хобби и другие параметры.

При страховании титула учитывают:

- •

общее количество владельцев недвижимости;

- •

срок владения жильём;

- •

наличие и количество несовершеннолетних собственников.

Стоимость полиса может увеличиться, если заёмщик имеет хронические заболевания, экстремальные увлечения и др.

Оформить ипотечный кредит и подобрать оптимальный вариант страхования вы можете в любом отделении Альфа-Банка. Мы принимаем заявки онлайн и сообщаем предварительное решение в течение одного дня. Рассчитайте стоимость ипотеки с помощью калькулятора на сайте, чтобы узнать размер взносов по ипотеке. Доступны ипотечные программы для вторичной недвижимости, жилья в новостройках под 5,99%, а также рефинансирование по минимальной ставке 7,99% годовых.

Как получить отсрочку по уплате ипотеки

При возникновении финансовых трудностей в ходе строительства можно обратиться в банк с просьбой предоставить отсрочку по выплатам кредита. Сбербанк может дать ее сроком до 2 лет. При этом предлагаются 2 варианта:

- временное освобождение от выплаты основного долга, но проценты остаются;

- продление периода кредитования с уменьшением ежемесячных платежей.

Для получения одобрения от банка у заемщика должны быть весомые доказательства своей неплатежеспособности в документальном виде.

Ставку по ней от 6% субсидирует госкорпорация ДОМ.РФ. Срок действия программы ограничен 1 октября текущего года.

Фото: www.tvoysberbank.ru

В пресс-центре Сбербанка более подробно представили основные условия льготной ипотеки на объекты индивидуального жилищного строительства (ИЖС) — земельные участки, частные дома и коттеджи. Эти условия таковы:

• максимальная сумма кредита — 12 млн руб. для Москвы, Санкт-Петербурга, Московской и Ленинградской областей и 6 млн руб. — для остальных субъектов РФ;

• максимальный срок кредитования — 20 лет, первоначальный взнос — 20%.

• строительство дома должно осуществляться по договору подряда с подрядной организацией из списка рекомендованных Сбербанком (сегодня у него 65 таких организаций) на имеющемся в собственности у заемщика земельном участке;

Фото: www.avtopravo51.ru

• ипотеку также можно получить на объекты ИЖС, возводимые застройщиками на кредиты Сбербанка — по таким проектам минимальная доступная ставка составит 4,6% годовых (с учетом скидки в рамках комплексного предложения банка для застройщиков и покупателей домов и земельных участков);

• при строительстве жилого дома с привлечением подрядчика из списка рекомендованных банком в качестве обеспечения оформляется залог земельного участка, на котором планируется строительство;

• дополнительного обеспечения на период строительства не потребуется, если сумма кредита не превысит 3 млн руб., а для Москвы, Санкт-Петербурга, Московской и Ленинградской областей — 6 млн руб., либо если дом и земля будут приобретены у застройщиков, находящихся на проектном финансировании;

• подать заявку на продукт можно в режиме онлайн на профильном ресурсе DomClick.ru.

Фото: www.cdn.postnews.ru

Первый заместитель председателя правления Сбербанка Александр Ведяхин (на фото выше) выразил уверенность в том, что новая программа будет способствовать развитию индивидуального жилищного строительства в стране, а ставка от 6% годовых — отличная возможность для того, чтобы оформить ипотеку.

Заместитель генерального директора ДОМ.РФ, генеральный директор Фонда ДОМ.РФ Денис Филиппов

(на фото) заметил, что рынок ИЖС в России обладает огромным потенциалом для развития — около половины всего строящегося жилья приходится на этот сегмент.

Фото: www.kommersant.ru

«По аналогии с федеральной программой мы разработали Льготную ипотеку на ИЖС и профинансировали ее из собственной прибыли (прибыли ДОМ.РФ — Ред.)», — подчеркнул Филиппов.

Он напомнил, что пилотная программа льготной ипотеки, впервые в стране запущенная Банком ДОМ.РФ в конце 2021 года при поддержке материнской госкорпорации, получила большой спрос.

«Уверен, что участие Сбербанка позволит масштабировать программу на всю страну, приблизит к разработке федеральной программы льготной ипотеки на ИЖС», — заявил представитель ДОМ.РФ.

Как ранее информировал портал ЕРЗ.РФ, в апреле нынешнего этого года Правительство РФ утвердило дорожную карту по развитию ИЖС. Согласно этому документу, еще до конца текущего года планируется обеспечить:

• законодательное внедрение в практику профильных механизмов доступной ипотеки и cхемы ее финансирования с использованием эскроу-счетов;

• создание реестра типовых проектов частных домов (в том числе из деревянных конструкций);

• формирование нормативной базы, облегчающей возведение объектов ИЖС и инфраструктуры для них.

Фото: www.note.taable.com

Другие публикации по теме:

ДОМ.РФ: Индивидуальное жилищное строительство необходимо в законодательном порядке перевести на эскроу

Сбербанк впервые применил механизм проектного финансирования для объектов ИЖС

За год объем выданной Сбербанком ипотеки на ИЖС вырос втрое – до 3 млрд руб.

Правительство утвердило дорожную карту развития в России ИЖС

Ипотека на ИЖС от Банка ДОМ.РФ интересна и гражданам, и застройщикам

Сбербанк: растет интерес со стороны заемщиков к ипотеке на частные дома

Доля ИЖС в объеме ввода жилья выросла за год на 2,1%

Банк ДОМ.РФ провел первую сделку в рамках пилотной госпрограммы льготной ипотеки на объекты ИЖС

Сбербанк планирует выйти на рынок с готовым продуктом «частный дом под ключ»

Построить частный дом теперь можно на кредит под 6,1% в Банке ДОМ.РФ

Достоинства и недостатки оформления ипотеки на земельный участок в Сбербанке

Как и у любого другого финансового продукта, у земельной ипотеки, оформленной в Сбербанке, есть и преимущества, и недостатки.

| Плюсы | Минусы |

|

|

Существующие риски ипотечного кредитования под строительство в Сбербанке

Банк, выдавая ссуду на приобретение земли под строительство, сильно рискует. Воздвигнутая постройка может не окупить затраты. Поэтому заемщик обеспечивает свои обязательства путем привлечения поручителя и предоставления залога в виде кредитуемого или другого жилого объекта.

Поскольку кредит выдается на длительный срок, велика вероятность гибели заемщика или потери им трудоспособности. В результате гражданин не сможет исполнять свои долговые обязательства. На этот случай предусмотрена страховка. Если же соискатель отказывается оформлять такой полис, процентная ставка значительно повышается.