Покупка жилья остается приоритетной задачей многих россиян. Сделать это без привлечения заемных средств смогут не все. Обращение в банк поможет решить эту задачу и осуществить имеющиеся планы. Ипотечное кредитование стало более доступным, так как выгодные услуги предлагают различные банки. Особенно интересны гражданам предложения от Сбербанка, который в очередной раз понизил проценты по ипотечному займу, а также расширил перечень ипотечных схем для различных категорий населения. Расширенная ипотека своими ставками и условиями способна привлечь рекордное количество россиян и помочь им решить жилищные проблемы.

Подать заявку можно двумя способами:

- Обратившись в отделение банка, в котором опытный специалист поможет клиенту заполнить анкету, даст рекомендации, а также проконсультирует по существующим программам. В каждом отдельном случае банк индивидуально определяет процентную ставку по кредиту. Но есть ряд особенностей, которые могут повлиять на ее снижение.

- Самостоятельно заполнить заявку и отправить в электронном виде можно посредством сети интернет. С помощью онлайн-калькулятора можно просчитать различные нюансы кредитования и подобрать оптимальный вариант. Но заемщику следует быть готовым к тому, что в отделении банка будет предложена другая ставка по кредиту. После рассмотрения анкеты и получения одобрения, выбранные клиентом критерии и проценты по займу могут измениться.

Особенности ипотечного кредитования

Своим клиентам банк может предложить ипотечное кредитование по нескольким программам. В первую очередь на составлении договора отразится вид приобретаемой недвижимости. Заем можно получить для покупки квартиры на вторичном рынке или в строящемся доме, для приобретения загородного дома, на строительство или покупку дачи, а также на самостоятельное строительство жилого дома. Основные различия здесь коснутся первого взноса и процентов по займу. Есть особенно выгодные предложения по акциям от банка и застройщика, воспользоваться которыми может любой заемщик. Для них характерна пониженная ставка по кредиту.

Отличия будут и для разных категорий граждан. Льготные предложения предусмотрены для семей с маленькими детьми, где ставка снижена до 6%, займы для военнослужащих также имеют пониженный процент и позволяют внести первый взнос средствами по военному сертификату. Действие программы льготного кредитования ограничено во времени. Например, детская ипотека будет работать до конца 2022 года, и доступна тем семьям, в которых с 2021 года родился второй или третий ребенок. Еще одной интересной возможностью является рефинансирование ипотечного займа другого банка, в результате чего клиент сможет воспользоваться более выгодными предложениями.

Сервис безопасных расчетов

Еще один продукт от Сбербанка, предназначенный для повышения комфорта участников сделки:

- Сторонам договора открывается специальный счет, на который переводятся деньги покупателя.

- Документы сдаются на регистрацию.

- Банк запрашивает в Росреестре информацию о ходе регистрации.

- После регистрации банк переводит деньги продавцу.

Расчеты проводятся без участия сторон. По сравнению с эскроу, например, продавцу не нужно предъявлять документы о собственности в банк. В отличие от ячейки (2 000 рублей), банк отвечает за сохранность средств на счете плюс самостоятельно оформляет все документы. Стоимость услуги – 3 400 рублей.

Быстрый переход к разделам

- Ипотека Сбербанка: официальный сайт

- Телефон Сбербанка по ипотеке

- Процентные ставки и условия ипотеки в Сбербанке

- Условия для заемщиков

- Процентные ставки по ипотеке

- Требования к заемщику и недвижимости

- Страхование ипотеки в Сбербанке

- Необходимые документы

- Оформление ипотеки: сервис Дом.Клик

- Сервис электронной регистрации

- Сервис безопасных расчетов

- Ипотечные программы Сбербанка на 2021 год

- Господдержка 2021: действует до 1 июля 2022

- Ипотека на новостройку

- Готовое жилье на вторичном рынке

- Господдержка для семей с детьми

- Ипотека плюс материнский капитал

- Ипотека на строительство дома

- Дача в ипотеку — загородная недвижимость и участок

- Участникам реновации — (программа приостановлена)

- Военная ипотека

- Гараж или машино-место в ипотеку

- Кредит под залог недвижимости на любые цели

- Сбербанк — рефинансирование ипотеки

- Мнение эксперта об ипотеке в Сбербанке

- Отзывы реальных заемщиков

- Проблемы с погашением ипотеки

- Реструктуризация кредита

- Ипотечные каникулы

- В заключение

- Рассчитать ипотеку онлайн

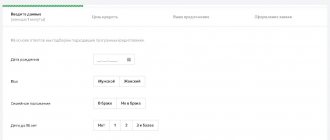

Требования к заемщику

Банк вполне лояльно подходит к своим клиентам и не выдвигает завышенных требований:

- Взять кредит на жилую недвижимость смогут лица, возраст которых не мене 21 года. Максимальный возраст для ипотечного кредитования – 75 лет. Однако надо учитывать, что на момент полного погашения кредита заемщиком, согласно графику платежей, ему не должно быть больше 75 лет.

- Стаж работы на последнем рабочем месте превышает 6 месяцев без перерыва. Всего отработано более 1 года.

- Клиент должен иметь возможность подтвердить свой регулярный доход документом. Для этого подойдет справка 2-НДФЛ за 6 месяцев или документ по форме, предложенной финансовым учреждением. Такое подтверждение не потребуется, если потенциальный заемщик получает заработную плату, пенсию на карточку банка.

- Доход, получаемый клиентом, должен обеспечивать возможность уплачивать ежемесячную сумму платежа по кредиту и прочие расходы на жизнь. После уплаты ипотечного платежа должно оставаться не менее 40%.

- Хорошая кредитная история станет основанием для принятия банком положительного решения по заявке.

Очевидно, что соответствовать таким требованиям не так уж и сложно. Претендовать на доступное ипотечное кредитование на выгодных условиях могут многие граждане, решившие приобрести собственные квадратные метры.

Ипотека по программе “Приобретение готового жилья”

“Продукт” разработан для участников Программы реновации жилищного фонда в г. Москве. Вы имеете возможность оформить ипотечный кредит, и улучшить жилищные условия при переселении для собственников и нанимателей по договору социального найма квартир в домах, включенных в Программу реновации.

Этапы оформления ипотеки по Программе реновации:

- Выберете квартиру. Квартиру разрешается выбирать только в том районе, в котором находится передаваемый Фонду реновации объект недвижимости;

- Подайте заявку. Обратитесь в отделение “Сбербанка”, заполните заявку на ипотеку, и если потребуется, получите консультацию специалиста;

- Ожидайте решение “Сбербанка”. Через несколько дней Вы получите решение банка по оставленной заявке;

- Соберите необходимые документы. Соберите требуемые документы на объект недвижимости, и передайте их менеджеру банка;

- Приходите на сделку. В случае одобрения объекта недвижимости, нужно будет подписать договор в Центре ипотечного кредитования “Сбербанка”;

- Подпишите договор в офисе Фонда реновации. Здесь нужно подписать договор купли – продажи или договор мены жилого помещения;

- Регистрация права собственности. Подайте в Фонд реновации копию кредитного договор для регистрации договора мены или договора купли – – продажи в Росреестре.

Процентные ставки:

- Зарплатным клиентам “Сбербанка” – от 9.1 % годовых;

- Базовая процентная ставка – от 9.6 % годовых;

- Если не подтверждать доход – от 9.9 % годовых;

- При отказе от страхования, к ставке прибавляется 1 % годовых.

Рассчитайте платежи по Ипотеке от Сбербанка онлайн:

Дают ли кредит на покупку недвижимости пенсионерам?

Люди пенсионного возраста также могут купить квартиру, дом или дачу при помощи ипотечного кредита. Для пенсионеров правила выдачи ссуды незначительно отличаются от общих требований. Но существует главное ограничение: возраст клиента не должен превышать 75 лет к моменту закрытия кредита. Взять заемные рубли для покупки недвижимости могут как работающие, так и неработающие пенсионеры. Для данной категории граждан характерна определенная стабильность, ответственное отношение к обязательствам, наличие гарантированного дохода — пенсии.

Основные нюансы ипотечного кредитования данной категории людей:

- Пенсионеры могут рассчитывать на оформление кредита под 7,4%. Но итоговый показатель может быть более высоким, так как экспертами учитывается ряд нюансов. В частности, отказ от страхования жизни повысит ставку на 1 процент.

- Срок кредитования не больше 30-ти лет.

- Достаточный уровень дохода для оплаты взносов. Здесь могут быть указаны только пенсионные поступления или пенсия и заработная плата работающего пенсионера.

- Первоначальный взнос не менее 15 процентов за счет собственных денег.

- Сумма кредита должна быть не меньше 300 тыс. рублей.

- Выдаются заемные средства российскими рублями.

Ипотека плюс материнский капитал

Приобретая готовое или строящееся жильё в ипотеку в “Сбербанке”, Вы имеете право использования средств материнского капитала для оплаты первоначального взноса или его части. Ипотеку под материнский капитал смогут получить заёмщики, которые воспользовались программами ипотечного кредитования: “Приобретение готового жилья – единая ставка” и “Приобретение строящегося жилья”. Минимальный первоначальный взнос – не менее 20 % от стоимости кредитуемого объекта.

Преимущества кредита

- Очень выгодные процентные ставки по ипотеке;

- Нет абсолютно никаких комиссий;

- Льготные условия по кредиту для молодых семей;

- Индивидуальный подход к рассмотрению кредитной заявки;

- Специальные условия для зарплатных клиентов;

- Для увеличения суммы ипотечного кредита можно привлекать созаёмщиков;

- Возможность получения кредитной карты от “Сбербанка”.

Кроме требуемых документов по программам “Приобретение строящегося жилья” и “Приобретение готового жилья”, Вам потребуется: Государственный сертификат на материнский капитал и документ из территориального органа Пенсионного Фонда России об остатке средств материнского капитала. Вы обязательно должны застраховать передаваемое в залог имущество (за исключением земельного участка) от риска утраты на весь срок кредитного договора.

Будут ли снижаться проценты по кредиту?

Принимая решение о подаче заявки на ипотечное кредитование, многих людей волнует вопрос, а будет ли снижен процент по займу в течение года. Это связано с тем, что всем хотелось бы получить средства на покупку собственного жилья на более выгодных условиях. Однозначно ответить на этот вопрос сложно. Но аналитики прогнозируют улучшение условий кредитования. Связывают уменьшение процентов со снижением уровня инфляции в стране, повышением интереса к ипотечному кредитованию со стороны граждан. Количество сделок с участием заемных средств неуклонно растет. Это, в свою очередь, может свидетельствовать о том, что реальные доходы граждан стабилизировались и имеют тенденцию к росту. Появилась уверенность в завтрашнем дне.

На фоне всего этого возможно, что проценты по кредиту для отдельных категорий граждан, а также по ипотеке на общих основаниях продолжат снижаться, так же как это происходило в 2021 году. Прямых заявлений со стороны руководства банка на этот счет пока нет. Приток клиентов, покупающих недвижимость в кредит, способствует развитию строительной отрасли. Снижение процентов по кредиту привлечет еще больше граждан. Свои преимущества с этого получат все участники процесса: граждане, банки, строительные организации.

Минимальный размер кредита при нецелевом займе под залог недвижимости и как он рассчитывается

Кредитор предлагает получить нецелевой займ под залог недвижимости. Смысл ссуды заключается в том, что клиент предоставляет в залог квартиру, таунхаус или загородный дом, собственником которого он является. При этом заёмщик получает крупную сумму и на длительный срок – до 20 лет.

Минимальная величина установлена в 500 000 рублей. Как точно рассчитывается минимальная величина ссуды, сотрудниками Сбербанка не раскрывается. Но ключевую роль играют ежемесячный доход клиента и его кредитная история. Рекомендованный платеж по ссуде должен составлять не более 40% от дохода заявителя.

Важно! Если заёмщик находится в законном браке, то доход супругов суммируется. Также считаются доход привлечённых созаёмщиков.

Также немаловажна стоимость недвижимости. Поэтому для ипотечного кредитования необходимым условием является оценка собственности специалистом. Сбербанк принимает решение, опираясь на оценку квартиры, сделанную специалистом аккредитованной компании, а не продавца. Учитывая, что цены, указанные оценщиком и продавцом, могут отличаться, то и предложение Сбербанка может отличаться от запросов заявителя.

Процентные ставки

Взять ипотечный кредит можно по упрощенному варианту, позволяющему получить заемные средства всего по двум документам. При этом для подачи заявки понадобится:

- Паспорт гражданина РФ.

- Другой документ, удостоверяющий личность.

Клиенту придется заполнить заявку, в которой необходимо указать достоверные данные. Это ускорит процедуру. Ошибки в заявке могут привести к отказу со стороны банка.

Проценты по кредиту будут зависеть от различных факторов. Заемщик дополнительно может воспользоваться акциями и специальными предложениями. Отличие от общих условий по ставке составит 0,5%, если клиент не получает заработную плату или иной доход на карту банка. При этом для расчета максимальной суммы банк принимает сведения о доходе, который заемщик не можете подтвердить документально.

После того, как заявка одобрена, нужно будет представить документы на объект недвижимости, который подлежит кредитованию (на это отводится 60 дней), а также справку, подтверждающую наличие средств для первоначального взноса.

Загородная недвижимость

Кредит предоставляется на:

- Покупку или строительство дачи (садового дома) и других строений потребительского назначения;

- Приобретение земельного участка;

- Сумма ипотечного кредита: от 300 000 рублей;

- Ставка по ипотеке: 9.50 % годовых;

- Срок кредита: до 30 лет;

- Первоначальный взнос: 25 %;

- Обеспечение по кредиту: залог кредитуемого или иного жилого помещения или поручительство физических лиц;

- Комиссия за выдачу кредита: не берётся.

Как получить кредит “Загородная недвижимость”?

- Предоставьте пакет документов для рассмотрения кредитной заявки;

- Получите решение по заявке;

- В случае положительного решения, предъявите в банк документы по объекту недвижимости;

- Подпишите документы на ипотечный кредит;

- Зарегистрируйте свои права на объект недвижимости в Росреестре.

Оформление займа на вторичку: проценты и условия

Несмотря на то, что сегодня на выгодных условиях застройщиками предлагаются квартиры в строящихся высотных домах, многим гражданам интереснее приобрести готовое жилье. Здесь банк идет навстречу своим клиентам, предоставляя выгодные условия при покупке квартиры на вторичном рынке:

- Оформление кредита под 9,4% доступно при условии, что есть зарплатная карта банка, осуществляется страхование жизни, квартира регистрируется в электронном виде.

- Заемные средства могут быть предоставлены на срок от 1 года до 30 лет.

- Заемщику может быть минимум 21 год, а на момент закрытия кредита не больше 75 лет.

- Общий стаж работы должен быть не меньше 1 года. На последнем месте работы на момент подачи заявки нужно проработать не менее 6 месяцев.

- Первоначальный взнос на готовую квартиры такой же, как и на новостройки — всего 15 процентов.

Таким образом, банк расширяет клиентам границы выбора жилья с привлечением заемных средств, позволяя присмотреть удачный вариант среди готовых квартир. Рассмотрение заявки менеджерами не займет много времени. Если заемщик соответствует требованиям и имеет достаточный доход, тогда смело можно подавать собранные документы для рассмотрения.

Ипотека под строительство частного дома

Сбербанк предоставляет своим клиентам возможность оформить ипотечный продукт не только на новостройки или готовое жилье, но также на приобретение земельного участка под индивидуальное жилищное строительство. Данный вид кредитования достаточно рискованный для банка. Если строительство дома не будет окончено, банк может понести значительные убытки. Поэтому основными требованиями данной программы является предоставление другого объекта недвижимости для обеспечения залоговых обязательств.

Заемщик может получать кредитные средства несколькими этапами. После подтверждения целевого расходования средств он может рассчитывать на получение следующего транша.

Важно понимать, что строительство дома и расходование средств возможно только после согласования проекта с представителями банка. Ни одно изменение не может быть осуществлено без участия кредитной организации.

Несмотря на то что процентная ставка по данной программе выше, чем по другим ипотечным продуктам, есть несколько отличительных особенностей, которые делают данный продукт достаточно выгодным:

- банк позволяет использовать материнский капитал в качестве первоначального взноса или частичного погашения задолженности. Также можно воспользоваться льготной программой для молодых семей в рамках данного проекта;

- если клиент является участником зарплатной программы Сбербанка, он получит скидку на процентную ставку;

- условия данной программы не предусматривают ограничения по сумме кредита. Привлечение созаемщиков позволит значительно увеличить данный показатель;

- в результате одобрения клиент получает именную карту с определенным лимитом.

Строительство — это длительный процесс, поэтому на этапе подачи заявки на кредит стоит грамотно оценить свои возможности. Также необходимо знать, подходит ли выбранный земельный участок требованиям Сбербанка для получения ипотечного кредита.

Требования банка к участку:

- Местонахождение объекта. Земельный участок может располагаться как в черте города, так и за его пределами. Однако данная ипотечная программа не предусматривает выдачу кредита на строительство в деревнях.

- Качество земельного участка. Назначением земельного участка может должно быть только индивидуальное жилищное строительство. Также представитель кредитной организации проверяет качество грунта, на котором планируется возводить объект строительства.

- Материалы для строительства. Строящийся дом может быть только объектом капитального строительства. Постройка деревянных сооружений банком не рассматривается.

- Коммуникации. Возводимый объект подлежит оснащению всеми необходимыми коммуникациями.

Возможен ряд дополнительных требований. Все зависит от объекта кредитования и индивидуальных возможностей заемщика.

Условия предоставления ипотечного кредита:

- минимальная сумма — 300 000 руб.;

- срок действия ипотечного кредита — до 30 лет;

- первоначальный взнос — не менее 25%;

- максимальная сумма — не более 75% стоимости недвижимости, оформленной под залог.

Процентная ставка при использовании данной программы составит 11,6%. Требования, предъявляемые к заемщику, такие же, как и при других ипотечных программах.

Важно! Обязательным условием будет страхование строящегося объекта.

Указанные программы ипотечного кредитования являются наиболее востребованными у клиентов Сбербанка. Однако банк располагает и другими выгодными проектами, которые можно использовать в условиях ипотечного кредита.

Как уменьшить процент

Беря долгосрочный кредит следует учитывать, что даже малейшее снижение процентов позволит сэкономить существенную сумму. Поэтому не стоит пренебрегать возможностью уменьшить ежемесячную статью расходов. Рассмотрим, что влияет на проценты по кредиту:

- Объекты недвижимости, продающиеся по акции от банка и застройщика, позволят уменьшить ставку примерно на 2 процента.

- Страхование жизни добавит экономию еще на 1%.

- Если клиент получает заработную плату на карточку банка, тогда ставка будет снижена еще на 0,5%.

- Детская ипотека позволит при рождении второго и/или третьего ребенка оплачивать кредит по ставке 6%.

- Подтверждение дохода официальной справкой позволит рассчитывать на более выгодное кредитование.

- Регистрация объекта недвижимости в электронном виде дает преимущество 0,1%.

- Кредит на недвижимость, взятый на небольшой срок, позволит также сэкономить на выплате процентов банку. А вот досрочное погашение долга при большом сроке кредитования не даст той же экономии.

Проблемы с погашением ипотеки

Если у заемщика возникают проблемы с гашением задолженности, имеет смысл не затягивать, а обратиться в Сбербанк за помощью. В данный момент действуют, как минимум, два варианта: реструктуризация по правилам банка и кредитные каникулы по закону.

Реструктуризация кредита

Реструктуризация позволяет:

- отсрочить погашение кредита;

- увеличить срок ипотеки, чтобы уменьшить сумму ежемесячного платежа;

- если ипотека валютная, ее можно перевести в рубли.

Реструктуризация предоставляется по заявлению заемщика, если он может подтвердить свое тяжелое финансовое положение. Например, если он потерял работу или серьезно заболел.

Ипотечные каникулы

Трудная жизненная ситуация – повод просить об ипотечных каникулах. Сейчас для этого есть два основания:

- по ст. 6.1-1 ФЗ «О потребительском кредите»;

- по закону о кредитных каникулах в связи с пандемией.

Заявление можно подать в электронном виде через своего ипотечного менеджера.

Военная ипотека от Сбербанка

Правила оформления кредита на покупку жилья военнослужащими несколько улучшились. Для получения ссуды гражданин должен соответствовать определенным требованиям и представить банку регламентированный пакет документов. Выдаются заемные средства на следующих условиях:

- Сумма кредита до 2,33 млн. руб. В 2021 году она не могла превышать 2,12 миллиона рублей. Благодаря нововведениям банка расширились возможности выбора жилой недвижимости.

- Срок кредита не больше 20 лет.

- Первый взнос – не менее 15% от стоимости приобретаемой квартиры.

- Процентная ставка находится в пределах 9,5%.

- Стабильный доход позволяет регулярно уплачивать корректно рассчитанные ежемесячные платежи.

Для оформления кредита на покупку недвижимости военнослужащими необходимо подготовить следующие документы:

- Паспорт или иной удостоверяющий документ.

- Анкету заемщика.

- Документы о покупаемом объекте недвижимости.

- Свидетельство, подтверждающее возможность участия в льготной системе кредитования.

- Справку о доходе за последние 6 месяцев.

Так как банк индивидуально подходит к каждому клиенту, то могут быть запрошены и иные документы.

Приобретение готового жилья

Ипотечный кредит одобряется на покупку недвижимости на вторичном рынке жилья. Процентная ставка по ипотеке – от 8.80 % годовых. Скидка 0.30 % на ставку по ипотеке получат заёмщики, которые купили готовую квартиру на Сервисе DomClick.ru. Скидку на процент, можно так же получить, оформив страхование жизни (-1 %). Скидка молодым семьям – 0.40 % годовых. Заявку можно отправить онлайн с официального сайта “Сбербанка”. Решение по кредиту Вы получите в течении 24 часов (тоже онлайн).

Как подать заявку и получить решение?

- Рассчитайте ипотечный кредит онлайн (на сайте банка имеется отличный калькулятор);

- Заполните и отправьте заявку онлайн;

- Выберете квартиру;

- Оформите сделку (электронная регистрация).

- Валюта кредита: Рубли РФ;

- Минимальная сумма кредита: 300 000 рублей;

- Максимальная сумма кредита: не должна превышать меньшую из величин – 85 % договорной стоимости кредитуемого жилья или 85 % оценочной стоимости иного объекта недвижимости оформляемого в залог (90 % – для клиентов, получающих зарплату на счет в “Сбербанке”);

- Срок кредита: до 30 лет (до 12 лет по программе субсидирования ставки застройщиками);

- Первоначальный взнос: от 10 % для зарплатных клиентов банка (получающих заработную плату с 17.09.2019 по 20.01.2020 в рамках промоакции по первоначальному взносу). От 15 % – для остальных заёмщиков (от 50 % – для заёмщиков, которые не подтвердили свой доход и занятость);

- Комиссия за выдачу кредита: не берётся;

- Обеспечение по кредиту: залог кредитуемого или иного помещения;

- Страхование: обязательное страхование передаваемого в залог имущества (искл. – земельный участок) от рисков утраты или гибели, повреждения в пользу банка на полный срок действия кредитного договора;

- География: вся Российская Федерация.

Процентные ставки:

- Базовая ставка: 9.20 % годовых;

- Ставка в рамках “Акции для молодых семей”: 8.80 % годовых.

Ипотека молодым семьям

В особой помощи нуждаются молодые семьи, из-за чего для них эксперты банка предусмотрели специальные предложения. К молодым семьям относятся граждане, которые вступили в брак до 35 лет, а также одинокие родители с такими же возрастными ограничениями. Для данной категории предусмотрено одобрение кредита под 8,6%. Длительность кредитования может достигать 30 лет, но не может быть менее одного года. Если же в семье с 1 января 2021 года родится второй или третий ребенок, тогда выгодным предложением будет кредитование по ставке 6%. Данные условия теперь имеют отношение не только к молодым семьям, так как ими могут воспользоваться и более старшие родители.

Программа создана для мотивации граждан к созданию семьи и способствует демографическому росту, призывая семьи заводить более одного ребенка. Ведь многих родителей останавливало то, что не было возможности купить просторную недвижимость при расширении семьи. Теперь появилась возможность обеспечить достойное проживание для семей, решившихся завести двух, трех и более детей в период действия программы. Банком были установлены временные границы программы – конец 2022 года.

Ипотека на вторичное жилье и ее особенности в 2021 году

Кредитные средства, которые банк выдает клиенту для приобретения вторичной недвижимости, называется ипотекой на вторичное жилье. При этом вторичным признается объект, на который оформлено право собственности. Он должен быть готов к заселению. Квартира может располагаться в старом или только что сданном доме. Только в случае получения первичной ипотеки заемщик приобретает объект у застройщика, а при оформлении вторичной – у физического лица (собственника). Срок рассмотрения кредитной заявки составляет не более 8 рабочих дней.

Преимущества ипотеки на вторичное жильё

- Получение вторичной ипотеки дает возможность купить готовое жилье и сразу в него заселиться. Если вы покупаете первичное жилье, «новостройку» либо «стройвариант», то потребуется ждать, пока закончится строительство или ремонт.

- На вторичное жилье кредит выдается под меньший процент, т.к. риск банка существенно ниже, чем при выдаче кредита на приобретение строящегося жилья, квартиры, жилого дома или иного жилого помещения на первичном рынке недвижимости. За исключением акций по программе субсидирования и скидки от застройщиков, партнеров банка.

- Заемщик также рискует меньше, потому что он видит готовое жилье, а не перспективы строительства, обрисованные застройщиком. Еще одним плюсом является то, что вторичная недвижимость, как правило, стоит дешевле. Однако стоимость недвижимости при перепродаже так же будет ниже, чем в случае с первичным жильем.

Рефинансирование ипотечных кредитов

Кредитная нагрузка для многих граждан сегодня стала неподъемным обременением. Ипотечный кредит, взятый ранее на менее выгодных условиях, может стать серьезной обузой, если у семьи снизились доходы, появились дети, оформлены дополнительные кредиты. Помочь в ситуации может рефинансирование ипотечного кредита. Рефинансировать можно как ипотеку Сбербанка, так и других банков, выбрав более выгодные предложения.

Дополнительно программа рефинансирования позволяет объединить ипотечное кредитование с другими займами, чтобы уплачивать их в одном месте, в одно время. Требования к заемщикам, обратившимся за рефинансированием, такие же как и при оформлении ипотечного займа на общих основаниях: возраст 21-75 лет, общий стаж не менее 1 года, подтверждение дохода по текущему месту работы не менее чем за 6 месяцев. У заемщика не должно быть серьезных просрочек по платежам.

Банк рассматривает рефинансирование на сумму не менее 500 тыс. рублей, максимальная сумма не должна превышать 80 % от стоимости имущества, передаваемого в залог. При рефинансировании можно рассчитывать на получение до 1 миллиона рублей на личные цели по ипотечной ставке.

Дополнительные возможности для ипотечных заемщиков

Ипотечный кредит — это долговременные обязательства. Поэтому даже если в текущем времени у заемщика устойчивая финансовая позиция, то в будущем ситуация может измениться. Если пользователь понимает, что финансовая нагрузка становится обременительной, то необходимо незамедлительно уведомить об этом кредитную организацию.

Если причина финансовой нестабильности существенна, то в такой ситуации Сбербанк предлагает своим клиентам программу рефинансирования. Это поможет не только снизить долговую нагрузку, но и сохранить положительную кредитную историю, избежав нарушений кредитного договора.

На сегодняшний день оформление ипотеки именно в Сбербанке может стать для заемщика очень выгодным решением. Однако, тут крайне важно обдумать и просчитать все возможные варианты, которые позволят получить кредит на выгодных для клиента условиях. Если грамотно использовать все доступные инструменты, то можно значительно снизить расходы по ипотечному кредиту.

Самая выгодная ставка в Сбербанке

Чтобы определить, какая из предложенных программ является наиболее приемлемой для клиента, необходимо сравнить, сколько процентов годовых предлагают те или иные ипотечные кредиты от Сбербанка.

| Программа | Стандарная | Акционная | Минимальная |

| Покупка жилья в новостройке | 10,7% | 10% | 8% |

| Покупка готовой квартиры | 11,5% | 11% | 10,5% |

| Плюс материнский капитал | Согласно основной ипотечной программе | 11% | 10,5% |

| Строительство жилья | 12% | — | 12% |

| Загородное жилье | 11,5% | — | 11,5% |

| Военная ипотека | 10,9% | — | 10,9% |

Обязательные условия

Важно знать некоторые обязательные условия ипотеки от Сбербанка:

- недвижимость приобретается на территории РФ;

- валюта кредитования – российские рубли;

- объект недвижимости передается в залог, страхуется заемщиком на весь срок займа. Страхование ипотеки в Сбербанке подробно рассматривалось ранее, здесь мы напомним читателям, что есть два вида страховки: обязательная на имущество и добровольная на титул квартиры и жизнь заемщика;

- требования к созаемщику по ипотеке в Сбербанке такие же, как и к получателю кредита: действуют возрастные ограничения, необходимо подтверждение занятости и дохода.

О видах кредитов и особенностях их оформления расскажем в следующем разделе.

Как можно увеличить максимальную сумму кредита

Для получения более крупной ссуды необходимо предложить банку более выгодные условия — залог в виде иной недвижимости, привлечь поручителей или предоставить документы с подтверждением наличия дополнительных источников дохода. Платежеспособность выступает главным критерием в этом вопросе.

Чем выше заработная плата, тем больше денег банк сможет предложить. Однако учитываются только официальные доходы. Те, которые вы сможете подтвердить справкой 2-НДФЛ, выпиской по вкладу, документом о сдаче недвижимости в аренду и др.

Если дохода недостаточно, выплаты можно разбить на более долгий срок — к примеру, не на 15, а на 20-25 лет. Таким образом, уменьшится сумма обязательного месячного платежа и у вас будет возможность взять более крупный заем. Стоит учитывать, что переплата при этом составит более высокие проценты и во избежании этого рекомендуется вносить платежи досрочно.

Сумма займа рассчитывается для каждого клиента отдельно. С помощью онлайн-калькулятора можно получить только приблизительные данные. Точную информацию можно узнать при личном обращении в отделение банка, предоставив сотруднику компании все необходимые документы.

Советы практичным заемщикам

Условия ипотеки в Сбербанке в 2022 году привлекательны, и многие клиенты пользуются калькуляторами банка для расчета выплат и тарифов. Подобрать оптимальные условия кредитования и получить выгоду помогут простые правила:

- используйте все субсидии бюджета и банка, положенные вашей семье (военный сертификат, материнский капитал, условия госпрограммы «Молодая семья», льготы бюджетникам и корпоративным клиентам банка). Снижение ставки на 1-1,5 % годовых даст ощутимую выгоды при оформлении крупного кредита на длительный срок;

- давайте банку максимально полную информацию о своем финансовом положении. Это поможет получить одобрение кредита на стандартных и специальных условиях;

- оформляйте имущественный налоговый вычет при покупке недвижимости. Полученные деньги можно направить на досрочные расчеты с кредитором или на благоустройство нового жилья;

- выбирайте условия ипотеки Сбербанка, оценивая свои возможности в 2022 году и перспективы изменения дохода. Предварительный расчет и консервативный подход к кредитованию – лучшая стратегия!

- не бойтесь электронной регистрации. Она позволит вам сэкономить значительные средства.

- подавайте заявку через партнеров банка. Это позволит увеличить шансы на одобрение и получить определенные преференции по ставке.

Какие нужны документы для ипотеки в Сбербанке и как оформить ипотеку в Сбербанке по шагам вы можете узнать из наших прошлых постов. Также обязательно посмотрите пост про то, как оформляется ипотека без первоначального взноса в Сбербанке России.

Подать заявку на ипотеку онлайн можно через наш сервис прямо на сайте.

Ждем ваших вопросов по работе с ипотекой Сбербанка ниже. Будем признательны за репост и оценку статьи.