16K 1 3 мин.

Ипотечные заемщики ВТБ массово жалуются на предоставление им собственной программы банка вместо каникул в рамках господдержки. По программе банка сроки кредитов удлиняются не на три-четыре месяца, а на три-четыре года, переплата достигает 2 млн руб. В банке утверждают, что подключают тот или иной вид каникул только исходя из обращения заемщика, а доля желающих отключить услугу незначительна. Юристы и правозащитники говорят о нарушении прав граждан, однако о фиксировании действий, подтверждающих данный факт, заемщикам необходимо позаботиться заранее.

Фото: Татьяна Горд, Коммерсантъ / купить фото

Фото: Татьяна Горд, Коммерсантъ / купить фото

Жалобы клиентов банков на оформление кредитных каникул не редкость (см. “Ъ” от 28 мая). Однако в последний месяц многочисленные претензии на форуме banki.ru граждане предъявляют в первую очередь к ВТБ — вместо каникул по ипотеке в соответствии с 106-ФЗ банк предоставляет им свои программы.

По телефону заемщики получают стандартную информацию: удлинение срока на три-четыре месяца и увеличение суммы кредита на проценты, начисленные за период каникул. Но график платежей, появляющийся после подключения услуги, отличается от этих условий.

У одного заемщика срок кредита вырос на три года, а размер — более чем на 1,5 млн руб., у другого — на четыре года и 2,2 млн руб. Жалуются клиенты из Москвы, Санкт-Петербурга, Краснодарского края, счет претензиям идет на десятки.

Недовольных заемщиков банк информирует, что от услуги нельзя отказаться после подключения. Впрочем, в ряде случаев он все-таки проводил «исправительные мероприятия», по завершению которых услуга была аннулирована, а «график погашения восстановлен». В других отзывах ВТБ готов аннулировать услугу и вернуть заемщику старый график платежей при условии внесения средств за пропущенные в рамках программы месяцы.

Как взять кредит: условия получения

Для того, чтобы банк одобрил заявку на ипотеку, заемщику необходимо соблюсти несколько обязательных условий.

- Иметь гражданство РФ. Этот пункт является обязательным, если подразумевается заключение ипотечного договора с поддержкой государства.

- Наличие общего трудового стажа длительностью более одного года. Если гражданин поменял место работы, перед подачей заявки он должен отработать более 1 месяца после испытательного срока.

- Наличие достаточного дохода для внесения ежемесячных платежей по ипотеке. Банк рассматривает вариант совместного дохода. Например, совокупный доход заемщика и его супруга, родителей, детей, братьев или сестер.

- Банк не имеет конкретных ограничений по возрасту, но заявку на ипотеку с большей вероятностью оформят гражданам в возрасте от 21 года до 65 лет.

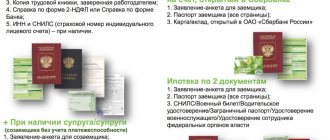

Заемщик должен предоставить банку следующие документы для одобрения заявки:

- Документ, подтверждающий гражданство РФ, а также постоянную регистрацию на территории России (паспорт РФ).

- Трудовая книжка.

- Документ, подтверждающий уровень дохода заемщика. Данные могут быть предоставлены по специальной форме банка, 2НДФЛ или через выписку с банковского счета, в которой находится информация о зачисляемой заработной плате. В справке о доходах необходима информация за последний год.

- СНИЛС.

- ИНН (достаточно указать номер).

- Трудовое соглашение с организацией, в которой на данный момент трудоустроен будущий заемщик.

- Мужчинам младше 27 лет необходимо предоставить военный билет.

Для того, чтобы увеличить шансы получить одобрение заявки от банка, заемщику рекомендуется иметь при себе следующие документы (если подобные имеются):

- документ о получении высшего образования;

- о наличии в собственности недвижимости;

- информация о действующих кредитах;

- свидетельство о браке и т.д.

Оповещение о решении

При подаче заявки на сайте (и при посещении банковского офиса тоже) клиент предоставляет действующий номер сотового, а также электронную почту. На этот номер поступит звонок от кредитного менеджера, как только ВТБ примет решение о выдаче кредита либо об отказе.

Более того, если анкета заполняется на сайте, менеджер перезванивает практически сразу, чтобы уточнить детали. О бумажном варианте заявки читайте в статье «Образец анкеты на ипотеку в ВТБ и инструкция по заполнению».

Заёмщик никак не может узнать о решении ВТБ по ипотечной заявке через интернет, поскольку банк не ведёт единой базы заявок. Остаётся только ждать сведений по телефону. Если принято положительное решение, клиенту нужно будет подойти в ипотечное отделение банка со всем пакетом документов и заключить договор.

Особенности процедуры одобрения

После того, как клиент банка заполнил заявку и предоставил все необходимые документы, начинается процедура одобрения заявки.

Сколько ждать вынесения решения: сроки рассмотрения заявки

Процедура одобрения заявки в среднем занимает от 1 до 5 дней. Однако процесс может затянуться, если возникнет новая информация, которая изначально не была оглашена.

Например, гражданин не предоставил данные о своих более ранних кредитах. Также срок может затянуться из-за общей загруженности отделения, в которое подавалась заявка.

Срок одобрения зависит от надежности будущего заемщика с точки зрения банка. Постоянные и положительно зарекомендовавшие себя клиенты ВТБ24, а также граждане с зарплатной картой от этого банка могут рассчитывать на более оперативное вынесение решения.

Как узнать, одобрена ли заявка?

В случае одобрения заявки сотрудник банка лично уведомит об этом клиента по номеру телефона, который указан в анкете. Если же банк не одобрил ипотеку, кредитозаемщик узнает об этом через смс-сообщение.

Существует несколько способов лично удостовериться в том, прошла ли заявка процедуру одобрения:

- По номеру телефона банка. Звонок на горячую линию ВТБ24 позволит быстро убедиться в том, находится ли заявка в процессе рассмотрения или же результат уже готов.

- С помощью личного кабинета. Пользователю необходимо войти в сервис ВТБ Онлайн, где он сможет узнать информацию о процедуре рассмотрения заявки.

Сколько действует?

Срок действия одобрения в ВТБ24 составляет 122 дня.

В течение этого времени клиент должен успеть выбрать подходящую недвижимость, которая будет отвечать не только его требованиям, но и требованиям банка.

Сколько действует одобрение ипотеки в втб 2021

После отказа клиент вновь может обратиться в ВТБ за получением кредита через 60 календарных дней, но важен не столько срок, сколько изначальные причины отказа.

Наиболее важный этап — одобрение заявки. Как только банк вынес положительное решение — вы можете приступать к следующим этапам. В запасе у вас 4 месяца. Достаточно много людей просто не понимают схему взаимодействия с банком, сроки одобрения и вообще свои дальнейшие действия.

Теперь можно приобрести квартиру в новостройке и на вторичке от 8,4%, если оформлять ипотеку у партнеров ВТБ 24 и на квартиру от 65 кв.м.

Что делать после получения уведомления?

После того, как клиент получил уведомление о том, что его заявку одобрили, ему необходимо последовательно выполнить следующие шаги:

- Выбор недвижимости. За срок действия одобрения ипотеки клиенту необходимо успеть выбрать недвижимость, которая будет отвечать требованиям ВТБ. Жилье может быть новостройкой, вторичной недвижимостью, частным домом, гаражом, комнатой, земельным участком. Также ВТБ одобрит недвижимость из собственного каталога.

- Одобрение выбора банком. После того, как жилье выбрано, необходимо обратиться в банк, где сотрудник назовет перечень нужных документов. Когда вся информация о выбранной недвижимости отправлена в банк, необходимо дождаться окончания процедуры одобрения. Обычно она занимает от 3 до 5 рабочих дней.

- Если жилье одобрено, об этом сообщит сотрудник банка и назначит дату и время подписания документации и заключения ипотечного договора.

Срок рассмотрения заявки на ипотеку

На своем сайте ВТБ выставляет размытый срок принятия решения – 1-5 дней. Памятка по ипотечному кредитованию, составленная тем же банком, называет срок 3-4 дня, и именно на этот срок лучше всего и ориентироваться. В это время банк проверяет предоставленные заёмщиком сведения, рассчитывает сумму кредита и ставку, под которую он готов выдать заёмные средства.

Есть программа «Победа над формальностями», где ипотека выдаётся всего по двум документам – там банк обещает дать ответ всего за 24 часа.

Почему можно получить отказ: причины

ВТБ24 может отказать в ипотеке в следующих случаях:

- Наличие непогашенных или просроченных кредитов. Если клиент имеет один или несколько других займов (особенно на крупные суммы), банк может отказать ему в предоставлении ипотеки.

- Фальсификация документов. Информация о доходе, гражданство и другие бумаги тщательно проверяются сотрудниками. Поэтому их подделка может повлечь за собой не только отказ от текущей заявки, но и попадание в черный список банка.

- Недостаточно высокий уровень доходов. В зависимости от стоимости недвижимости клиент должен обладать определенной месячной заработной платой, размер которой рассчитывается банком. Если заемщик получает меньше, чем необходимо для оплаты кредита, банк ему откажет.

- Несоответствие прочим требованиям. ВТБ может отказать и тем людям, которые имеют недостаточный стаж работы или неподходящий для высокой платежеспособности возраст.

Согласно статье 821 Гражданского кодекса РФ финансовое учреждение не обязано указывать причины для отказа, поэтому по закону банк может не одобрить заявку с пометкой «без объяснения причин».

Как часто банк отказывает заемщикам: примерная статистика

В середине 2021 года РБК опубликовали статью, в которой глава банка ВТБ Андрей Костин акцентирует внимание на ужесточении требований к заявителям. Эта информация касается как выдачи обычных кредитов, так и ипотек. Глава предупредил о возможном увеличении отказов в ипотеке, однако конкретных цифр названо не было.

Отзывы клиентов на сервисе banki.ru говорят о том, что отказы в ипотеке происходят часто, даже после официального одобрения заявки.

Кто рассматривает заявки?

В данной процедуре банки задействуют одновременно несколько своих отделов.

- Заявки подвергаются автоматическому скорингу, по его результатам будет выставлена определенная сумма баллов. Если она не будет дотягивать до определенного значения, клиенту будет отказано. В случае более высоких баллов, заявка поступит на следующую стадию рассмотрения с запросом КИ. Если она будет плохой, банк откажет в предоставлении ипотечного займа.

- После скоринга заявкой занимается служба безопасности кредитора, она проверяет ее на подлинность и актуальность путем подачи запросов в ФМС, налоговую службу, ПФР, работодателю заемщика, поручителей, созаемщиков и др.

- Заявка проходит анализ документов заявителя в аналитическом отделе с прогнозированием способности получателя ссуды в выплате ипотеки в течение всего срока кредитования.

- В отделе рисков оценивается риск невыплаты ссуды, стабильность работы заемщика и др.

Кому ВТБ одобрит ипотеку: требования к заемщикам

Гражданин России, желающий приобрести жилье на льготных условиях, может заполнить заявку непосредственно на сайте. Представление дополнительной документации не является обязательным условием, но может значительно повлиять на решение банка. Помимо этого, привлечение созаемщиков из числа близких родственников поможет получить более значительную сумму на приобретение жилья повышенной комфортности.

Кстати, среди партнеров не только застройщики, но и агентства недвижимости. С ними тоже имеет смысл сотрудничать и мы расскажем вам почему.

Нужно быть готовым к тщательной проверке предоставленной информации. Сотрудники службы безопасности могут позвонить по указанным в анкете телефонам работодателя, уточнить сведения о месте работы, стаже, должности и пр. Целью таких проверок является выявление ложной информации.

Где ниже процентная ставка по ипотеке?

Размер начисляемых процентов зависит от нескольких факторов:

- суммы займа;

- количества средств, выплаченных в качестве первого взноса;

- срока ипотечного договора.

Также проценты значительно ниже у зарплатных и постоянных клиентов банков.

Актуальные процентные ставки:

| Минимальная (проценты годовых) | |

| Сбербанк | 7,5% |

| ВТБ 24 | 9,3% |

Процентная ставка рассчитывается индивидуально, и зависит, в том числе, от выбранной программы. Самые низкие проценты начисляются на ипотеку на покупку жилья в новостройке.

Условия кредитования в ВТБ24

Ипотечное кредитование в ВТБ24 отличается своими правилами и требованиями. Поэтому, чтобы быть полностью осведомленным о том, чем будет сопровождаться получение ипотеки и какие условия кредитора для этого придется выполнить.

Общие правила кредитования в ВТБ24

Разумеется, каждая из ипотечных программ банка отличается своими условиями и особенностями. Однако существуют и общие правила банка, которым должны следовать все его клиенты, вне зависимости от выбранного ими предложения по ипотеке.

- Вы можете взять кредит только в поддерживаемой банком валюте (рубли, доллары и евро);

- Обязательное страхование ответственности клиента по ипотеке (страховка жизни добровольная, а вот застраховать риски повреждения или полного уничтожения залогового имущества необходимо);

- Первый взнос по ипотеке должен быть не меньше 10% и не больше 65% от общей суммы займа (однако исключение составляют кредиты, которые не требуют внесения первоначального взноса);

- Минимальная сумма ипотеки – 500 000 рублей, так как банк специализируется на крупных кредитах.

Требования к заемщику

Каждый банк выдвигает свои требования к потенциальным заемщикам.

Это спровоцировано тем, что кредитор не может сотрудничать с человеком, если он не уверен в том, что заемщик точно сможет вернуть ему ипотеку и выполнить свое обязательство. Банк хочет избежать даже малейших рисков.

Поэтому на кредит в ВТБ24 могут претендовать только люди, принадлежащие к следующим категориям граждан:

- Сотрудники данной организации;

- Сотрудники компаний, которые аккредитованы в банке;

- Зарплатные клиенты ВТБ24.

Обратите внимание! Люди, указанные выше имеют право на получение меньшей процентной ставки по ипотеке, а также могут рассчитывать на упрощенный прием документов и ускоренный процесс рассмотрения заявки.

- Физические лица;

- Юридические лица;

- Индивидуальные предприниматели.

Преимущества и недостатки кредитования в ВТБ24

После рассмотрения условий кредитования и процесса оформления ипотеки в ВТБ24, необходимо подытожить и сравнить все плюсы и минусы данного кредитора.

| Плюсы | Минусы |

| Быстрое рассмотрение заявки | Жесткие требования к заемщику |

| Высокое качество обслуживания | Можно купить недвижимость только у аккредитованного заемщика |

| Разнообразные программы, позволяющие каждому заемщику найти выгодную для себя ипотеку | Если заемщик отказывается от страховки, существенно ужесточаются условия кредитования |

| Низкие процентные ставки, по сравнению с прочими популярными кредиторами, которые специализируются на крупных займах | Обязательное оформление залогового имущества. |

| Можно подключить или убрать страховку в любой момент | Обязательное проведение оценки стоимости имущества (в определенных случаях результаты оценки могут быть ниже рыночной стоимости недвижимости) |

| Сумма ежемесячного платежа регулярно приходит в виде СМС | — |

| Досрочное погашение кредита не требует лишних трат и не вызывает недовольства со стороны банка | — |

Ипотечное кредитование в ВТБ24 имеет свои особенности. У банка достаточно жесткие требования, но вместе с этим выгодные условия кредитования. Ипотечные программы достаточно разнообразны – есть предложения для разных категорий клиентов, да и оформить кредит можно практически в любой удобной валюте.