Редко какая молодая семья в современных реалиях не сталкивается с такой проблемой как отсутствие собственного жилья. Если раньше единственным вариантом было длительное накопление, причем часто не без помощи родственников, то сегодня на первый план выходит ипотечное кредитование. Обратившись за помощью к банку, вы быстро получите недостающую сумму и сможете приобрести квартиры или дом, в котором можно жить уже сейчас. Рассчитываться же нужно будет намного позже. Однако следует отметить, что такой кредит как ипотека имеет ряд серьезных особенностей. В первую очередь имеются в виду его крупный размер и длительность. Неслучайно большинство граждан предпочитают сотрудничать с крупными банками, в надежности которых они уверены. В связи с этими факторами вопрос о том, какие документы для ипотеки в СберБанке потребуются, не теряет своей актуальности.

Какие требования выдвигает Сбербанк заемщикам

Оформление сделки по приобретению недвижимости с ипотечным обременением через Сбербанк доступно только гражданам РФ. Для россиян установлены следующие требования:

- Возраст. Подать заявку вправе претендент, достигший 21 года. Предельный возраст к моменту закрытия договора – 75 лет. Если ипотека оформляется без справок по доходам/занятости, кредит надо закрыть до 65 лет включительно.

- Трудовой стаж – от 3 месяцев на текущем месте работы. Отменено требование по наличию общего стажа 1 год за предшествующие 5 лет.

- Созаемщики. Любые физические лица численностью до 3 человек. Их доходы учитываются в расчетах суммы кредита. Супруги титульных заемщиков обязательно становятся созаемщиками (исключение – отсутствие гражданства у второго супруга или разделение собственности по брачному договору).

Для одобрения ипотеки банк требует собрать справки о финансовой состоятельности созаемщиков. Возрастные требования аналогичны ограничениям для заемщиков.

Мнение эксперта

Ирина Богданова

Эксперт в области ипотечного кредитования.

О привлечении к ипотечному кредитованию третьих лиц решение принимает клиент банка, но при невысоком доходе без них не обойтись. На такую поддержку банк смотрит положительно, ведь это свидетельство социального благополучия клиента.

Подать заявление с пакетом документов можно в одном из отделений Сбербанка по месту постоянной регистрации клиента или созаемщика, расположению приобретаемого объекта недвижимости, аккредитации работодателя заемщика (созаемщика). Выбор за претендентом на ипотеку.

Что нужно подготовить для нежилого помещения

Чтобы выдали ссуду на нежилое помещение, для такой недвижимости нужно представить следующие документы в банк для ипотеки Сбербанка:

- если арендуется земельный участок – договор аренды;

- техпаспорт или описание этажа, где находится помещение;

- доказательства, что имеются права на помещение;

- план всего строения, где указана приобретаемая площадь;

- проект и смету, если объект еще не сдан в использование;

- подтверждение рентабельности помещения.

Последний пункт относится к коммерческой недвижимости, когда нежилое помещение планируют использовать в качестве заправки, склада, магазина и т.д.

Стандартный пакет документов, который запросят в каждом банке

Финансовая устойчивость и социальное положение заемщика для любого кредитора являются определяющими в решении. У банков это называется «первоначальным одобрением» ипотечного кредита. Логично, что его выдача невозможна без установления кредитного рейтинга, характера занятости, доходов и платежеспособности клиента. С проверки таких фактов и начинается взаимодействие с финансовой структурой.

На основе представленных клиентом сведений банк одобряет ипотеку, устанавливает максимальную сумму кредитования и предоставляет время для поиска недвижимости под сделку (90 дней). Как только объект выбран, можно собирать бумаги. Стандартный перечень документов требуют практически все финансисты, кредитующие население с залоговым обеспечением.

Какие документы понадобятся банку на стадии подачи заявки и ее рассмотрения

Перед тем как подавать заявление кредитору, надо подготовить подтверждения финансовой состоятельности и личности заемщика:

- общегражданский паспорт с действующим сроком, регистрационной отметкой по месту жительства;

- второе подтверждение личности (на выбор клиента) – военный билет, загранпаспорт, водительское удостоверение, служебное удостоверение муниципальных/федеральных органов;

- СНИЛС, ИНН;

- подтверждение трудовой деятельности – допускается справка с места работы по форме организации, копия или выписка из трудовой книжки, удостоверение адвоката, копия договора/контракта, свидетельство о регистрации ИП или статуса самозанятого;

- свидетельство о браке при зарегистрированных отношениях потенциального заемщика;

- справку 2-НДФЛ для работников по найму, выписки из счетов в банках для ИП (возможно предоставление сведений о доходах по банковской форме);

- справки о размере и сроках выплаты пенсий для пенсионеров по старости, инвалидности, потере кормильца, выслуге лет (для этого документа допускается стандарт ведомства, осуществляющего пенсионное обеспечение).

Иногда в момент подачи заявки выясняется, что доход претендента позволяет взять ипотеку, а вот финансовая устойчивость под сомнением. В таком случае Сбербанк предлагает найти поручителей. Эти лица берут на себя финансовую ответственность на случай утраты клиентом платежеспособности. Поручители предоставляют в банк тот же пакет документов, что и заемщик.

Что надо предоставить после одобрения заявки

Подбирать недвижимость можно сразу после получения положительного решения по заявке. Как только покупатель определится с объектом, начинается сбор основных документов для оформления ипотеки в Сбербанке.

В зависимости от программы и кредитной политики банка полный пакет может меняться. При этом всегда есть стандартные бумаги, без которых не пройдет ни одна ипотечная сделка:

- подтверждение права владения (на вторичную недвижимость) – выписка из ЕГРП о собственности, наличии обременений и ограничений;

- документы по предоставляемому залогу на ипотечный кредит;

- оценка рыночной стоимости вторичного объекта;

- подтверждение наличия первоначального взноса у заемщика (выписка об остатке средств на счете или платежные документы по оплате части стоимости объекта);

- документы по кредитуемой недвижимости (предоставляет застройщик или частный собственник);

- нотариально заверенное согласие супруга заемщика на подписание договора обременения;

- документы от застройщика для новостроек – эскроу-соглашение со Сбербанком,правоустанавливающие документы на землю (собственность, аренда участка), уставные документы строительной организации, ДДУ или Соглашение о проектном финансировании;

- реквизиты эскроу-счета, где будут храниться денежные средства до сдачи строящегося объекта в эксплуатацию (открывается в Сбербанке).

В качестве залога по ипотеке может выступать любая недвижимость в собственности заемщика (включая нежилые помещения и земельные участки), транспортные средства, ценные бумаги, слитки драгметаллов. При этом их оценочная стоимость должна быть не меньше приобретаемой по кредиту квартиры.

Перечень документов по объекту напрямую зависит от его вида.

Какие документы надо взять у продавца

На первичном рынке Сбербанк работает с аккредитованными объектами (список одобренных новостроек можно уточнить на портале «ДомКлик»). Проектные декларации и разрешения на строительство по такой недвижимости уже проверены банком, и покупателю остается предоставить заключенный с компанией-продавцом договор купли продажи.

Со сбором документов для ипотеки на вторичное жилье придется похлопотать. Именно продавец обязан документально подтвердить юридическую чистоту сделки, собрать бумаги для оценки и технической характеристики объекта.

Пакет от собственника:

- копия паспорта с регистрационными отметками;

- свидетельство о браке или расторжении отношений;

- нотариальное удостоверение одинокого/разведенного продавца, что на момент продажи он не состоял в брачных отношениях;

- нотариальное согласие супруга на отчуждение недвижимости (если приобреталась в браке);

- основание возникновения права на объект: договор мены, купли-продажи, дарственная, документы наследования, рентного перехода права;

- разрешение на продажу органов опеки, если в квартире прописаны или имеют доли в собственности несовершеннолетние и/или недееспособные лица;

- кадастровый паспорт, технический паспорт, выписка из домовой книги о прописанных лицах;

- при наличии перепланировки – разрешение контролирующих органов;

- справки из ЖЭУ об отсутствии задолженностей по коммунальным платежам.

Если это долевая собственность, понадобятся:

- нотариальное уведомление других собственников об отчуждении продавцом своей доли;

- нотариальный отказ других собственников от преимущественного права покупки;

- разрешение органов опеки на нотариальный отказ несовершеннолетнего от своей доли

Продавец инициирует оценку своей недвижимости. От итоговой суммы представленного отчета зависит размер выданного заемщику кредита, первоначальный взнос и страховая сумма объекта.

Когда от собственника действует третье лицо, нужна нотариальная доверенность. Обязательно уточняется срок действия и документальный круг полномочий поверенного.

Мнение эксперта

Ирина Богданова

Эксперт в области ипотечного кредитования.

Так называемая генеральная доверенность в российском праве не предусмотрена. На практике такой документ подразумевает возможность проводить сделки купли/продажи от лица доверителя, представлять его интересы в ведомствах, открывать/закрывать счета в банках, проводить расчеты, получать причитающиеся доверителю деньги и другие юридические возможности. Чтобы поверенный провел конкретное действие с недвижимостью, доверенность должна содержать соответствующее разрешение.

Итоги

Если вы решили воспользоваться услугой ипотечного кредитования, не спешите собирать весь пакет. Для первой части оформления понадобится только первоначальный список. После одобрения кредитной организацией суммы доступного кредитного лимита, у заемщика будет не более 120 дней на поиск подходящего жилья. Все остальное собирайте после того, как определитесь с объектом недвижимости.

При первом обращении уточните все непонятные для вас вопросы, попросите менеджера произвести приблизительный расчет ежемесячного платежа для оценки своей платежеспособности. Для расчета ежемесячных взносов заемщик может самостоятельно посетить официальный сайт, где представлен калькулятор ипотеки в соответствии с условиями займа.

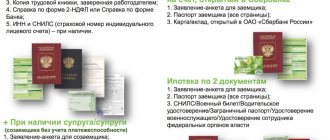

Особенности оформления ипотеки по двум документам

«Лайт-версия» ипотечного кредита доступна зарплатным клиентам. Упрощенная схема действует на этапе подачи анкеты-заявки. Претендент предоставляет свой паспорт и второе удостоверение личности (водительское, СНИЛС, загранпаспорт). Справки 2-НДФЛ, копии трудовой и подтверждения работодателя о стаже не нужны (банк и так имеет доступ к таким сведениям «зарплатников»).

Из минусов ипотеки по двум документам можно назвать пониженный возрастной порог для закрытия кредита (65 лет) и увеличение персональной ставки клиента на 0,8%, за счет чего ежемесячный платеж по кредиту будет больше.

После получения одобрения алгоритм оформления не отличается от обычных программ. Для получения ипотечного кредита в Сбербанке придется подготовить полный пакет по объекту недвижимости, поднести справки продавца, застраховать жизнь и объект обременения.

Итого

Собираясь за жилищным кредитом в банк, не торопитесь собирать сразу все необходимые документы. Для одобрения займа банку нужен лишь основной пакет документов, который касается ваших личных данных, трудоустройства и размера заработка. На все остальное у вас будет время позже, после одобрения банком сделки. Кроме того, многие документы имеют свой срок действия, по истечении которого вам придется собирать все заново.

На первой консультации предоставьте кредитному специалисту нужные на первом этапе сведения и узнайте все интересующие вас моменты. При первом посещении попросите сотрудника банка рассчитать приблизительную сумму ежемесячных платежей, чтобы оценить свои финансовые возможности.

Дополнительная документация по специальным ипотечным программам

В Сбербанке действует порядка 15 программ залогового жилищного кредитования, направленных на решение жилищных проблем граждан и рефинансирование других кредитов. Купить в ипотеку можно востребованные виды недвижимости: строящийся или готовый объект, загородный коттедж с земельным участком или квартиру в МКД, частный дом в черте города, в сельской местности, гараж или машиноместо.

При этом кредитор предлагает выгодные программы кредитования, среди которых кредиты с пониженной или возмещаемой ставкой, использованием маткапитала. Особые условия обеспечиваются государством путем субсидирования банковских затрат. Соответствие клиента требованиям подтверждают дополнительные документы по социальной ипотеке.

Бумаги для ипотеки с материнским капиталом

Помимо рассмотренных выше стандартных бумаг, заемщику надо представить:

- справку регионального отделения ПФР об остатке средств материнского капитала;

- государственный сертификат на МСК (оригинал и копию).

Уведомление от Пенсионного фонда допускается предоставить в Сбербанк в течение всего срока действия одобрения ипотечного кредита. Но тянуть не стоит: справка действительна 30 дней с момента выдачи.

По ипотеке Сбербанка с использованием МСК родители смогут купить готовое жилье или квартиру в строящемся доме от застройщика. В течение 6 месяцев после выдачи кредита заемщик обращается в отделение ПФР по месту жительства для подачи заявления на погашение задолженности средствами МСК.

Залоговое кредитование на покупку жилья

Программа называется «Кредит на любые цели под залог недвижимости».

В обременение оформляется не покупаемая квартира, а любая недвижимость, находящаяся в собственности заемщика. Поскольку кредит нецелевой, документы по приобретаемому объекту не нужны.

В качестве залога могут выступать:

- жилье в многоквартирных домах, блок-секции таун-хаусов, комнаты в квартирах;

- частные дома категории ИЖС вместе с участком;

- гаражи и гаражные помещения с земельным наделом.

Помимо документов личности, подтверждения занятости и платежеспособности, клиент дополнительно готовит бумаги по объекту залога.

Перечень обширный:

- свидетельство о праве собственности на бумажном носителе (если выдавалось);

- документы-основания возникновения права на недвижимость;

- расширенную выписку ЕГРН;

- кадастровый и технический паспорта, поэтажный план и экспликация;

- отчет по оценке стоимости объекта;

- нотариальное согласие супруга на залог;

- брачный договор (при наличии);

- справка ЖЭУ, выписка из домовой книги о зарегистрированных лицах;

- согласие органов опеки, если в жилом помещении зарегистрированы дети и недееспособные лица;

- межевой план и другие документы на земельный участок (если обременение накладывается на дом или частный надел).

Программа доступна для граждан с временной регистрацией на территории РФ (при этом гражданство РФ необходимо). У таких лиц Сбербанк затребует документ о регистрации по месту пребывания.

Программа «Молодая семья»

Правильнее назвать программу акцией, поскольку особые условия для граждан действуют «внутри» ограниченного перечня ипотечных программ Сбербанка. Чтобы семья относилась к льготной категории, хотя бы один из супругов должен быть моложе 35 лет. Воспользоваться предложением смогут как полные, так и неполные семьи.

По условиям программы ипотеку можно оформить на строящееся жилье или готовую квартиру вторичного рынка.

Помимо стандартных документов потребуются:

- свидетельство о браке (не требуется для заемщиков из неполных семей);

- свидетельство о рождении ребенка;

- подтверждение родства с родителями заемщика/созаемщика, если в расчете платежеспособности учтены доходы этих лиц.

Подтвердят родственные связи свидетельство о рождении заемщика (там указаны родители), справки ЗАГС о перемене фамилии, имени, отчества, брачное свидетельство заемщика.

Военная ипотека

Программа рассчитана на военнослужащих, участвующих в накопительно-ипотечной системе военных (НИС). Обеспечение военных жильем проводит ведомство по месту службы, порядок регулируется отдельным законом (№ 117-фз).

Суть военной ипотеки в следующем:

- кредитную задолженность гасит за заемщика государство на всем протяжении его службы;

- именно военное ведомство определяет, подходит ли кандидат под льготные условия;

- задача банка – убедиться в праве претендента на военный кредит и провести все стандартные процедуры оформления ипотеки.

Перечень предоставляемых документов не сильно отличается от других ипотечных программ. Дополнительно потребуется свидетельство о праве участника НИС жилищного обеспечения военнослужащих на получение целевого жилищного займа. Стандартные бумаги включают паспорт, справку с места службы, документы по кредитуемому объекту и подтверждения личности продавца.

Ипотека с государственной поддержкой

Перечень допустимых к приобретению объектов ограничен строящимися и готовыми новостройками. Для одобрения заявки достаточно соответствовать рассмотренным выше стандартным требованиям для заемщика, однако продавец – обязательно юридическое лицо (застройщик).

Пакет документов включает подтверждения личности, трудоустройства, платежеспособности заемщика, наличия первого взноса, бумаги по кредитуемой недвижимости и предмету залога.

Расчеты сторон можно провести через сервис безопасных сделок портала «ДомКлик».

Алгоритм следующий:

- Заемщик перечисляет деньги за объект на спецсчет Центра недвижимости Сбербанка.

- Кредитор делает запрос в Росреестр о регистрации сделки купли-продажи.

- После получения подтверждения средства переводятся на счет продавца.

Пакет документов для оформления услуги:

- паспорт, ИНН покупателя;

- паспорт и реквизиты для зачисления денежных средств продавца (юридические лица предоставляют только данные банковского счета);

- договор куплипродажи объекта.

Покупка жилья в строящемся доме

Продавцом такого объекта выступает застройщик, поэтому все оформление ложится на заемщика. Документы на одобрение ипотеки и сделку предоставляются по обычному перечню Сбербанка.

Дополнительный комплект, необходимый для покупателя, зависит от ситуации:

- используется материнский капитал – государственный сертификат и справка ПФР по остатку средств на счете МСК;

- кредит выдается по программе «Молодая семья» – документы на детей, о заключении брака;

- если для обеспечения обязанностей заемщика привлечены поручители или заложена другая недвижимость – бумаги по объекту, подтверждение платежеспособности поручившихся лиц.

В качестве обеспечительной меры удобнее оформить залог права требования по договору долевого участия (ДДУ) покупателя и застройщика.

Какой пакет документации собирать для оформления новостройки

К стандартному списку относят доказательства наличия прав на конкретную квартиру или жилой дом, сведения из реестра и согласие второго супруга на сделку. Также потребуются:

- результаты экспертной оценки стоимости;

- кадастровый паспорт жилплощади;

- техническая документация;

- справка о зарегистрированных лицах;

- брачный контракт, если есть.

Если имеются иждивенцы, прописанные в залоговой жилплощади, нужно получить бумагу в отделе по опеке. Собрать этот перечень необходимо до истечения 90 суток после выдачи денег.

Покупка новостройки в ипотеку: инструкция

Что делать после приемки квартиры по ипотеке в новостройке

Нюансы и трудности, с которыми сталкиваются заемщики при сборе документов и справок

Нужные справки должны собрать не только клиенты, но и продавцы. Если собственником окажется нерасторопный человек, он может сорвать сделку. Это первый нюанс, с которым столкнется потенциальный заемщик. Тут достаточно контролировать процесс сбора документов, но есть ситуации, которые потребуют выдержки и осмотрительности:

- Если квартира несколько раз выставлялась на продажу, при этом периоды владения каждым собственниками незначительны (в пределах года, иногда меньше), могут «всплыть» чьи-то нарушенные права, махинации с наследством, долевой собственностью, маткапиталом. В такой ситуации лучше самостоятельно заказать расширенную выписку ЕГРП и убедиться в отсутствии арестов (даже снятых).

- Продавцы вообще не любят ипотеку. Всегда есть риск, что в процессе оформления объявится покупатель с «живыми» деньгами и собственник откажется от ипотечной сделки. Избежать таких неприятностей поможет предварительный договор купли/продажи.

- Получение справок затратно по времени. Заявление на разрешение от органов опеки рассматривается 14 дней, справка из паспортного стола о прописанных лицах или выписка ЕГРП изготавливаются от 2 до 5 дней. При этом срок действия набора документов на квартиру ограничен. Для подтверждающих сведений он составляет 14-30 дней, поэтому заказывать такие бумаги лучше незадолго до ипотечной сделки (учитывая при этом время на подготовку).

- Осложнит продажу квартиры (дома, коттеджа) наличие в числе собственников или прописанных жильцов несовершеннолетних лиц. Придется не только получить разрешение, но и подтвердить дальнейшее обеспечение условий проживания этих граждан на аналогичном уровне, а это дополнительные бумаги.

- Много подводных камней таит сделка с долевой недвижимостью. Продавец обязан у собственника доли получить согласие на продажу. И если связь с владельцем утрачена (или он против продажи), вопрос придется решать через суд, но за время тяжб завершится срок одобрения ипотеки.

- На этапе подготовки документов не часто, но встречаются ошибки и недостоверные сведения в справках (этим «грешат» выписки ЕГРН). Такие бумаги придется переделывать.

Ипотека выступает гарантом законности сделки. Банки проверяют объект по закрытым базам и не одобрят помещение с вероятностью утраты права собственности. Но это обстоятельство не освобождает покупателя от внимательного изучения всех документов.

Почему для разных заемщиков требования могут отличаться

Причина на поверхности: у заемщиков из различных социальных групп разные источники дохода, финансовая и социальная устойчивость. И даже для одной группы условия отличаются в зависимости от возраста, способа подтверждения платежеспособности, соотношения доходов к расходам, участия в качестве поручителей/созаемщиков у других лиц, кредитной нагрузки.

Нереально получить ипотеку в Сбербанке неработающему человеку без подтвержденного дохода. Нарушения закона в прошлом, слишком частые судебные тяжбы (пусть и в качестве истца), проблемы со здоровьем, задолженности по ЖКХ и алиментам вполне могут послужить поводом к отказу в ипотеке или негативно отразиться на условиях кредитования.

Какой пакет бумаг нужен ИП для получения ссуды

Чтобы получить средства на приобретение жилья, предпринимателю потребуется собрать более внушительный пакет справок и выписок. Они призваны подтвердить надежность заемщика и его финансовую стабильность. Однако процедура упрощается, если предприниматель проводит денежные операции через этот банк.

Вместе с удостоверением личности и заявлением, образец которого выдадут менеджеры финансовой организации, потребуются следующие документы ИП для ипотеки в Сбербанке:

- выписка о наличии записи в гос. реестре предпринимателей;

- лицензия или свидетельство, дающие право на предпринимательскую деятельность;

- отчет об уплаченных налогах за год или 24 месяца;

- справка о полученных доходах/расходах ();

- справка об имущественном положении и текущих обязательствах ()

- бумаги на залоговый дом или квартиру.

Отчет о налогах при упрощенном виде налогообложения предоставляется за 12 месяцев. Отчет за два года потребуется при общем способе уплаты налогов.

Могут потребоваться и другие справки (). В основном они связаны с подтверждением уровня доходов (договор о долгосрочных обязательствах, соглашение об аренде офиса и т.д.). Иногда требуется подтвердить семейное положение, зарплату второго супруга и т.д.

Актуальные образцы заявлений и справок для оформления ипотеки

Сегодня многие ипотечные сделки заключаются электронно. В этом помогает связанный со Сбербанком портал «ДомКлик». На сайте собрана огромная база недвижимости для покупки/продажи, проверенная на юридическую чистоту специалистами Сбербанка. Портал предлагает много полезных сервисов.

Фактически площадка позволяет проводить сделки с недвижимостью от подачи заявки до регистрации права на объект.

Пошаговый алгоритм подачи ипотечной заявки в Сбербанк через портал «ДомКлик»:

- Войти в «Личный кабинет» по номеру мобильного телефона, ID сервиса «Сбербанк-Онлайн» или по логину/паролю от «Личного кабинета» портала «Госуслуги».

- Выбрать вкладку «Ипотека».

- Перейти в раздел «Калькулятор ипотеки» и в меню «Цель кредита» выбрать подходящую программу, установить необходимые условия.

- Нажать «Подать заявку» («Обновить расчет», если надо изменить параметры кредитования) и перейти на страницу с анкетой. Заполнение начинается с внесения данных о личности и уровня дохода заемщика.

- В разделе проверки данных понадобится ввести паспортные реквизиты, сведения о регистрации и фактическом проживании.

- Указать сведения о супруге (при официальной регистрации брака), в случае привлечения созаемщиков – данные этих лиц.

- На завершающем этапе кандидат выбирает офис Сбербанка, где ему удобно заключить сделку, и отправляет анкету на проверку.

Мнение эксперта

Ирина Богданова

Эксперт в области ипотечного кредитования.

При дистанционном приобретении недвижимости покупателю и продавцу придется посетить офис Сбербанка для подписания договора купли-продажи квартиры (в 3 экземплярах: для банка и сторон сделки). Если собственник из другого региона, все 3 проекта соглашения отправляются почтой или спец. курьером в отделение по месту проживания данного лица на подписание.

Как и большинство кредиторов, Сбербанк сохранил возможность подачи бумажной заявки на ипотеку в офисе. Анкета заемщика выглядит так:

Какие бумаги следует готовить для ссуды на гараж

Подобный вид строений тоже часто приобретают посредством ссуды. Существует отдельный список документов для получения ипотеки в Сбербанке на капитальный гараж и переносное строение. В первом случае потребуется:

- подтверждение отсутствия обременений;

- информация о правообладателе земли под гаражом;

- результаты оценки объекта;

- техпаспорт и согласие совладельцев, если есть;

- справка из кооператива на владельца гаража;

- справка, доказывающая, что объект не будут сносить.

Некоторые справки запрашивают в муниципалитете. В кооперативе нужно уточнить, что продавец является единственным собственником гаража. Если строение размещено на территории многоквартирного здания, потребуются дополнительные уточнения в управляющей компании.

При покупке переносной конструкции тоже потребуются документы для взятия ипотеки в Сбербанке. В этот перечень входят:

- договор аренды земли под гараж;

- либо свидетельство на участок;

- условия перевозки строения;

- подтверждение прав на конструкцию.

Эти бумаги собираются именно на объект кредитования. Дополнительно потребуется пакет для обращения с ходатайством в финансовую организацию.