Что такое долговая расписка и какие требования к ней предъявляют? Как считаются проценты по займу, если они не указаны? И самое главное — как взыскать долг по расписке в судебном и досудебном порядке? Обо всем этом поговорим в нашей статье.

На практике большинство граждан, выдавая займы другим физическим лицам, очень редко заключают полноценные письменные договоры. Хотя согласно Гражданскому кодексу договор займа между гражданами на сумму от 10 000 рублей должен быть заключен в письменной форме.

Обычно в подтверждение получения денежных средств заемщик выдает долговую расписку. Но, чтобы потом кредитор смог взыскать с должника денежные средства, документ должен соответствовать определенным требованиям.

Требования к долговой расписке

Если письменный договор есть, и расписка только подтверждает факт передачи денежных средств, то в ней достаточно указать, что в определенную дату займодавец передал, а заемщик принял по договору займа (номер, дата) денежные средства в сумме (указать сумму) и обязуется их вернуть в сроки и на условиях, установленных в договоре займа. Кроме того, заемщик должен ее подписать.

Обязательные пункты

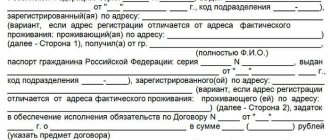

Если же письменного договора нет, и расписка является единственным доказательством возникновения заемных отношений, то в ней должно быть указано:

- дата и место составления документа,

- сведения о займодавце и заемщике, их ФИО, место регистрации, паспортные данные,

- сумма займа (цифрами и прописью),

- условия займа (срок возврата, размер процентов),

- принятие денежных средств заемщиков и обязательство их вернуть,

- подписи кредитора и должника, и их расшифровка.

Если срока возврата займа нет, то заем должен быть возращен в течение 30 дней со дня предъявления требования (п. 1 ст. 810 ГК РФ).

Если в расписке нет упоминания о процентах, то заем в сумме не более 100 000 рублей считается беспроцентным.

Если заем считается процентным, но в расписке не указан размер процентов, то он определяется в размере ключевой ставки Центрального банка РФ, действующей в соответствующие периоды.

Очень важно указать в расписке сумму займа и сведения о сторонах.

Самое главное — из содержания записки должно явно следовать, что деньги передаются не в дар, не в уплату за товары или услуги, а временно на условиях возврата.

Например, суд отказался взыскать долг, так как из содержания документа не следовало, что денежные средства получены ответчиком в качестве займа, расписка не содержала обязательство вернуть их (Апелляционное определение Московского городского суда от 14.11.2019 года по делу №33-48893/2019).

Залоговый договор

Договор займа может быть подкреплен наличием залога, которое будет гарантировать кредитору получение выданных средств в любом случае. Залоговое имущество зависит от суммы займа. Им может выступать гараж, автомобиль, дачный дом или квартира. Но стоит заметить, что стоимость залогового имущества не обязана соответствовать сумме выданного займа. Но она не может быть меньше долга. То есть, она должна покрывать сумму денежных средств, полученных в долг.

Необходимость залога обусловлена тем, что многие люди набирают различное количество кредитов и потом их не возвращают. А чтобы вернуть свои деньги, заимодавцу придется потратить много времени на суд. Если должник не имеет стабильного дохода, то выплата долга может растянуться на длительный промежуток времени.

Важно! Наличие залога значительно защищает кредитора от невозврата денег.

В качестве обеспечения займа можно использовать, как движимое имущество, так и недвижимость. Специалисты рекомендуют использовать именно недвижимость, потому что движимое недобросовестный заемщик может спрятать.

Согласно законодательству, договор залога не требует нотариального заверения. Но если объектом залога выступает недвижимость, его регистрация в органах Росреестра обязательна. Факт передачи денег оформляется в виде расписки. Если возврат проходит в наличной форме, также необходимо ее составление.

Предельный срок взыскания средств по расписке

К возврату займов применяется общий срок исковой давности — три года. Как его рассчитать?

Если в расписке указан срок возврата займа, то срок давности начинает течь на следующий день после истечения срока возврата. Если же срок не указан, то срок давности отсчитывается по истечении 30 дней с даты направления требования займодавца о возврате займа.

Но срок давности суд применит только, если об этом заявит ответчик. Поэтому, если вы являетесь ответчиком, заявите об истечении срока давности до вынесения решения суда.

Деньги в долг под залог недвижимости

Обеспечение займа залогом недвижимого имущества имеет место, когда сумма кредита превышает один миллион рублей. В этой ситуации стороны подписывают договор в 3 экземплярах. Далее необходимо подписать соглашение о залоге. После регистрации в Росреестре на имущество накладывается обременение, и заемщик без согласия займодателя не сможет им распоряжаться.

Справка! Если долг не будет выплачен, то недвижимость выставляется на торги, а деньги от продажи возвращаются кредитору в счет погашения долга.

Перед выходом на сделку, необходимо проверить оценочную стоимость недвижимого имущества, его ликвидность и наличие проживающих в нем третьих лиц. Например, если в квартире или в доме проживают дети до 18 лет, данная недвижимость не может использоваться в качестве объекта залога.

Досудебный порядок взыскания задолженности по расписке

Займодавец может попытаться истребовать денежные средства у заемщика во внесудебном порядке. Для этого — составьте и направьте должнику претензию.

В претензии укажите:

- сведения о сторонах договора займа,

- факт получения заемщиком денежных средств,

- наступление срока возврата займа,

- требование о его возврате.

Направьте претензию по почте с уведомлением или вручите должнику лично.

Если срок возврата займа не указан, то до обращения в суд вы должны направить заемщику письменное требование о возврате займа, подождать 30 дней, и только после этого — обращаться в суд.

В каких случаях заемщиками не возвращаются денежные средства?

Такими причинами являются следующие факты:

- Если у заемщика отсутствуют денежные средства.

- Если заемщик надеется на отсутствие у данного документа юридической силы.

- Если заемщик пытается растянуть время погашения долга.

- Если он надеется на то, что через пару попыток возвращения своих денег, займодавец отстанет от нерадивого заемщика и закроет на все глаза.

- Возможны и иные различные варианты, при которых заемщик не возвращает занятые денежные средства их владельцу. В таком вопросе требуется разбирательство (как правило, судебное).

[su_youtube url=»

«]

Как взыскать долг по расписке в суде

Исковое заявление подается в районный суд по месту жительства ответчика.

Если же сумма займа вместе с процентами не превышает 50 000 рублей, то обращайтесь к мировому судье.

После вступления решения суда в силу (через месяц после вынесения решения, если не подана апелляционная жалоба) вы можете получить исполнительный лист для предъявления его в службу судебных приставов.

Еще мировым судьям подсудны дела о выдаче судебного приказа. Судебный приказ выдается по денежным требованиям не более 500 000 рублей, основанным на письменной сделке. Судебный приказ является исполнительным документом. Но не все суды признают расписку бесспорным требованием.

Если сумма иска — не более 100 000 рублей, то дело может быть рассмотрено в порядке упрощенного производства без вызова сторон.

Чтобы правильно определить подсудность спора и составить заявление, обратитесь к адвокату.

Как правильно составить иск о взыскании долга по расписке

При подаче и иска, и заявления о выдаче судебного приказа необходимо заплатить госпошлину. Ее размер зависит от суммы иска.

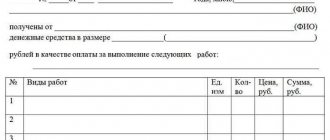

В исковом заявлении укажите:

- наименование суда,

- сведения об истце и ответчике,

- обстоятельства займа,

- требование о возврате займа.

Внимание! Если в расписке сумма займа указана в иностранной валюте (валюта долга), то взыскать вы ее вправе только в российских рублях (валюта платежа) в сумме, эквивалентной валюте долга по курсу ЦБ РФ на дату исполнения решения суда. (Постановление Пленума ВС РФ №54 от 22.11.2016).

- требование об уплате процентов за пользование займом (если заем процентный), процентов на основании ст. 395 ГК РФ за просрочку возврата займа,

Внимание! Обязанность по уплате процентов на сумму займа (неустойки) в размере, предусмотренном п. 1 ст. 395 ГК со дня, когда она должна была быть возвращена, до дня ее возврата заимодавцу, возникает при просрочке обязательств, независимо от уплаты процентов, предусмотренных п. 1 ст. 809 ГК, за пользование займом (Определение ВС РФ от 05.09.2016 года №4-КГ15-75).

- подпись.

Какие документы приложить к иску

К заявлению приложите копию расписки, квитанцию об оплате госпошлины (ходатайство об отсрочке), а также доказательства направления иска ответчику.

Кроме того, доказательствами выдачи займа и его условий могут быть:

- аудио или видео запись,

- запись телефонного разговора.

Заявление направьте в суд по почте либо по сети Интернет, заполнив специальную форму на сайте.

искового заявления о взыскании задолженности

Образец 2021 г.

Посмотреть документ

Какую роль играет расписка при возврате долга?

Долговая расписка

— это документ, написанный от руки. Текст в документе подтверждает, что одна сторона одолжила второй определенную сумму денег, и что заемщик обязуется вернуть средства в строго обозначенные сроки.

Документ является непосредственным доказательством долга. Он выступает ключевым фактором в судебном процессе. В особенности ценятся расписки, подтвержденные нотариальным заверением, хотя закон не заставляет частных кредиторов обращаться к нотариусам. Но в судебном процессе это поможет ускорить дело.

Интересно, что шансы вернуть деньги есть и у кредиторов, которые не потребовали расписки. Но вернуть деньги в таком случае будет сложнее.

Разница во взыскании долга по расписке и без нее заключается в следующем.

| При наличии долговой расписки | При отсутствии долговой расписки | |

| Доказательства | Сама расписка подтверждает факт задолженности | Нужны другие доказательства долга: признание самим должником, свидетели, денежные переводы по выписке из банковской карты и так далее |

| Процесс взыскания | Через приказной порядок | Через исполнительное производство судебными приставами |

| Сроки | Можно получить решение суда за несколько дней | Процесс будет длиться долго, возможны оспаривания в вышестоящих инстанциях |

Без расписки взыскать задолженность очень сложно.

Что делать, если заемщик — банкрот

Если заемщик признан банкротом, то взыскание займа производится в соответствии с законом о банкротстве.

После введения реструктуризации долгов считается наступившим срок исполнения всех обязательств, прекращается начисление неустоек.

Чтобы получить возможность взыскать долг, заемщик должен подать в арбитражный суд заявление о включении своих требований в реестр требований кредиторов в течение двух месяцев с даты опубликования заявления о признании должника банкротов (в газете «Коммерсант»). Вы также можете отследить информацию на сайте Федресурса.

Чтобы правильно составить заявление и доказать наличие долга, обратитесь к адвокату.

Мы подготовили подробную статью о том, как взыскать деньги через инициирование процедуры банкротства должника. Полезный материал для кредитора — рекомендуем к ознакомлению!

Вы кредитор и Вам нужна защита Ваших интересов в суде? Записывайтесь на консультацию!

Записаться

Свидетели. Нужны ли они?

Некоторые люди, при передаче кому-либо своих документов, предусмотрительно заручаются поддержкой свидетелей. Таковыми могут выступать любые незаинтересованные лица (совершеннолетние и дееспособные), информация о которых также вносится в расписку (их ФИО, паспортные данные и адрес прописки).

Своими подписями свидетели подтверждают то, что те или иные бумаги были переданы именно в том количестве и состоянии, которые указаны в расписке.

Таким образом, в определенном роде, свидетели выполняют роль нотариуса.

Как проходит оспаривание расписки по безденежности

Нахождение расписки у кредитора является подтверждением неисполнения обязательств заемщика по возврату займа, если не доказано иное (Определение ВС РФ от 13.02.2018 года №41-КГ17-39; Апелляционное определение Московского городского суда от 28.11.2019 года №33-51586/2019).

Договор займа считается заключенным с момента передачи денег. Должник может оспорить заем, доказав, что в реальности денежные средства ему не были предоставлены.

Доказательствами могут быть:

- сведения о материальном положении кредитора, не позволяющем ему предоставить указанную в расписке сумму займа,

- свидетельские показания,

- сведения об отсутствие денежных средств у должника после выдачи расписки.

Внимание! Сам по себе довод об отсутствии у займодавца достаточной суммы денег не является основанием для признания договора займа безденежным (Апелляционное определение Московского суда от 22.07.2019 года по делу №33-12511/2019).

Но при банкротстве должника реальность выдачи денежных средств близким родственникам, иным аффилированным лицам, на основании расписки, может быть оспорена финансовым управляющим или конкурсным кредитором как мнимая сделка как раз на основании вышеуказанных признаков.

Также суды учитывают такие признаки, как выдача очередных займов в условиях невозврата ранее выданных сумм, непринятие кредитором мер по истребованию суммы займа. Если суд установит, что записка фиктивна, то он откажется включать требования кредитора в реестр (постановление АС Московского округа от 30.04.2019 по делу № А40-243525/17).

Часто люди обращаются к своим знакомым, родственникам, коллегам за наличными деньгами для того, чтобы не брать кредит в банке. Как правило, заемщики в подобных ситуациях стараются погасить свой долг своевременно и в полном объеме, дабы сохранить нормальные человеческие отношения и не обременять себя лишними проблемами правового и личного характера. Однако удается это не всем и не всегда.

Тогда займодавцам приходится так или иначе возвращать свои деньги по претензии, через суд, службу судебных приставов или даже с привлечением услуг коллекторских агентств.

На деле существует большое количество вариантов гражданско-правовых сделок, из неисполнения которых может возникать дебиторская задолженность. Но в практике особенно распространены споры о взыскании суммы займа по расписке, так как это наиболее популярный вид гражданско-правового спора о взыскании денежных средств между физическими лицами. Люди нередко берут деньги взаймы у своих близких и, к сожалению, не всегда могут отдать их в срок или в полном объеме.

Правила передачи документов

Когда возникает необходимость в передаче важных документов, сначала ответственная сторона должна собрать и подготовить всю документацию. Только после того, как требуемый пакет собран, можно переходить к этапу составления расписки. После ее составления, сторона, которая передает документацию, должна внимательно ознакомиться с текстом расписки.

Если вся внесенная информация соответствует действительности, и роспись составителя аналогична той, что стоит в его общегражданском паспорте — можно передавать предмет соглашения.

В свою очередь, получатель должен проверить перечень полученных бумаг, чтобы он соответствовал указанному в тексте расписки.

Итак, резюмируем ход процедуры:

- Сбор документации.

- Составление расписки.

- Ознакомление с текстом бумаги и перечнем предоставленной документации.

- Подписание бумаги.

- Передача документации.

Расписка: комментарий юриста

Комментирует Коновалов Алексей Николаевич, заместитель руководителя юридической коллегии «ЮриуС», член Ассоциации юристов России, преподаватель Юридического факультета ННГУ им. Н.И. Лобачевского ( г. Нижний Новгород)

Договоры займа составляются гораздо реже, по сравнению с простыми расписками в получении займа, но все-таки как юридический документ они считаются более надежными.

Право на обращение с иском в суд о взыскании с заемщика суммы займа по расписке или по договору займа появляется у займодавца с первого же дня просрочки, т.е. когда заемщик опоздал с возвратом денег и не успел вернуть их в установленный распиской срок.

Займодавец имеет право требовать сумму займа без процентов, с законными процентами либо с договорными процентами, если начисление таковых предусмотрено договором займа денежных средств. Взыскателю лучше действовать в 3 классических этапа: устные переговоры, письменная претензия, исковое заявление в суд.

Каждый последующий этап следует задействовать тогда, когда действия в рамках предыдущего не привели к какому-либо положительному результату.

Помимо взыскания собственно суммы займа, можно также потребовать в свою пользу взыскания убытков или возмещения вреда здоровью, если к таким негативным обстоятельствам привел невозврат суммы займа в срок.

Взыскание займа по расписке нельзя отнести к сложной категории дел: скорее, наоборот, такой вид гражданско-правовых споров считается одним из простейших в юридической практике.

Как правило, материалы дела состоят из нескольких документов. среди которых исковое заявление, квитанция об уплате госпошлины, договор займа и расписка в выдаче суммы займа. Тем не менее, даже такой несложный спор требует неукоснительного соблюдения установленных процессуальных правил, чтобы не возникало проблем на стадии рассмотрения дела в суде и при вынесении судебного решения.

Выводы

Прежде, чем давать деньги в долг, необходимо подобрать подходящий документ для защиты своих прав, как заимодавца. Если сумма небольшая, то можно ограничиться распиской. Во всех остальных случаях следует составлять договор. Это может быть договор займа. В нем необходимо указать данные каждой из сторон. Это ФИО, адреса регистрации, паспортные данные и место рождения. Также необходимо согласовать сумму долга и сроки его погашения. Если имеет место быть процентная ставка, то в договоре указывается и она. Еще можно прописать условия ее снижения при досрочных возвратах долга.

Договор обязательно оформляется в письменной форме, а при значительных суммах — заверяется у нотариуса. Совершение сделки у нотариуса защищает обе стороны от беспочвенных претензий в дальнейшем.

Важно! Факт передачи денег фиксируется с помощью расписки.

После проставления подписи на каждом из документов следует написать полную расшифровку ФИО.

Если сумма залога превышает один миллион, то надо составлять займовый договор. После подписания документы подаются в Росреестр на регистрацию и на объект залога накладывается обременение. Соответственно, до даты полного погашения заемщик не может продавать или дарить имущество без согласия кредитора.

Если должник недобросовестно выполняет условия сделки и допускает просрочки, займодатель вправе обратиться к нотариусу за исполнительной надписью. После проставления соответствующей отметки можно обращаться к судебным приставам, минуя судебную инстанцию.

Что касается залогового договора, то при нарушении сроков кредитор может обратиться с исковым заявлением в суд. По решению суда имущество будет выставлено на торги, а полученные средства будут переданы займодателю в счет погашения долга.

По рекомендации многих нотариусов любой долг следует оформлять в виде договора и желательно заверять нотариально. Расписка тоже имеет юридическую силу, но вернуть свои деньги, имея только ее на руках, будет достаточно сложно.

Нужно ли заверять расписку нотариально

Не обязательно, но можно.

Вот преимущества нотариального заверения:

- Нотариус может проверить правомерность сделки как таковой

- Нотариальное заверение проще подтверждает личность того, кто написал расписку

- Расписка с нотариальным заверением будет принята судом в качестве доказательства с большей вероятностью

Но услуги нотариуса стоят денег, поэтому к нему прибегают не так часто.

Думаю, в данном случае нужно ориентироваться на серьезность сделки. Если речь идет о сравнительно большой сумме денег или важных документах, заверение обязательно. В противном случае — по желанию.